ve(3,3)类项目在最近的反弹行情中取得了更好的成绩,Optimism上的Velodrome、BNB链上的Thena、Arbitrum上的Solidlizard、以太坊上的Solidlyv2、Fantom上的Equalizer这几个分叉自Solidly的项目中,大多数在过去一个月的流动性增长都超过了100%,且发展成为各自链上的头部DEX之一。PANews尝试对这几个项目的数据进行对比,并分析它们发展中遇到的问题。

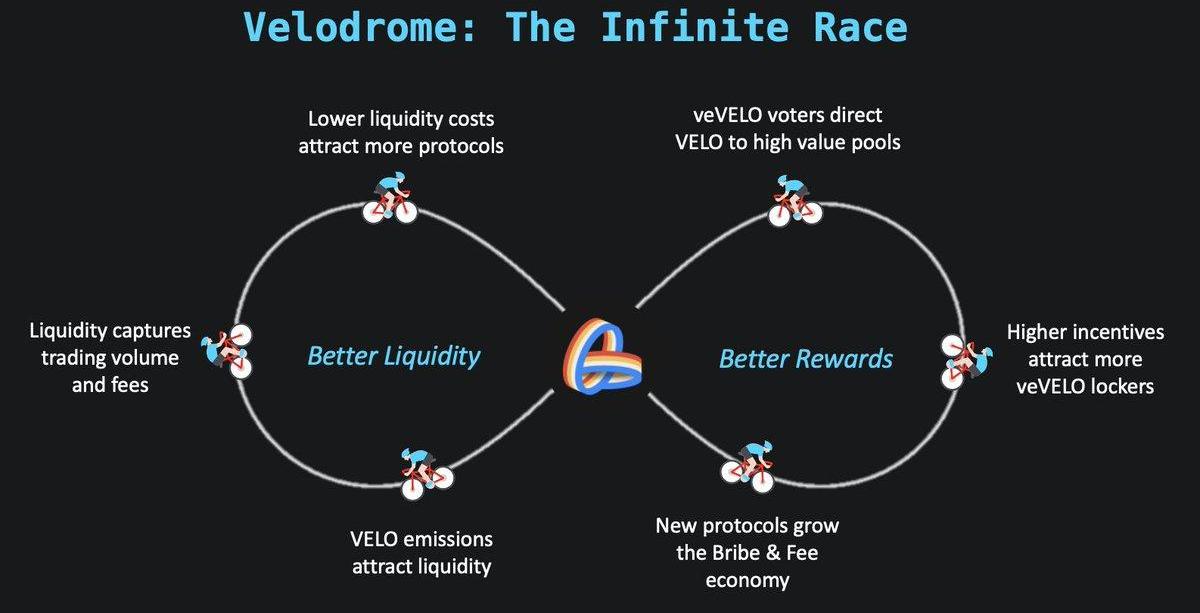

ve(3,3)的飞轮

ve(3,3)改变了DEX原有的收益分配方式:流动性提供者不再获得交易手续费的分配,全部通过增发的代币进行弥补;代币的质押者获得项目的治理权决定代币的释放、获得所有的交易手续费和贿赂奖励,并通过rebase减少代币释放对自身权重的稀释;其它项目不再直接将流动性挖矿奖励给予LP,而是给到veToken的持有者,贿赂veToken的持有者投票给自己的项目,得益于更高的资金效率,项目方只需要支付相对较小的代价就可以获得更多的DEX代币激励和流动性。

这里有几个要点:

启动时需要将锁定的veToken分配给合作的项目,以获得其它项目的持续支持。代币会持续增发,在启动中获得分配的项目方有动力购买少量代币或支付少量贿赂,以获得足够的流动性。需要有新的项目加入,它们要么一次性购买代币进行锁仓,要么持续支付贿赂。最终还是要回到代币价格上,释放多少价值的代币和能吸引多少流动性之间应该有一个相对稳定的关系。项目方通过这类项目进行贿赂,以更低的成本获得流动性——新的项目进入,为veToken的持有者提供更多的收入——更高的收入激励更多的代币锁仓——veToken的投票者将选票投向收益高的流动性池——增发的代币流向这些流动性池,吸引更多的流动性——更高的流动性带来更多的交易量和费用收入,形成飞轮。

在这一波反弹行情中,ve(3,3)类DEX的表现整体好于其它DEX。下面将分析各个项目近期的数据。

详细机制可参考我们之前的文章:《Velodrome的TVL炼金术:ve(3,3)机制、veVELO分布与贿赂情况》。

Velodrome

Velodrome目前处于Epoch39的时间段内,似乎已发展成为Optimism的流动性中心,流动性为2.84亿美元,过去一个月增长125%。

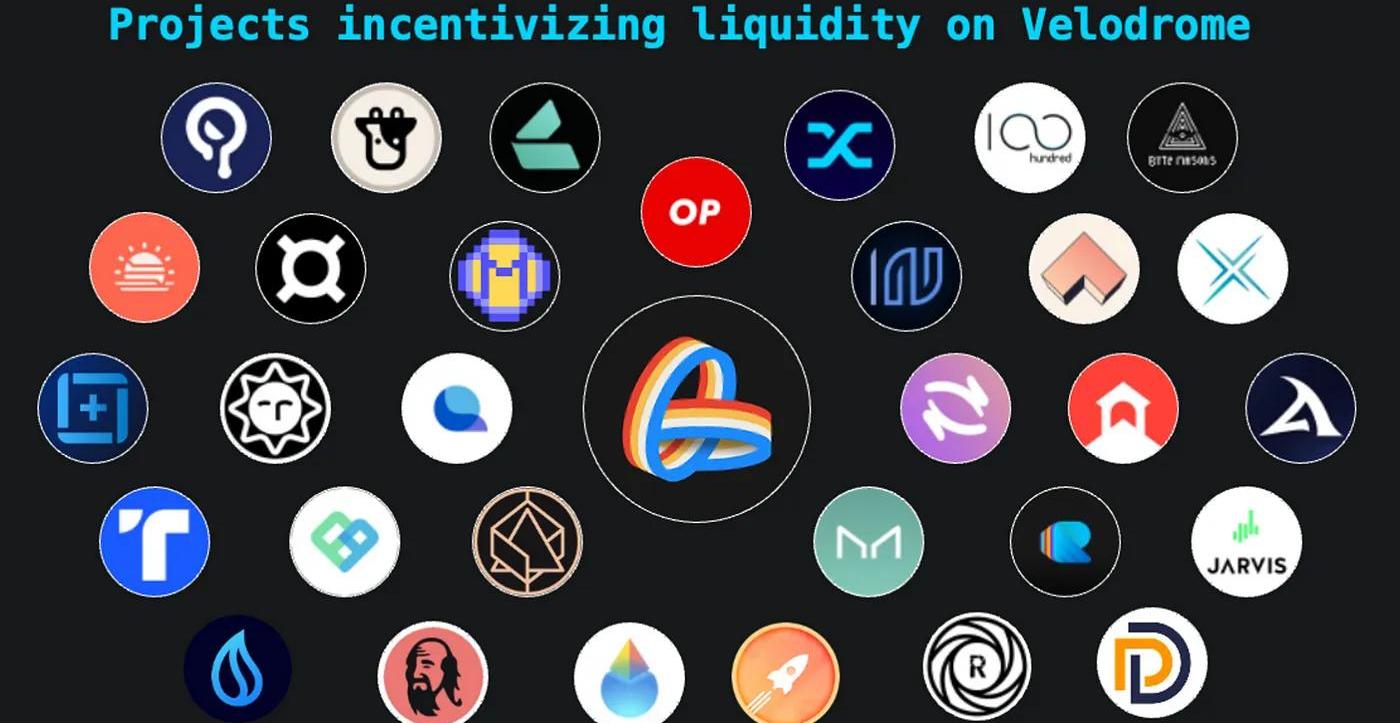

在启动时,Velodrome将锁定的veVELO分配给了生态中的项目,其中也包括Optimism团队,Velodrome上有多个OP相关的交易对可以进行流动性挖矿。而Velodrome也获得了Optimism用于生态激励的OP代币,分配给veVELO的持有者,激励长期的锁仓。

根据Velodrome官方统计,包括Optimism、Lido、Frax、RocketPool、Synthetix、Maker、Hop、Alchemix、Angle等都在使用Velodrome进行流动性激励。要么购买并质押VELO代币,要么每周进行贿赂。

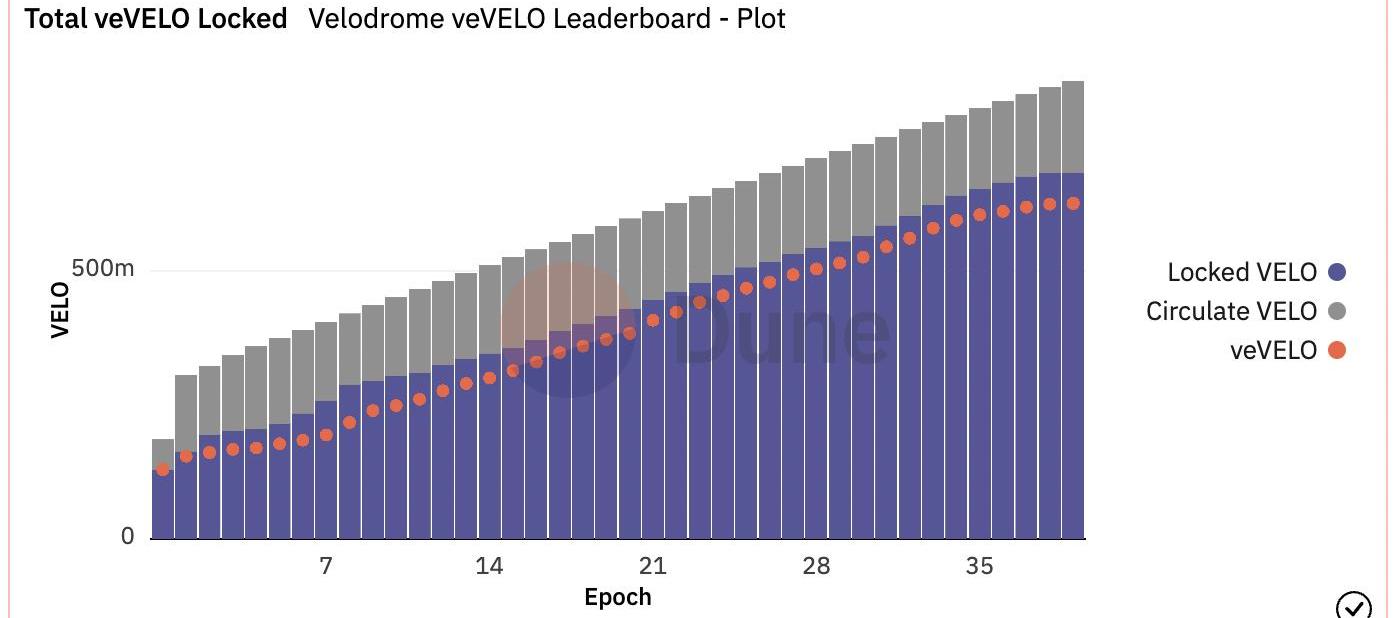

根据DuneAnalytics@0xkhmer整理的仪表板,目前流通的VELO数量为1.7亿,质押的VELO为6.83亿,质押率为80.01%,平均锁仓时间为3.66年。Velodrome的发展非常健康,新增发的代币几乎全部被用于质押。但近期随着VELO代币价格的快速上涨,veVELO的增长减慢,且Beefy和OpenX这两个“流动性包装器”所发行的VELO衍生品都出现了大幅负溢价。Beefy中质押的VELO数量增长也几乎停滞。

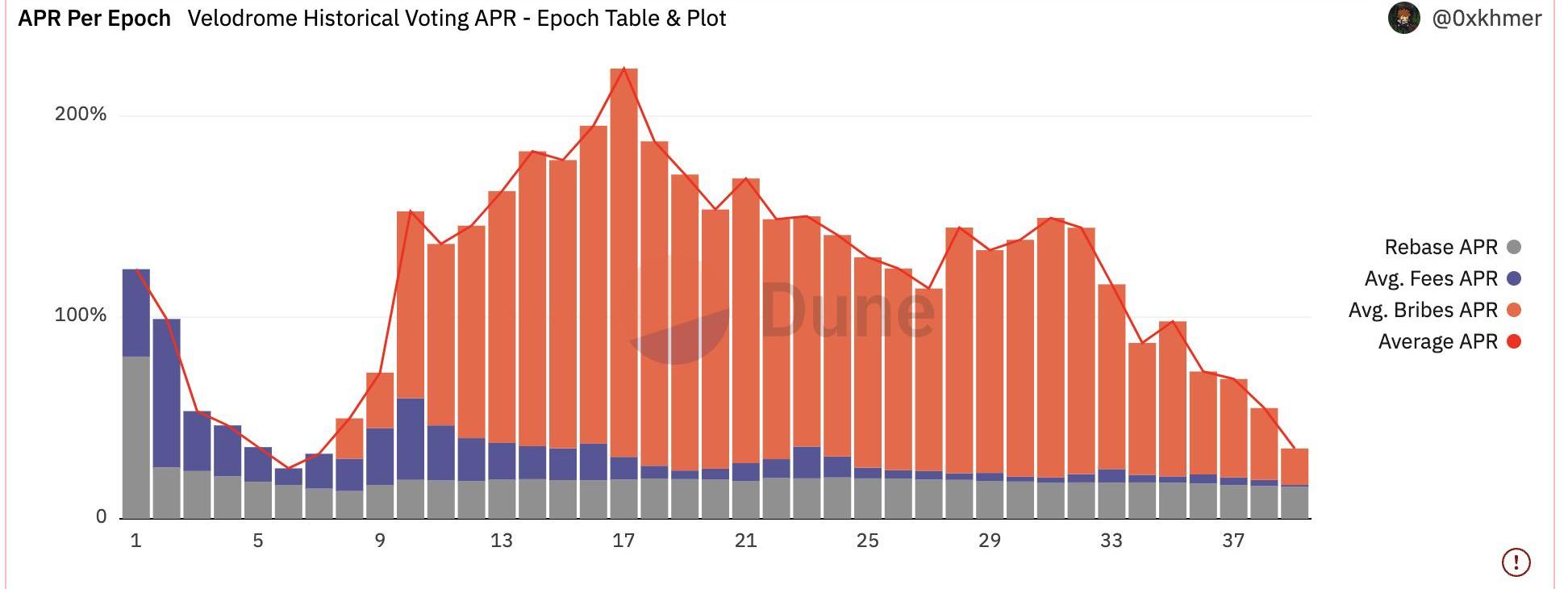

在过去几个Epoch中,veVELO的贿赂和交易手续费收入持续刷新历史记录,在上一个Epoch中达到了76万美元。但是随着VELO价格的更快上涨,质押者投票的收益率却持续下降,上一个EpochveVELO的平均APR为54.97%,其中主要的贿赂APR为35.66%,RebaseAPR为16.27%,费用APR为3.04%。费用和贿赂收入属于“真实收入”,这部分APR之和为38.6%,相对于其它项目而言仍然很高。

Thena

Thena目前处于Epoch7阶段,TVL1.47亿美元,过去30天增加27.59%。在BNB链的DEX中,Thena的流动性仅次于PancakeSwap和BiSwap,相关推文也得到过CZ的转发。

Thena在启动时就像Frax、Ankr、LiquidDriver、pStake、DAOMaker、DEUS、Inverse等19个项目空投了veTHE。

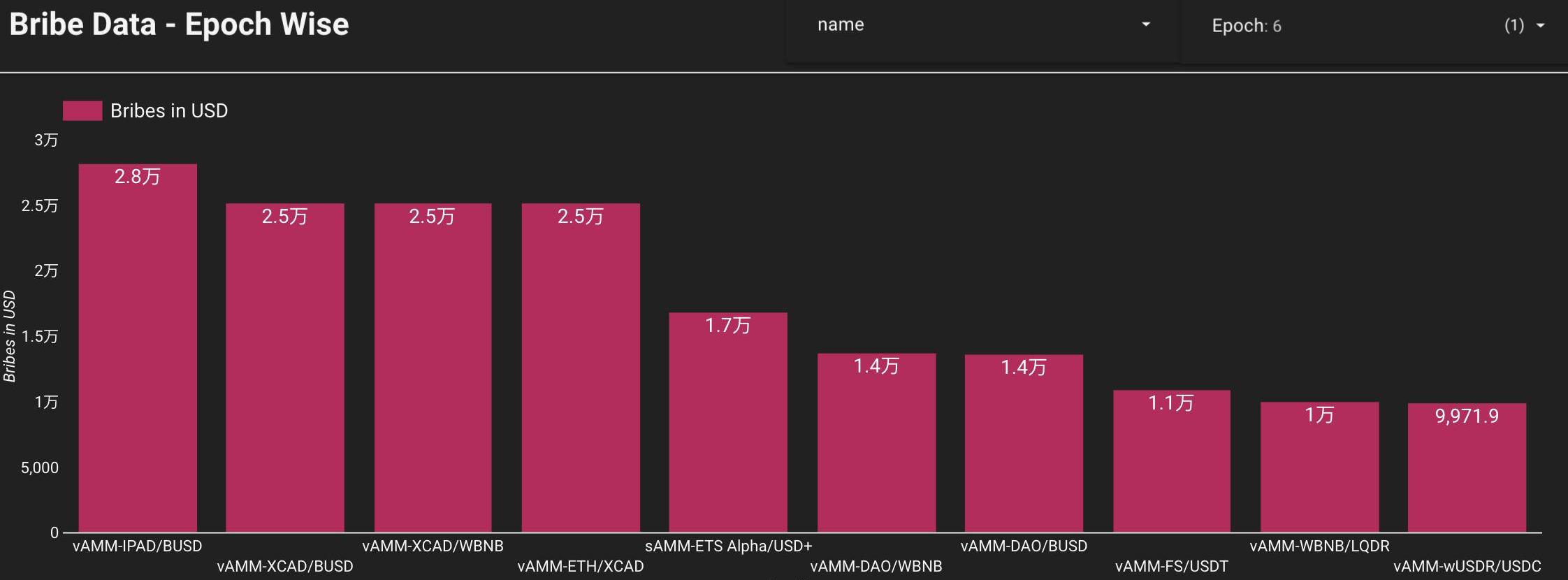

在已经结束的Epoch6中,总计有52个流动性池参与了贿赂,总的贿赂金额为277556美元。

官网显示,在当前的Epoch7阶段,提供贿赂较多的包括LiquidDriver的LQDR、ETSAlpha、Overnight的USD+、InfinityPAD的IPAD、NFTB、DAOMaker的DAO等,均是用自身的原生代币进行贿赂。前几个贿赂者中并未发现用THE进行贿赂的情况,且参与贿赂的项目和资金较多,说明这些外在资金能够给veTHE的持有者带来真实收入,官网显示投票的平均APR为36.95%。

根据官网的数据,Thena原生代币THE的流通量为1021万,质押量为2776万,质押率73.11%,相对比较健康。

Solidlizard

Solidlizard目前正处于Epoch5阶段,得益于Arbitrum生态的快速发展,SolidLizard的TVL为1.14亿美元,过去一周增长196%。

Solidlizard的启动显得比较匆忙,1月29日才在官方Medium公布了启动时的代币分配。Epoch1开始,团队将75%的投票给予了SLIZ/ETH交易对,所以SLIZ突出的APR激励大家买入质押,推升SLIZ的价格,也带动TVL上升。

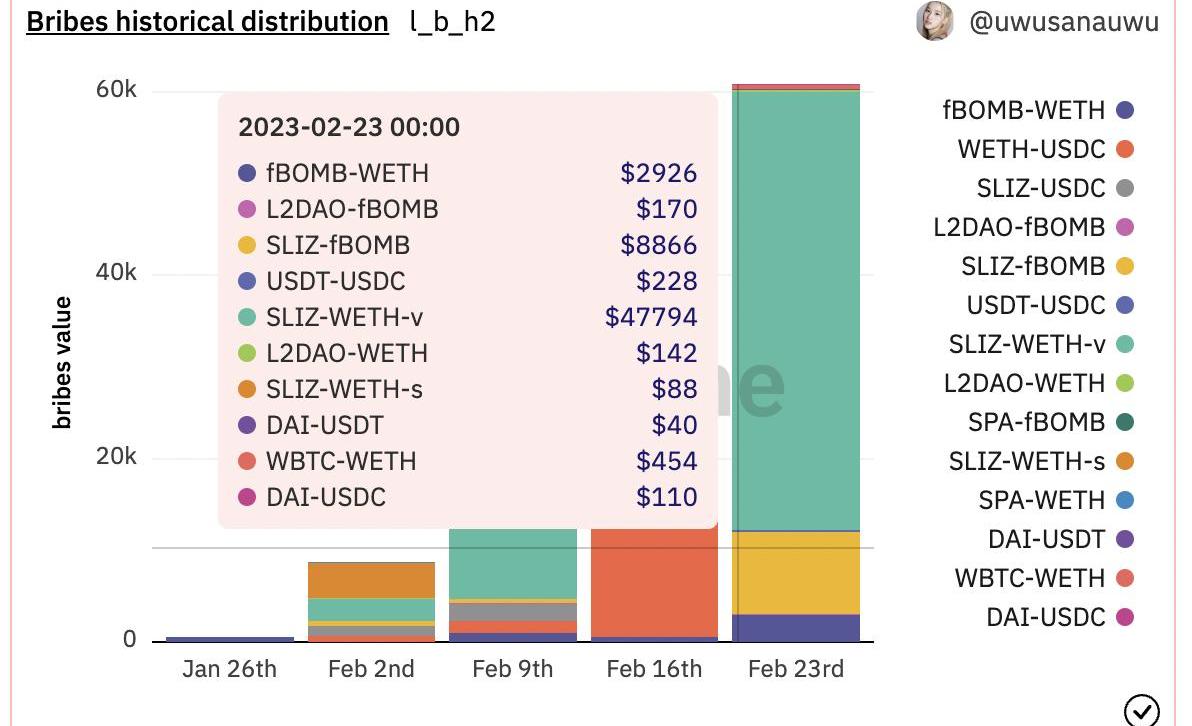

在启动前,并未见Solidlizard和其它项目合作,因此一开始SLIZ的释放对SLIZ相关的交易对非常有利。在此之后,Solidzard陆续和fBOMB、GMD等项目达成合作,为这些项目提供流动性激励。

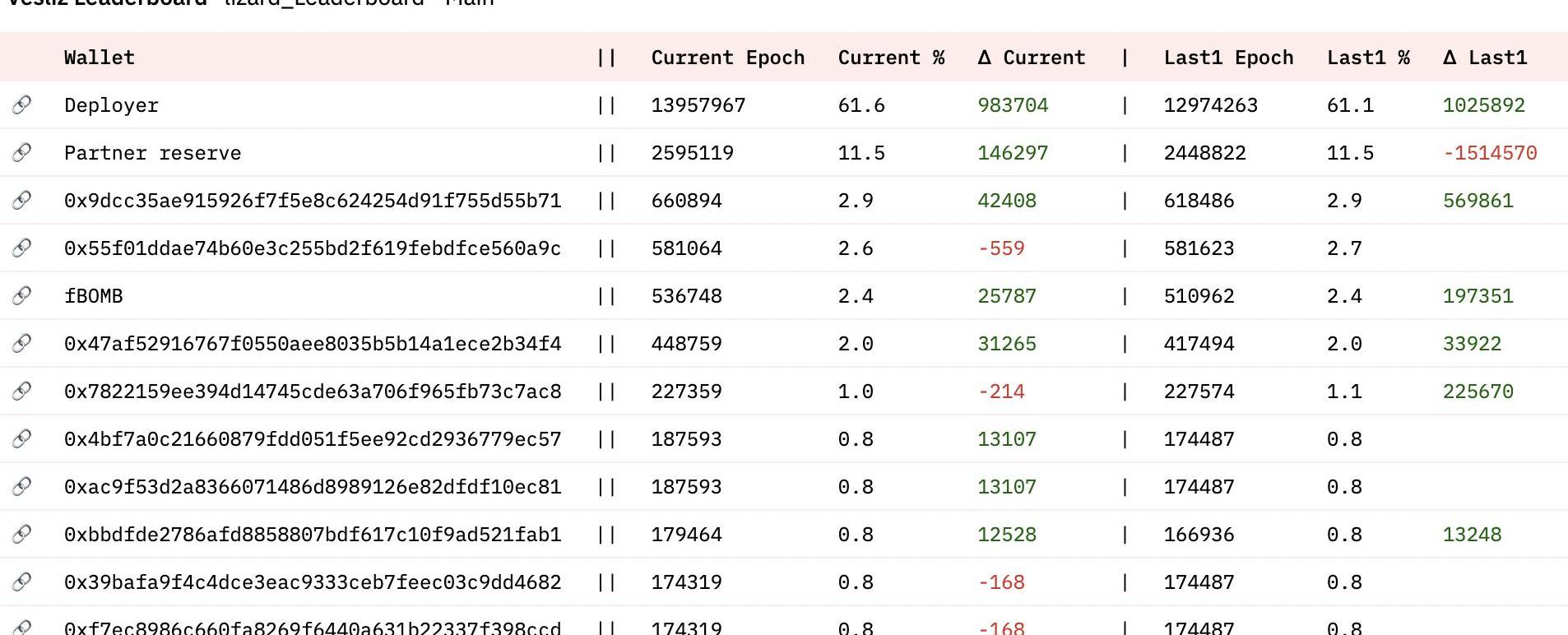

目前,大多数veSLIZ投票权仍然集中在团队手中。根据DuneAnalytics@uwusanauwu整理的仪表板,合约部署者的地址持有61.6%的veSLIZ,合作伙伴储备仍剩余11.5%的veSLIZ。在可识别的项目中,只有fBOMB持有2.4%的veSLIZ。

在已经结束的Epoch4中,veSLIZ收到的贿赂奖励共58640美元;当前进行的Epoch5有60818美元的贿赂,主要给向了SLIZ-WETH交易对。除了项目方设定的几个交易对外,官网显示还有fBOMB、LDO、GMX、RNDT、GRAIL相关的交易对给出贿赂,但主要的贿赂均来自于SLIZ代币,除SLIZ之外的奖励同样有可能来自于交易手续费。

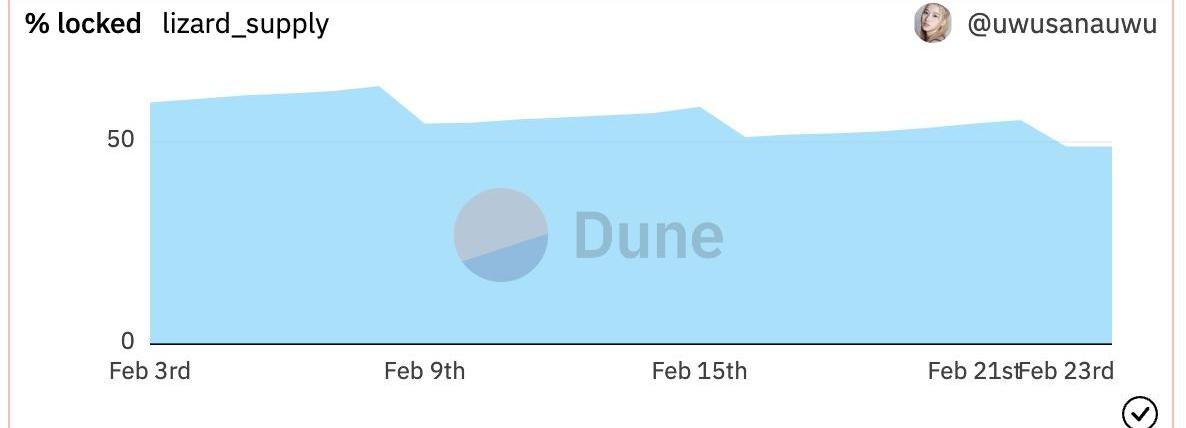

就目前来看,绝大多数投票权都由团队控制。如果一开始不将投票权分配给其它项目,那么这些项目可能没有动力来持续收集增发出的SLIZ代币。因此SLIZ的质押率也从一开始的59.8%降至目前的48.9%。

在其它项目中,LP没有动力去质押代币,Solidlizard中LP持有veSLIZ可以加速挖矿。但目前来看并没有太多人去质押SLIZ代币,质押率持续下降,ve(3,3)的格局还未形成。

Solidlyv2

Solidlyv2目前处于Epoch8阶段,TVL8877万美元,过去一个月上升112%。

在AC宣布退出后,去年9月Solidly迁移升级,今年1月Solidlyv2在以太坊上上线。在Solidlyv2启动之前,已和收益优化器Monolith达成合作,它俩的关系就像Solidly和SolidexFinance。但是因为之后存在分歧,Solidlyv2建议用户不再使用Monolith。

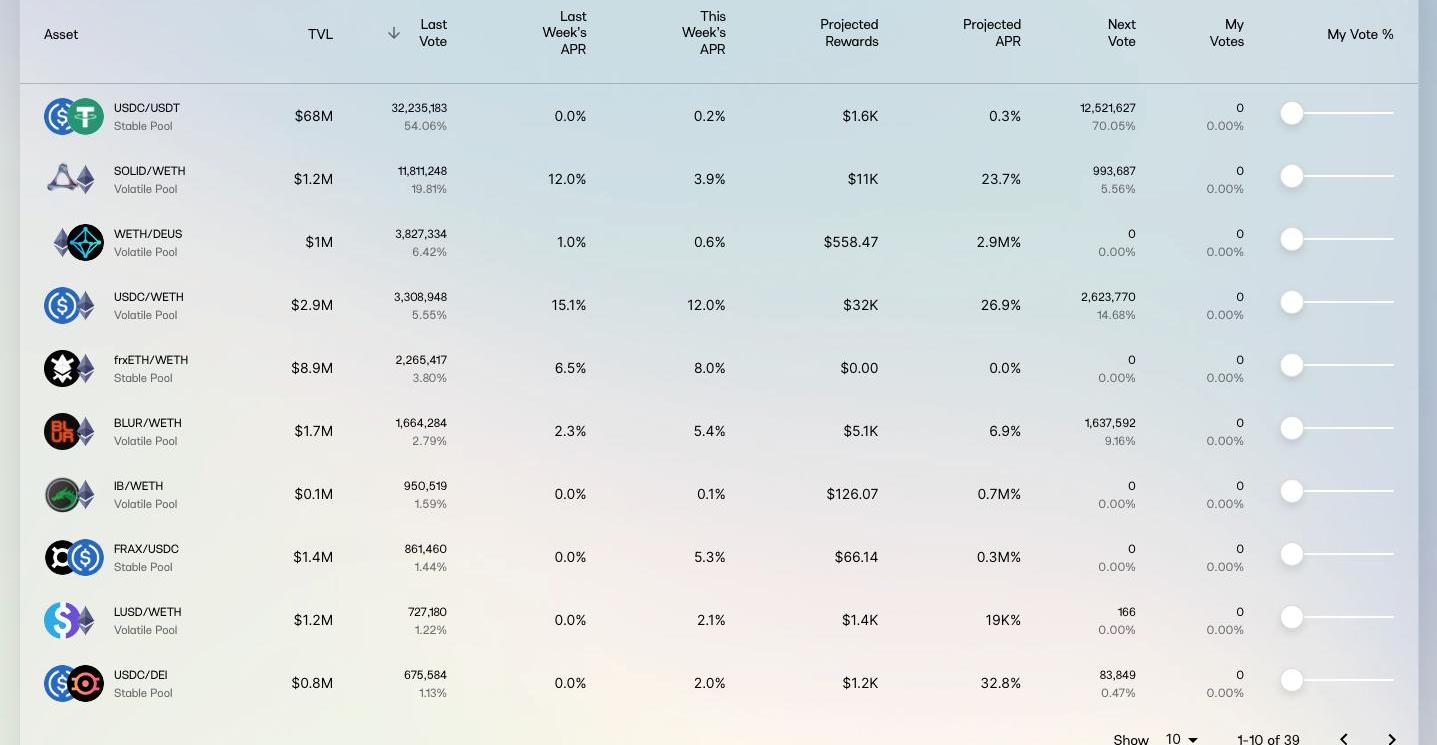

虽然Solidlyv2的TVL并不算差,但其它数据似乎并不理想,从Bribe页面和下面VoteAPR的图中都可以看到,几乎没有人在Solidly中进行贿赂,投票者收到的真实收益仅有通常少于5%的交易手续费APR。

Solidlyv2中稳定币交易对USDC/USDT的TVL就高达6800万美元,占总流动性的76.6%,且54%的投票权流向了USDC/USDT交易对。Solidlyv2的策略似乎是一边给予SOLID/WETH交易对较高的APR,一边利用相对较高的APR从Curve等平台吸引稳定币流动性,用更高的TVL保持更高的估值。

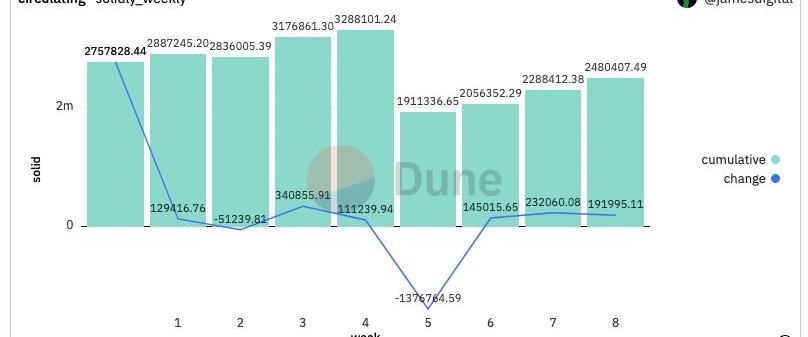

Dune上的数据显示,SOLID的流通量在Epoch5出现过明显的下降,现在又持续上升。整体上几乎没有项目在Solidlyv2中进行贿赂,可能也难以有竞争积累投票权的现象,未来可能面临压力。

Equalizer

Equalizer目前处于Epoch14阶段,TVL为4565万美元,过去一个月增长138%,成为Fantom上第三大DEX。

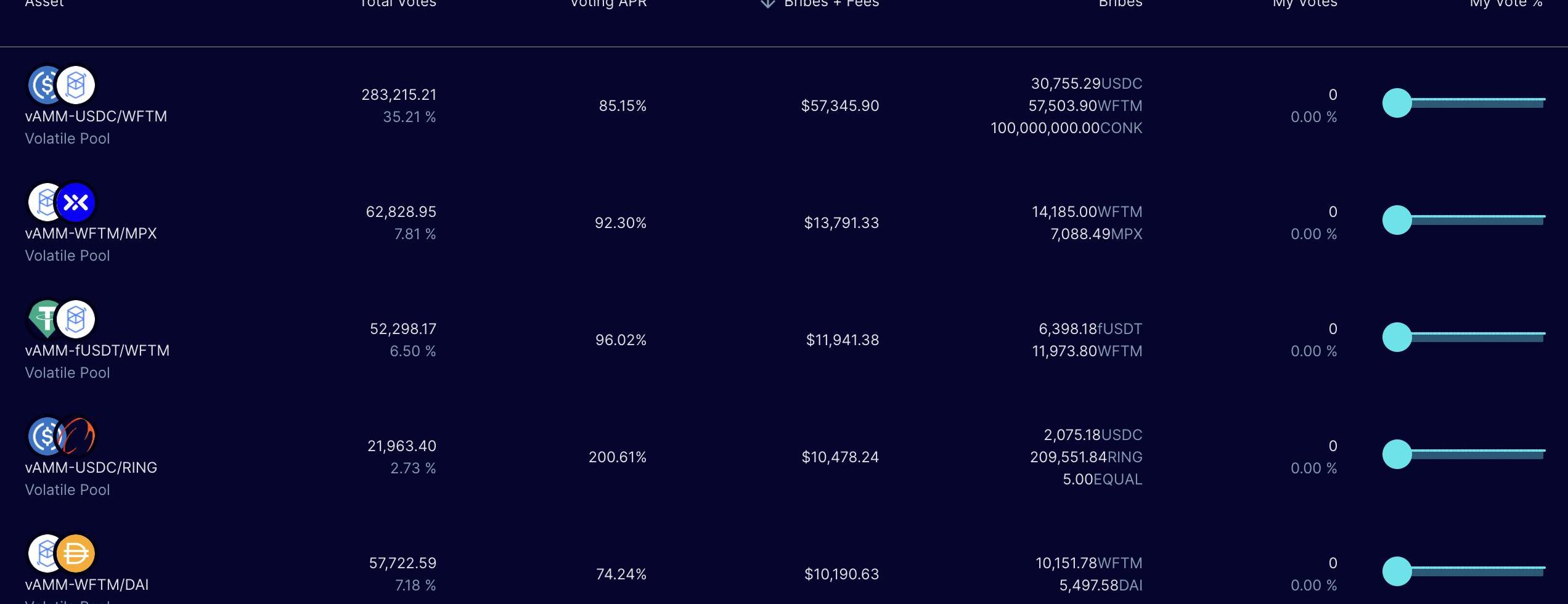

Equalizer的交易手续费为稳定币交易对0.02%,非稳定币交易对0.2%,每天依靠交易手续费也能为veEQUAL持有者带来约1万美元的收入,交易手续费最多的交易对为FTM/USDC。

根据官网数据估算,上一个Epoch投票者的贿赂和手续费收入约为20万美元。MorpheusSwap的MPX、OneRing的RING、Tarot的TAROT、MummyFinance的MMY、DEUSFinance的DEUS、UniDex的UNISX等通过Equializer给予了贿赂,投票者给这些流动性池投票的平均APR为118%。每有1美元的贿赂或费用就会产生2.37美元的EQUAL激励。

从官网的投票页面看,费用+贿赂最高的交易对中,交易手续费约占费用+贿赂收入的70%。且投票的APR相对较高,如FTM/USDC交易对的贿赂+费用为57345美元,投票APR85.15%。说明Equalizer的投票收入主要来自于真实的交易手续费,且投票APR较高。

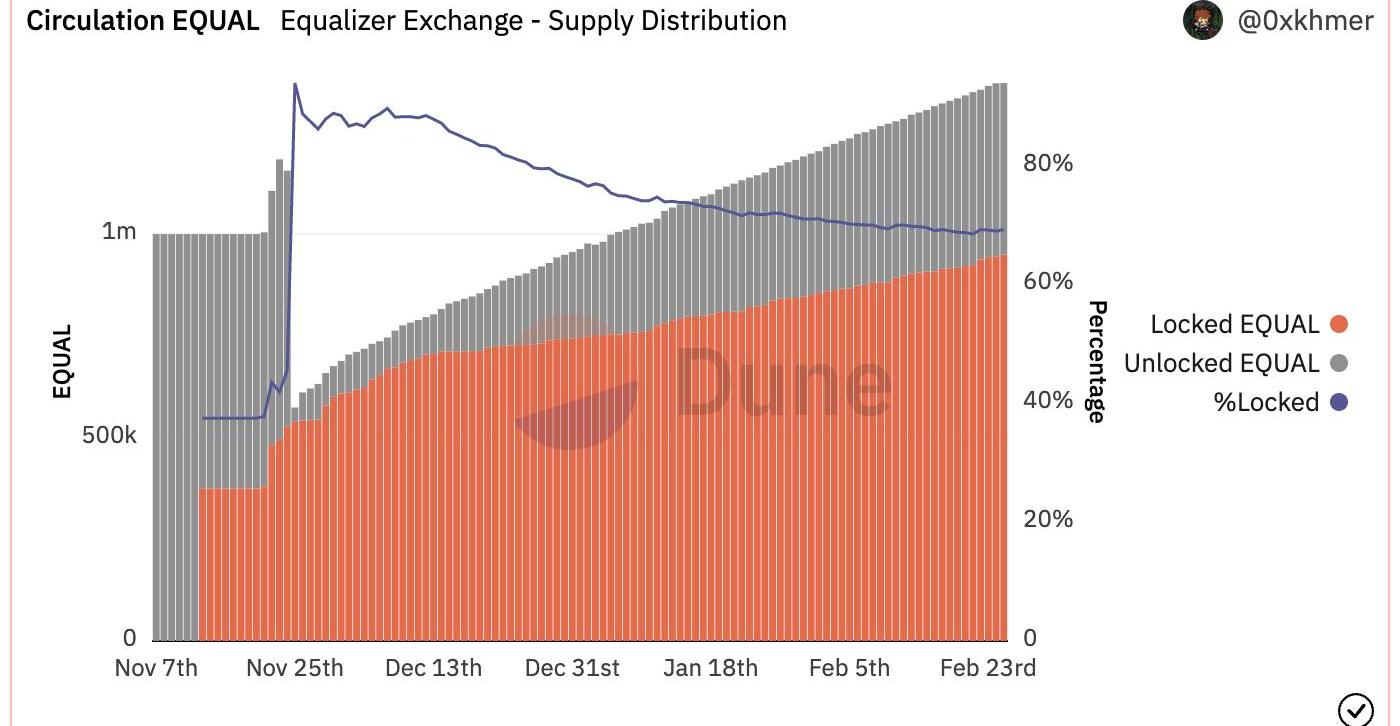

根据Dune上的数据,目前流通的EQUAL数量为137万,其中42万没有质押,95万处于质押中,质押率69.24%,近期质押率处于下降中。

小结

Velodrome上线时间最长,有足够多的项目进行贿赂,质押率高,锁仓时间长,但在最近VELO价格的快速上涨后,投票的收益率也持续下降。

Equalizer中投票者的主要收入来自于交易手续费,约占70%,且在这种情况下,投票者通常也能获得80%的APR。高手续费收入加上资本效率较高,这套机制很可能维持。

Thena在启动时也吸引了大量项目,现在生态中也有很多项目用自身发行的代币进行贿赂,也相对比较健康。

Solidlizard上线时间短,但也因为Arbitrum生态的快速发展取得了超过1亿美元的流动性。但目前投票者的主要收入是SLIZ以及少量费用。

Solidlyv2似乎主要是在吸引稳定币的流动性,同时给予自身代币交易对较高的收益率,对于项目的长期发展并没有太大帮助。

MarsBitCryptoDaily2023年3月2日 一、?今日要闻 Arbitrum发起新交易排序策略提案,拟为当前“先到先得”策略添加时间权重以太坊二层网络Arbitrum发布一项新提案.

以太坊Layer2发展迅猛,Optimism与Arbitrum的处理交易量甚至超过了以太坊主网,而以太坊网络则自10月以来已下降了约33%.

在将UniswapV3部署到BNB链上的投票中,a16z作为最大的投票者投了反对票,一开始以一己之力对抗其他人.

在2017年,ICO以及公链百花齐放成为加密牛市期间最为重要的叙事,众多开发者和资金进入市场,推动区块链技术快速发展迭代;2020年,DeFi、NFT以及元宇宙等再次成为加密市场的新叙事.

自问世以来,比特币交易的目的一直是社区争论不休的话题。比特币主要用于金融交易,还是它应该成为一种安全的分布式数据存储系统,用来存储从应用程序数据到域名的所有内容?这场争论平静了很多年,但一种名为.

毫无疑问,自Compound在2020年开启DeFiSummer?以来,DeFi已经取得了长足的进步.