$UNI因其作为“无意义的治理代币”的代表而广受批评。实际上,此事远远不是打开分成开关,然后将收入用于分配或者回购这么简单。即使作为现货DEX的龙头,Uniswap护城河远没有想象的那么宽广,盈利潜力堪忧。为何会如此?本文将用详细的案例和数据为你解析。

本文将从以下几点展开分析:

DEX与用户连接较弱,护城河较浅UNI没有进一步开发附加价值CEX现货交易免费潮,更难获取定价权UNI若能成功开启分成,乐观情况下协议收入仍不多,估值不低且不足以覆盖团队费用DEX与用户连接较弱,护城河较浅

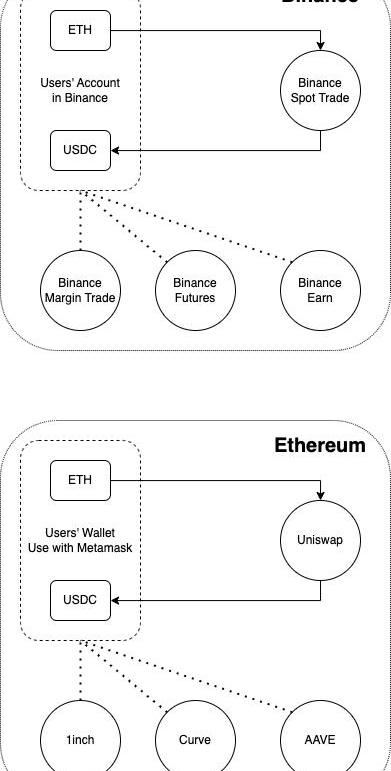

市场对于DEX的期许不少来源于CEX的平台币在过往表现优异,然而DEX和CEX两者在诸多方面的差别造成其盈利能力上有重大差异。参见下图,使用币安交易现货,意味着你的币存在了币安,你在使用币安的APP,资金在币安的生态内流转,你不断与币安生态产生连接与信任。而Uniswap仅在交易部分起作用,资金并不在Uniswap停留,与币安对应的是Etherum而非Uniswap,连接与信任在Ethereum中积累。也就是说CEX和L1是一个层级的,现货DEX仅可对标CEX中的一个模块。

Blend将支持Otherdeeds和BAKC NFT系列:5月25日消息,据官方推特,Blur旗下NFT借贷协议Blend将新增支持Otherdeeds和Bored Ape Kennel Club(BAKC)NFT系列。

Blend此前已宣布支持的NFT系列包括CryptoPunks、Azuki、Milady Maker、DeGods、BAYC、MAYC、Kanpai Pandas、Redacted Remilio Babies和Pudgy Penguins。[2023/5/25 10:38:38]

这使其无法像CEX一样轻易横向扩张,在ETH生态中也面临着激烈的竞争:

日本金融厅:币安在未经适当注册的情况下开展业务:4月3日消息,日本金融厅 (FSA) 表示,加密货币交易所币安(Binance Holdings Limited,代表者Changpeng Zhao)在未经适当注册的情况下在该国开展业务,违反了日本的资金结算规定。

此前报道,日本金融厅对Bybit、MEXC、Bitget和Bitforex四家加密交易所发出警告。[2023/4/4 13:42:51]

用户可以随意切换到Curve等竞品上1inch等聚合交易充分利用DeFi整体的流动性,价格必然更优仿盘的高度同质化竞争,卷抽成卷费用,压缩利润空间DEX是DeFi中少数不用沉淀用户资金的,这使得其历史信誉价值略低所以虽然从交易量上看Uniswap虽然独占鳌头,但是若其打开抽成开关,很有可能对其份额造成负面影响,此次UNI社区否决开关提议亦有这一重考量。

Zipmex宣布暂停提款后,其Token已下跌40%:7月21日消息,据派盾(PeckShield)监测显示,加密交易平台Zipmex Token ZMT在暂停提款公告出来后已下跌40%。[2022/7/21 2:28:03]

UNI没有进一步开发附加价值

可能有人会说,Curve抽成50%那为什么Uni不可以?Curve之价值在于其在DEX上构建成的Ponzi平台和流动性配置平台。Ponzi不是Curve的缺点而是他的优点,构建起让代币持有人收益的Ponzi博弈机制受益正是Curve最大的优势,一旁倒后一旁生,旁来旁往CRV皆受益。此外对于有流动性需求的项目而言Curve也是实在帮他们解决了问题,参考下方推文可见Curve在LSDWar如何风生水起。

Tokenlon DEX:Uniswap的imBTC池遭到黑客攻击并已耗尽:Tokenlon DEX刚刚发推称,Uniswap上imBTC池今日遭到攻击并已耗尽,黑客利用Uniswap上ERC777代币进行攻击。现已暂停imBTC转移,托管中的BTC不会受到影响。[2020/4/18]

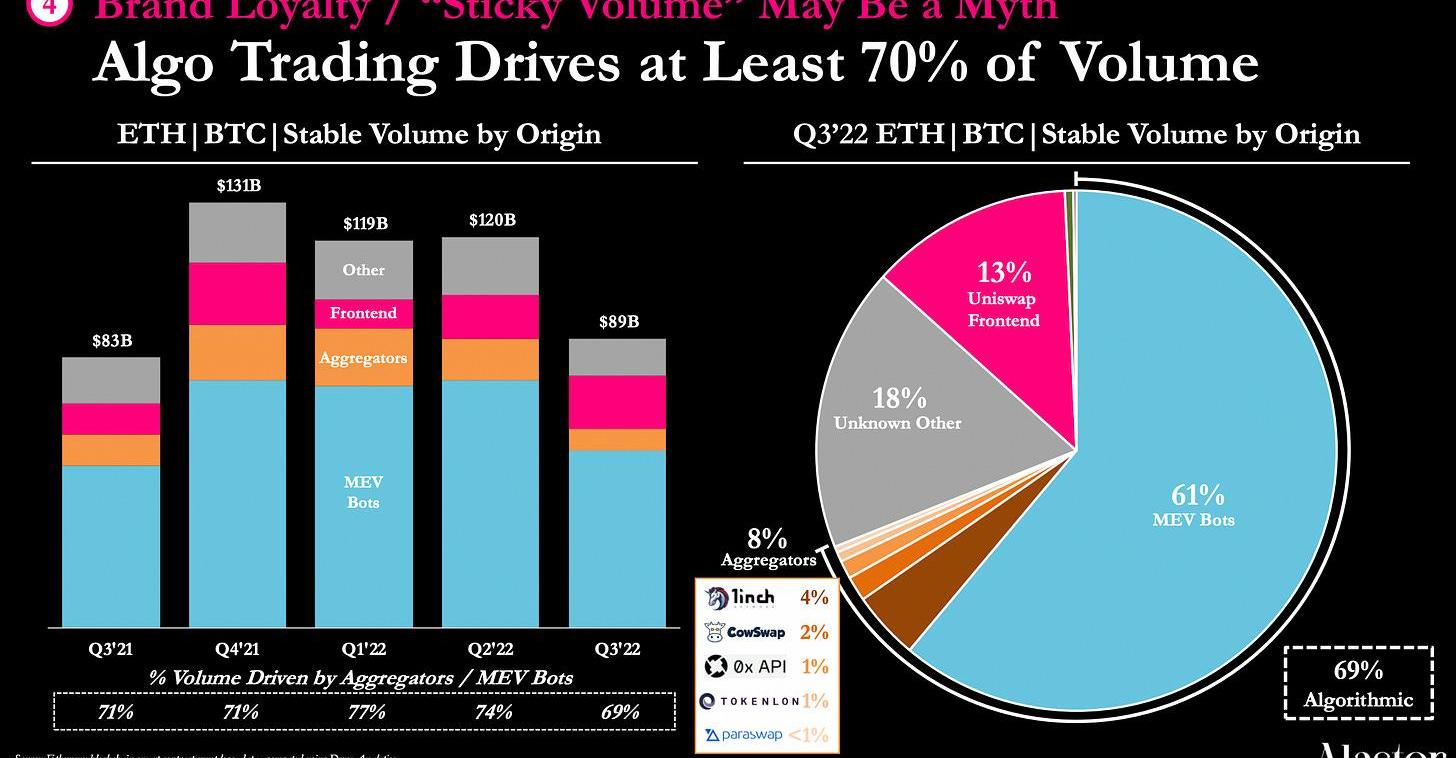

再看下面这张著名的流量分布图,从悲观的角度看大部分交易量都是MEVBot,反映了其目前其相对于CEX的弱势地位,交易量仅有13%来自于自有流量;但从乐观角度看其自有流量13%远高于聚合器流量8%,这已经使得仿盘难以望其项背了。品牌价值带来的流量优势是实实在在的,如果Uniswap能在其他附加价值上做好,那么自然也能够有些利润空间。

金色财经现场报道 菲律宾Union Bank与ConsenSys合作 将无银行账户居民纳入金融体系:金色财经现场报道,今日在Coindesk 2018共识会议上,菲律宾Union Bank主席Justo Ortiz宣布了i2i项目,即将没有银行账户的菲律宾人纳入金融体系。 Union Bank与ConsenSys合作,在Kaleido平台上运行,并与菲律宾的五家农村银行合作。i2i项目正在区块链上建立一个“分散,近乎实时,高性价比,安全的零售支付系统”。 这对于3500万没有银行账户的菲律宾人来说,是促进包容性繁荣的催化剂。i2i项目计划于5月22日在达沃启动。[2018/5/15]

然而UNI团队在这些提升附加价值的事上毫无作为,导致原本属于其的地盘被仿盘分食。在Alt-L1/L2的LSD竞争中,UniswapV3的仿盘Kyberswap就因为做好了激励着一块,从LDO的激励预算中分得了一块仅次于Curve的蛋糕。试想一套有着和Curve一样完整激励、Bribe体系Uniswap该会如何强大,然而UNI持有者现在却只能在梦里想想。

CEX现货交易免费潮,更难获取定价权

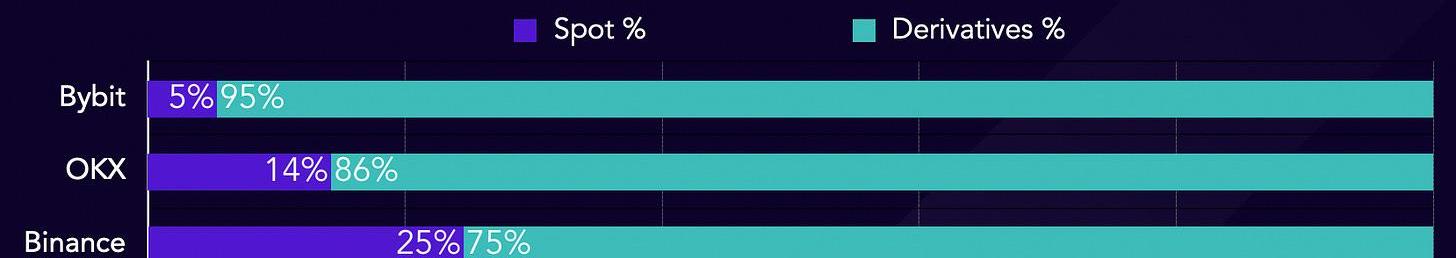

更糟糕的是,在22年中,头部交易所中合约交易量远超现货交易量已是普遍现象,现货交易也出现免费潮流,Binance对BTC/ETH等主流币种现货免手续费,而Bybit更是现货全线免手续费,就是说对于CEX而言现货更多的变成了获取和维持客户活跃的手段,通过合约等衍生品交易来赚钱。这样以来Uniswap更难获取定价权,而如前文所述,其也没有CEX一样的横向扩张能力,可以快速在衍生品赛道建立起优势。

图源:Tokeninsight

UNI乐观情况下收入仍少,估值不低且不足以覆盖团队费用

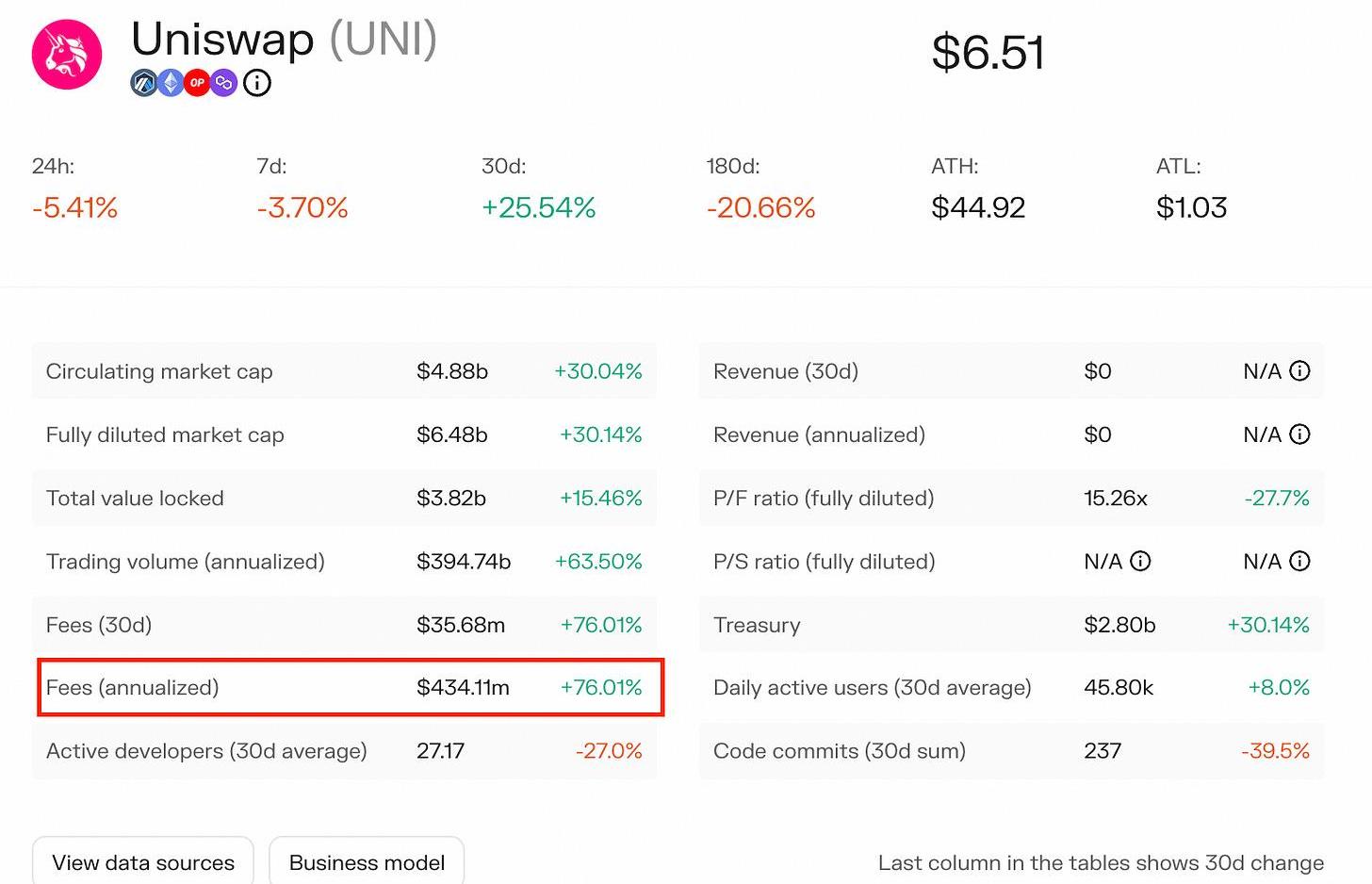

Uniswap当前一年费用收入预计为$434M。即使按照最理想的情况,在对所有交易对收取10%的抽成,那么协议收入也仅有$43M,全流通市值/年度收入(P/S)=153,目前GMXP/S=15,相比之下Uniswap仍然贵10倍。

并且协议收入不等于可以分配给持币者的利润,毕竟养团队可是要花钱的。UNI团队一年要花多少钱?参考量级更小的MakerDAO是$34M,Lido是$24M,UniswapLinkedin上的雇员人数比这两家还要多不少,估摸着一年$50M是要花的。这么一算,乐观来看Uniswap一年还要亏50-43=$7M。

图源:Tokenterminal

其实横向对比一下Lido/AAVE,以Uniswap的龙头溢价PS=150+的估值倒也不算太夸张。不过嘛,Lido明确受惠于近期的上海升级,AAVE在也逐步提升抽成比率的同时维持了市场份额,此外还可能受惠于上海升级,而Uni不但错失LSD市场,现在可是连一个分成开关都还没打开呢。

综上所述,DEX与用户连接较弱,加上团队忽视附加价值的建设,Uniswap开启抽成可能会影响市场份额和成长性,即使成功开启了当前估值也不低。实际上,若是日后UNI团队愿意正视市场需求的话,利用其品牌优势也不是不能重振雄风。Butnottoday,notnow。

在线内容方面最令人兴奋的突破之一是用户生成内容的兴起。可能被称为UGC2.0,或“用户生成藏品”的,是其演变的下一个阶段.

去年10月31日,香港政府在“香港金融科技周”发表宣言,决心竞争全球虚拟资产中心和Web3中心。与新加坡相比,香港虽然在Web3政策上慢了半拍,但是在底蕴上仍是亚洲最强的城市之一.

1月31日,NFT交易协议sudoswap正式发布治理代币SUDO并开启治理模块,SUDO的Lockdrop和Airdrop也正式开放.

自2023年开年以来,人工智能,特别是OpenAI的ChatGPT3风靡全球,各行业都有可能受到这项技术的深远影响.

据MarsBit统计,2月4日至2月10日期间,加密市场共发生14笔投融资事件,其中基础设施领域2笔、DeFi领域1笔、链游和NFT领域4笔、Web3领域2笔.

今天这篇文章主要想试图探讨几个问题:1.Nostr协议的缘起和起承转合,比如说它是出于什么想法和思路创建的.