今天,有关「SEC?禁止加密质押服务」的传闻得到证实,美国加密交易所?Kraken?成为第一个「制裁对象」。

根据官网文件,Kraken与美SEC达成和解并支付3000万美元罚款,以解决针对其提供未注册证券的指控;同时,Kraken旗下两家子公司将立即结束向美国客户提供的加密质押服务——ETH?将在以太坊网络「上海升级」生效后解除。此后,美国客户将无法质押新资产,Kraken将成立独立子公司为非美国客户提供质押服务。

消息一出,Kraken以太坊质押代币小幅折价,目前其StakedETH与ETH当前的兑换比例为1:?0.9757?;而?Coinbase?的以太坊质押代币与ETH兑换比例为1:0.9985?,基本没有大的折价。

或受此消息影响,加密市场普跌,BTC?最低跌至21700美元,目前暂报21850美元,?24小时跌幅3.2%?;ETH最低跌至1525美元,目前暂报1547美元,?24?小时跌幅5%?;而去中心化「流动性质押」板块逆势上涨,整体涨幅接近10%?,其中RPL24小时涨幅最高。

?Kraken之后,Coinbase会成为下一个「受害者」吗?

Coinbase首席法务官PaulGrewal强调,Coinbase的质押计划不受Kraken终止美国质押服务影响。他表示,Kraken本质上是在提供收益产品,而Coinbase的链上质押服务与其有根本上的不同,不是证券。不过,资本市场对这种解释并不买账,Coinbase股价在收盘时暴跌约14%?,创下了自2022年7月26日以来单日最大跌幅。?

Odaily星球日报查询发现,此前Kraken共计提供16种加密货币链上质押服务,包括:ETH、ALGO、ADA、ATOM、Flare(FLR)、FLOW、KAVA、Kusama、MINA、MATIC、DOT、SCRT、SOL、Tezos、TheGraph、Tron。

而Coinbase目前提供的代币质押服务涉及币种,与Kraken完全重合,共有五个,分别是:ETH、ADA、ATOM、SOL以及XTZ。

操作流程上,二者都是从用户手中收集资金,进行链上质押获取收益,完全一致。

因此,从定性的角度来看,与Kraken高度重合的Coinbase的质押服务,符合SEC狙击对象的的标准,极大可能被冠以「涉及证券交易」的常见罪名。“无论是通过「抵押即服务」、借贷还是其他方式,加密货币中介机构在提供投资合同以换取投资者的代币时,都需要提供我们证券法要求的适当披露和保障措施,”SEC公告将加密质押服务比作证券。

不过,从定量角度来看,Coinbase代币质押服务涉及风险似乎没有Kraken高。数据显示,Kraken所选币种中,最高提供21%的年化收益,而Coinbase最高只有6.12%?。SEC在监管时会以美国联邦基准利率作为参考指标,高于联邦基准利率的产品则视为高风险。这一点在SEC公告中也有体现:“投资者转移加密资产给Kraken以换取广告宣传的高达21%的年度投资回报率……Kraken为投资者提供了不受任何经济现实约束的超额回报。”

因此,从这点来看,Coinbase目前的风险性较低,短时间可能不会被SEC盯上。实际上,在去年8月的季度报告中,Coinbase就曾披露其质押服务产品已被SEC调查,但最终不了了之。在CoinbaseCEO看来,这次同样难不住自己。“我们将坚持为经济自由而战,这也是Coinbase的理念。要成为加密货币领域最值得信赖的品牌,意味着保护我们的客户免受官方的过度干预。”

有意思的是,虽然Coinbase口号喊得震天响,但从链上数据来看,其已经四个月没有增加ETH质押量了,背后信息耐人寻味。

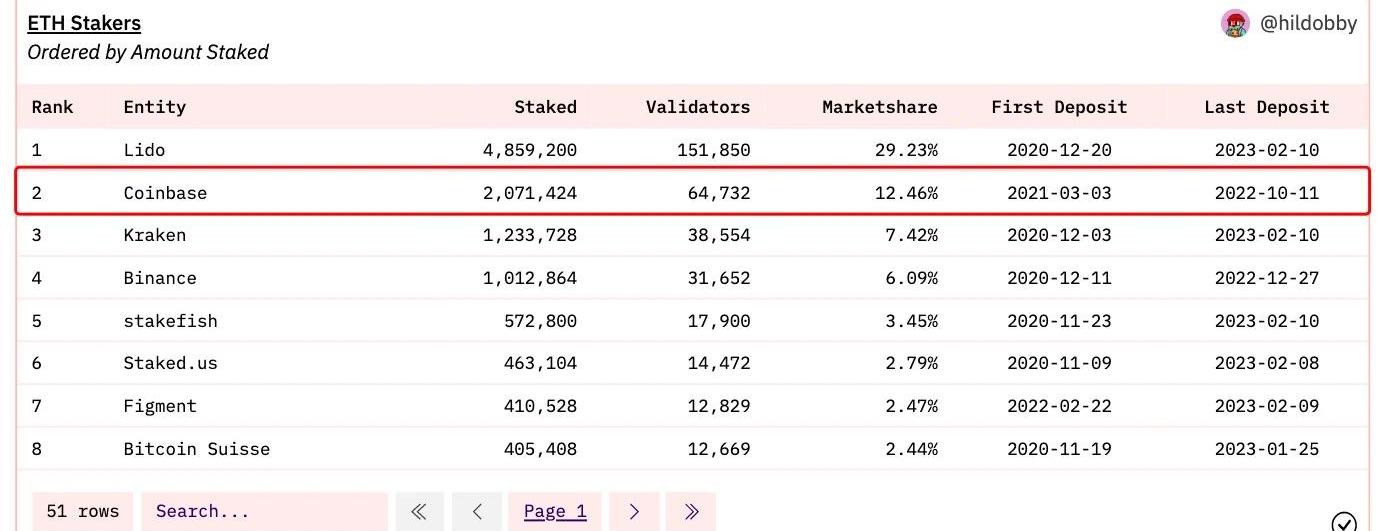

另外,随着Kraken解除质押,以及未来Coinbase可能重蹈覆辙,流出的资金大概率会流入?Lido、RocketPool等去中心化协议。DuneAnalytics?数据显示,Lido目前在ETH信标链质押池市场占有29.23%的市场份额,Coinbase占12.46%,Kraken占7.42%?。

SEC会扩大打击范围吗?

早在去年以太坊Merge合并后,SEC主席GaryGensler就多次强调,质押加密货币可能会受到联邦证券法规的约束。

“当投资者向「质押即服务」提供商提供代币时,他们将失去对这些代币的控制权,并承担与这些平台相关的风险,几乎没有任何保护。今天的行动应该向市场表明,质押即服务提供商必须注册并提供全面、公平和真实的披露和投资者保护措施。”在今天的公告中,GaryGensler如是说。

不过,SEC的行为也招致许多批评。SEC?委员、“加密老干妈”HesterPeirce在SEC官网发文称,其对SEC关闭Kraken美国质押服务提出异议。

HesterPeirce表示,SEC认为Kraken的质押计划本应作为证券发行产品在SEC注册。无论是否同意该分析,更根本的问题在于是否有可能在SEC注册。当前环境下,与加密货币相关的产品无法通过SEC的注册渠道,像这样有争议的质押服务产品会引发一系列复杂的问题,包括质押程序是否作为一个整体进行注册,或者每个代币的质押程序是否将单独注册,重要的披露是什么,以及对Kraken的会计影响是什么。

Peirce认为,SEC应该发布关于加密质押的指南,而非再次选择通过执法行动来说话,“使用执法行动告诉人们新兴行业的法律是什么,并不是一种有效或公平的监管方式”。此外,她指出,质押服务并不统一,因此一次性执法行动和千篇一律的分析并不能解决问题。Peirce提出自己的担忧,称对SEC目前这样处理未正确注册的解决方案,有可能会关闭一个为人们提供良好服务的项目。SEC这样的执法行动是“家长式和懒惰”的监管方式。

a16z?Crypto总法律顾问MilesJennings评论称,Kraken与SEC达成和解不会影响其他合规交易所。“我们认为这一和解协议,将不会对已制定计划避免涉及证券法的交易所产生任何影响。距离美国SEC上一次发布与加密货币相关的指导意见已经过去四年,其主席继续专注于上头条,而不是根据SEC的核心使命保护投资者。现在是他优先考虑规则和指导的时候了,这些规则和指导将使市场更加清晰,并积极主动地保护公众。”

如今Kraken该项服务的“出局”正式打响第一,未来将有更多的加密公司陆续进入SEC狙击范围。特别是随着?FTX、Genesis、Gemini?深陷困境,再次引发监管机构对加密风险的重视,收紧口袋已经无可避免。

标签:SECRAKEKrakenKENsec币圈官司历史kraken中文版kraken电汇流程Argentine Football Association Fan Token

出品|白话区块链 初五迎财神,今天是一个重要的日子,我们必须聊点新年机会新方向。加密行业经过多年的推进,如今已然进入了应用时代,未来每一个大规模采用都将是爆发性的机遇.

CZ转发了一条MakerDAO治理论坛的活跃参与者ChrisBlec的推特,一石激起千层浪。 在2021年五月左右UniswapV3正式部署合约之前,**申请了具有法律效力的使用权保护.

无论是政府服务、能源、金融、城市管理等实体经济数字化领域,还是Web3.0、NFT、元宇宙等数字原生应用领域,均对数据要素全流程可信管理提出了更高要求.

笔者在此前文章中多次提到PoS质押赛道,自从上海升级宣布之后,有关该赛道的标的不断走出新高。而要说到这其中最持久坚挺的,那就是SSV了.

本文总结了在zk领域中的100家公司的市场地图,这些公司正在帮助推动这项新技术的发展,这些zk技术的类别和用例都还处于初期阶段.

当Crypto中的所有东西都暴涨时,我们很难判断应该关注哪些低市值代币。于是,我列出了一些具有强大价值主张和催化剂的低市值项目,当价格回落时,我们不妨去考虑一下它们.