2022年10月21日,混合算法稳定币协议FraxFinance推出的以太坊流动性质押产品frxETH上线,截至今日,正好满100天的时间,frxETH从0增长到超8.14万枚,价值约13亿美元。

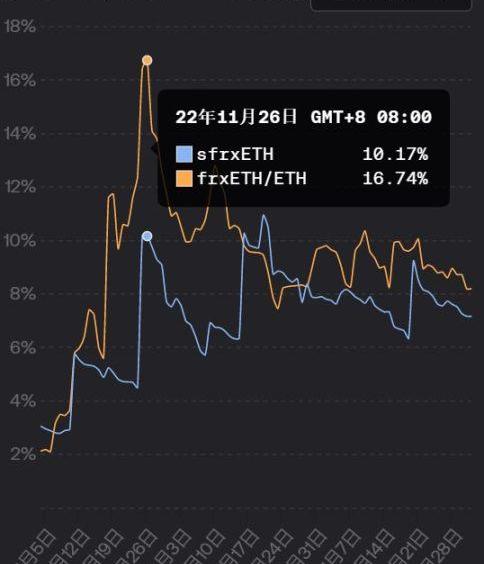

而这般突飞猛进的增长背后,离不开其近两个月来平均8%甚至一度达到16%以上高质押收益的推动,那frxETH的高收益究竟从何而来?

frxETH的「同与不同」

和Lido旗下的stETH类似,frxETH是FraxFinance为质押以太坊的用户提供的流动性质押代币。

不过与stETH直接通过rebase方式向stETH用户发放质押奖励不同的是,frxETH用户并不能直接获得质押奖励——如果frxETH用户要获取以太坊质押收益,则需要将frxETH再次质押为sfrxETH。

数据:friend.tech数据增长放缓,日交易量降至2.3万:金色财经报道,据Spot On Chain监测显示,friend.tech数据增长放缓,其中:总价值降至3,606 ETH,上周为4,435 ETH;日新增用户降至2000,上周日新增用户为2万;日交易量降至约2.3万,上周为13.5万;10个收入最高的用户中有5个是机器人;75%的用户使用活跃钱包为朋友的技术地址提供资金,数据泄露的可能性很高。[2023/8/29 13:02:39]

只不过质押奖励的积累方式仍是frxETH,但由于并非所有用户都选择将frxETH再度质押为sfrxETH,因此随着时间的推移,sfrxETH将会积累更多的frxETH,

这意味着在sfrxETH用户退出时,可以在整个frxETH奖励池子参与瓜分,从而获得相对同类产品更高的收益率,举个简单的例子:

非洲金融科技公司MFS Africa完成1亿美元C轮融资,AfricInvest FIVE等领投:11月10日消息,非洲金融科技公司MFS Africa完成1亿美元C轮融资,包含7000万美元股权融资和3000万美元债务融资,AfricInvest FIVE与原有投资者Goodwell Investments和LUN Partners Group共同领投,CommerzVentures、Allan Gray Ventures、Endeavor Catalyst、Endeavor Harvest和ShoreCap III等参投。MFS Africa是非洲跨境跨钱包转账中心,连接了逾35个国家的超3.2亿个移动货币钱包,并涵盖围绕银行账户、预付卡和虚拟借记卡的广泛金融服务。上月,该公司收购支付企业Baxi,进军尼日利亚金融科技市场。(TechCrunch)[2021/11/10 21:40:10]

假设Frax合约中总共有100枚ETH被质押为frxETH,其中只有30枚通过二次质押铸造为sfrxETH,那这30枚sfrxETH,将按比例瓜分这100枚ETH的质押奖励。

Bifrost发布AsgardCC3激励测试网,上线3小时节点数量破百:波卡生态DeFi基础协议Bifrost已正式开启第三轮测试网激励,分别从Validator出块数量、跨链和vToken兑换总计激励18,000枚BNC,新版本节点客户端一经发布,测试网络即突破100个节点。Bifrost是为质押物提供流动性的跨链网络,目前已经获得NGC、SNZ等机构60万美金种子轮投资,此前已经获得过Web3基金会Grant,同时也是Web3Bootcamp和SubstrateBuildersProgram成员。[2020/9/24]

简言之,未选择将frxETH再度质押为sfrxETH的用户,将自己那份质押奖励让渡给了sfrxETH用户。

frxETH与sfrxETH的套利平衡

Jeffrey Wernick:比特币是最好的储值手段:3月11日,比特币、Uber及Airbnb早期投资人Jeffrey Wernick在节目中表示,比特币的最佳用途是作为一种价值储存手段,这正是金钱最好的属性。与其花钱,不如积累财富。[2020/3/11]

那么问题来了,为什么会有frxETH用户不选择二次质押,愿意将自己的收益让渡给sfrxETH用户?

因为FraxFinance为frxETH用户提供了另外一个收益选择——将frxETH存入Curve的frxETH/ETH流动性池,收获LP收益。

从用户角度看,FraxFinance其实是为frxETH提供了两种收益路径:

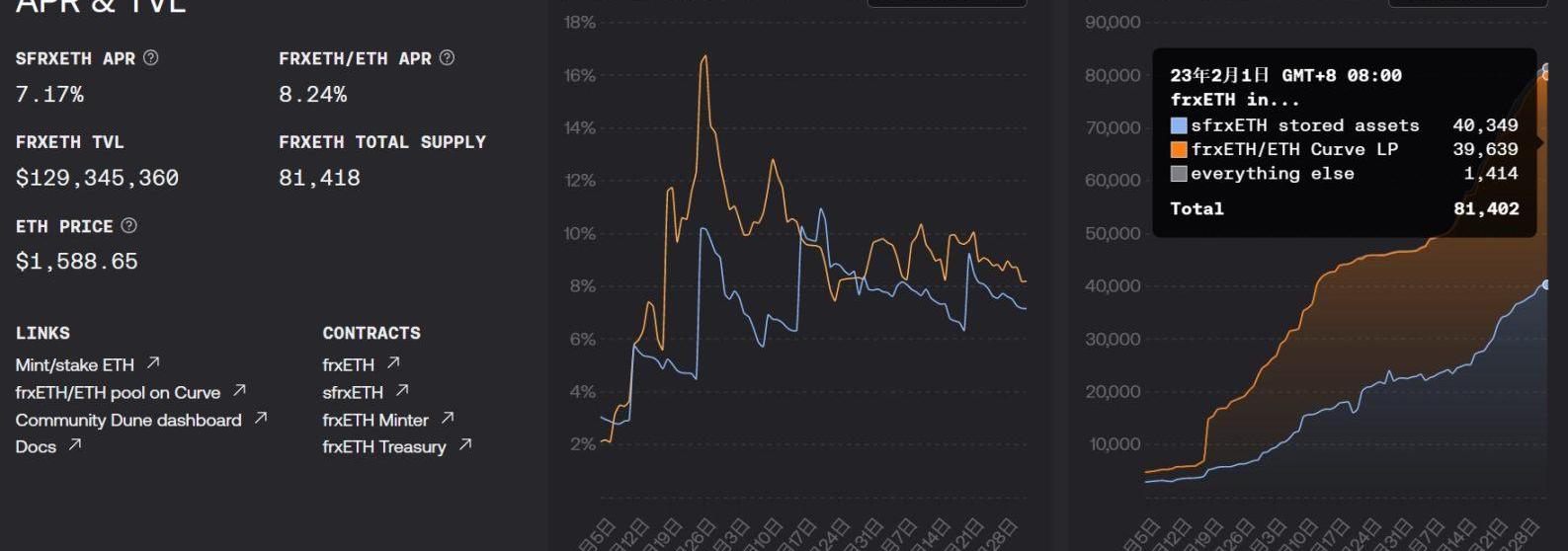

先将ETH质押为frxETH,然后存入frxETH/ETH流动性池吃Curve收益,同时让渡出自己的frxETH质押收益;先将ETH质押为frxETH,然后再度质押为sfrxETH,这样在获得自己质押收益的同时,额外获得第一部分用户让渡出来的frxETH质押收益;理论上讲,选择在Curve的frxETH/ETH流动性池和选择二次质押,会因为收益率的差异逐步形成动态的套利平衡,从而将两个不同选择的收益率始终保持在同一区间。

而根据FraxFinance官网数据,截至2月1日二者的收益率也确实比较接近:Curve的frxETH/ETH流动性池为8.24%,二次质押为7.17%,二者的占比也基本接近。

4pool梦破碎背后的CurveWar延续

那么问题又来了,为什么FraxFinance能够有底气在自己的流动性质押产品里加入Curve池收益的差异化设计?又如何能够保持frxETH/ETH流动性池的高收益?

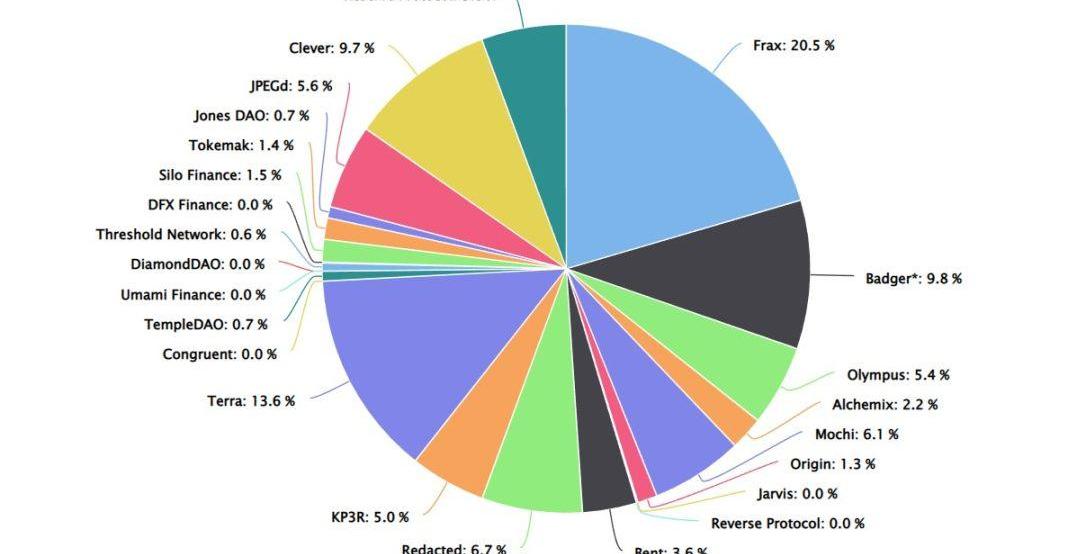

一言以蔽之,因为FraxFinance持有最多的Convex治理代币CVX,而Convex控制着一半以上的Curve投票权,这就给了Frax利用巨额汇率影响Curve的奖励排放,进而创造更高收益的可能。

这时我们或许可以先回顾一段历史。

2022年4月,TerraformLabs发布新提案,计划在Curve上推出UST、FRAX、USDC、USDT4pool,直接剑指彼时居于稳定币市场核心的3pool。

从某种程度上讲,DAI在维持其挂钩方面所取得的成功归功于Curve上的3pool的部署。

因此原本在TerraformLabs的构想中,Terra和FraxFinance作为CVX两个最大的协议持有者,可以通过vlCVX的巨额贿赂影响Curve的激励政策,从而维持4pool池中的深度流动性,使得4pool成为流动性最好和使用最频繁的跨链稳定币池。

这不仅意味着实现4pool对3pool的颠覆,也即UST与FRAX对DAI的市场取代,甚至可以进一步改变稳定币赛道的赛道格局。

不过2022年5月UST/Terra的崩溃,令这个构想戛然而止,FraxFinance的规划也折戟沉沙。

但半年之后,FraxFinance终于再度凭借frxETH的推出,将其对Cureve的影响成功变现。

总的来看,FraxFinance通过对Curve的影响力,为frxETH找到了不同于stETH等同类产品的差异化竞争优势——frxETH与sfrxETH套利平衡下的更高收益选择,背后更隐藏着frxETH/ETH锚定调节等复杂的产品逻辑。

100天,从0到13亿美元,伴随着3月份上海升级节点的临近,frxETH后续能否成为以太坊流动性质押赛道的异数,拭目以待。

以太坊上海升级即将在今年3月份到来,此次升级后,质押者将可以提取此前质押的ETH。最近,升级的预期也为LSD赛道带来了不小的热度,Lido、RocketPool等龙头项目纷纷大幅上涨,而该赛道的.

随着市场回暖,DeFi项目迎来反弹,全链借贷市场Radiant的TVL在过去一个月上升了124%,成为Arbitrum上最大且增长最快的借贷协议,RDNT的价格也已经从低点上涨了20倍.

OpenAI旗下聊天机器人ChatGPT在推出仅两个月后月活跃用户达到1亿,成为历史上用户增长最快的应用.

Thefutureismulti-chain.未来是多链的。无论您认为它会发生在以太坊、Cosmos?和?Solana?等多个L1上,还是以roll-up为中心的未来,都有机会通过推动这些跨链交.

作为Arbitrum上比较受关注且确认空投的Dex,VelaExchange能否在Arbitrum上众多DeFi项目中脱颖而出.

在经济上,中东是大国博弈场。在加密货币里,中东的风情也孕育了颇具特色的项目。伊斯兰教是世界第二大宗教,拥有近20亿信徒,占世界人口的四分之一。穆斯林占47个国家人口的大多数.