市场为什么反弹?

我们认为自2023年初开始这一轮小牛市出现的原因主要有两点:

外部原因:全球金融市场的流动性回暖;美国通胀放缓,市场预测美联储加息放缓;内部原因:Crypto市场在2022年连续爆雷后,市场已经完成了去杠杆。没有新的黑天鹅事件出现,市场内的资金逐步从优质资产开始建仓。传统金融市场的流动性回暖

尽管数字资产的表现未来可能与传统投资产品的表现脱钩,但现阶段Crypto市场与传统金融市场的表现仍然密切相关。过去一年传统金融市场股票、债券齐跌,是数十年来表现最差的一年。论其原因主要是美联储为遏制美国通胀,而大幅度快速加息,导致全球的金融流动性迅速收紧。

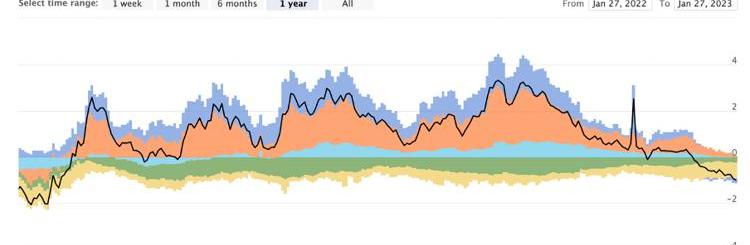

自2022年下半年开始,美国通胀开始放缓,美国12月通胀同比上升6.5%,是2021年12月以来的最低值。市场普遍预计美联储的加息将会放缓。金融市场压力得到缓解,流动性恢复。下图为衡量整体金融市场压力的指数,涵盖了信用市场,股票市场,金融机构融资市场,避险资产及波动率,金融市场压力目前为2022年初以来最为缓和。

金融市场压力指数,来源:OfficeofFinancialResearch

Crypto市场完成去杠杆

Crypto市场在2022年经过血腥的洗礼后,市场内部的杠杆已经大幅度降低。

Crypto市场内的杠杆主要有两个来源,一是交易所内的杠杆交易,二是链上DeFi的抵押借贷。无论是交易所内的杠杆交易,还是DeFi里的抵押借贷,目前都处在数年内的低位,市场上的整体杠杆水平明显的下降。

合约未平仓量是指投资者持有的衍生品未平仓合约总量,代表活跃的仓位价值。未平仓量的变化可以帮助我们了解交易所内杠杆交易的情况。目前,交易所内未平仓量相比去年11月?FTX倒闭前下跌了30%,相比2021年牛市时跌幅逾60%。

合约未平仓量,来源:Coinglass

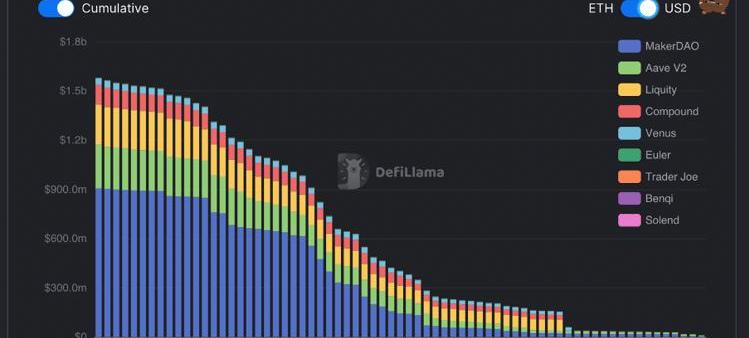

链上抵押借贷中,$ETH?是DeFi中最重要的抵押品,我们可以通过$ETH作为抵押品的借贷中,潜在的清算金额观察链上的杠杆情况。DeFiLlama的数据显示,如果$ETH价格下跌至$1,000,仅仅会有价值2.2亿美元的$ETH被清算。这说明链上借贷的杠杆率很低,抵押借贷者将借贷金额控制在非常安全的水平内,在如此低的杠杆率下,出现大规模清算概率几乎可以忽略不计。

当$ETH价格下跌到某一金额时,DeFi借贷内的清算规模,来源:DefiLlama

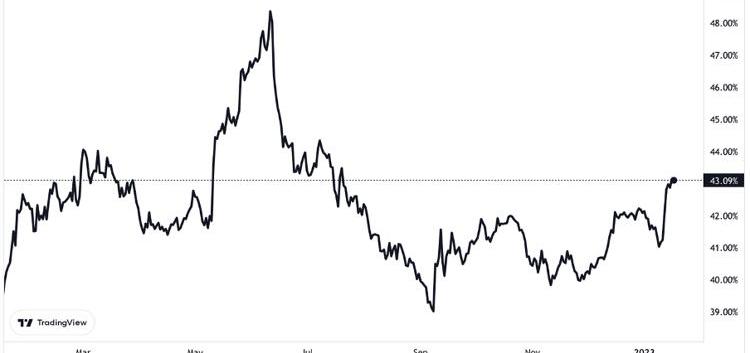

金融流动性回暖,Crypto市场内部完成去杠杆,我们判断市场于2022年末已经触底。但这次强劲的反弹中,资金对于非主流币种仍然处于一种观望状态,担心是否有新的爆雷事件,于是抄底比特币成为资金重回市场的首选。

这导致了本次的市场反弹一个明显特点,$BTC?领涨。比特币的市场占比回升到近6个月的高位。

比特币市值占比,来源:Tradingview

链上活动在回暖,但存在隐忧

价格的上涨仅是一方面。行业的目标是建立一个基于区块链的经济体,链上活跃的经济活动才是数字资产价格的基本面。在现实世界,我们用国内生产总值衡量经济的发展,而链上世界还没有一个衡量整体经济活动的指标。以太坊的gas费用可以作为一个短期内参考指标,活跃的链上经济活动会导致更高的gas费用。

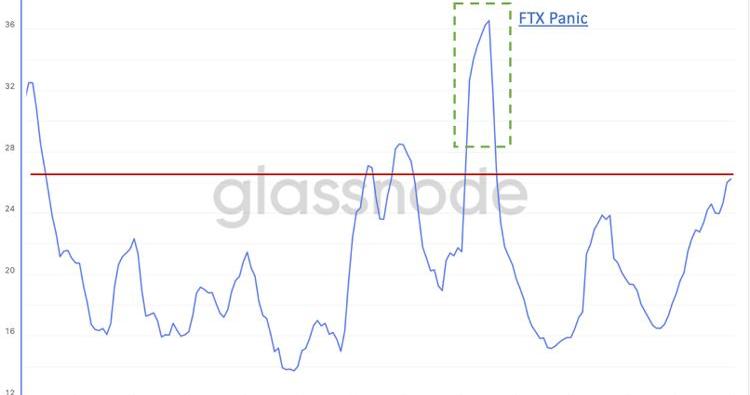

剔除11月份由于FTX事件的恐慌导致的gas费用飙升,以太坊目前的gas费用是26gwei,处于半年的高位。链上活动明显在回暖,以太坊也重返通缩。

以太坊gas费用7日移动平均值,来源:Glassnode

价格上升,链上活动活跃度上升,但我们仍然认为市场并没有完全恢复。目前市场上最大的隐忧是全市场稳定币仍然在流出。

稳定币是Crypto市场流动性的源头,市场外的资金进入市场首先会把资金兑换为美元稳定币。美元稳定币的净流入代表了外部资金的进入,而净流出则代表了Crypto市场内的资金在离开。

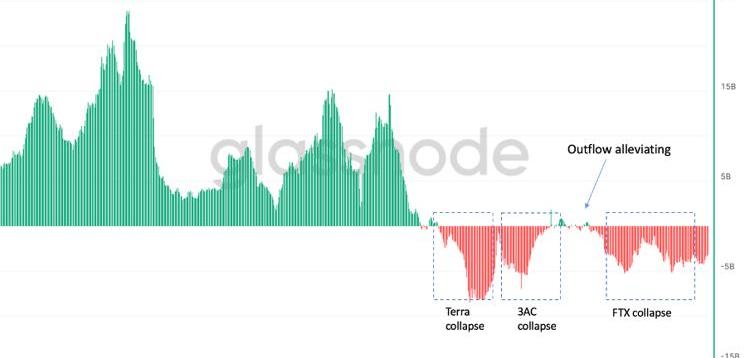

过去一年,稳定币有两波显著的流出。第一波流出发生在2022年5-7月,由Terra和3AC的破产引起,第二波开始于10月,在FTX倒闭之前并延续至今。在两次市场严重恐慌的之间的平静期8月及9月,稳定币流出显著减轻,甚至出现一定的流入。

我们预计随着这一轮市场的回暖,稳定币流出会逐渐缓解,从净流出转变为净流入。

稳定币的净流出,来源:Glassnode

大家最关心的问题,能不能继续涨?

能不能继续涨,重回牛市,投资者只关心这一个问题。

一个真正的牛市是什么样的?用传统投资领域的一句话:大盘股搭台,小盘股唱戏。在牛市中,各种各样中小项目的代币受到资金的推动,会上涨数倍,数十倍,而比特币由于其巨大市值,上涨的空间则非常有限。在中小代币上涨数倍,数十倍时,比特币只能上涨一倍或不到一倍,于是比特币的市值占整体Crypto市场市值的比值下降。同一时间,火热的市场,各式各样赚钱的机会吸引场外的资金源源不断流入市场内,进一步推动市场前进。

因此,我们需要观察的两个指标:

稳定币从净流出逐渐变为净流入;比特币的市场占比开始缓慢下降。最理想的情景是,从年初至今的强劲反弹之后市场站稳,逐渐吸引新资金入场,新的资金进一步推动市场内各种项目普遍上涨,逐渐形成新一轮的牛市。我们仍处在第一阶段。

虽然我认为市场正按照最理想的情景推进,但我们还没到一波大牛市中只需要随波而上就能赚钱的阶段,这个阶段需要的是观察指标,保持灵活,如果市场没有按照预想中的情况演绎,那就果断离场。

标签:稳定币CRYPTCRYPTOCRYP数字人民币稳定币CNYD即将上线CryptoCoinPayCRYPTO币Crypto Warz

许多下一周期的绩优项目还没有发布。这些项目有可能在下一轮牛市达到50-100倍。下一个$SOL或$MATIC可能就在你面前。以下是我最期待的13个未发布项目.

GBTC为何会出现近50%的负溢价率?最近流出的加密借贷公司Genesis破产文件终于披露了一些真相.

以太坊上海升级近在咫尺,以太坊终于快要可以从beaconchain提现回来了。关于上海升级,基金会发布了新的FAQ,有几个小点我觉得有必要给大家分享下:1.有两种提现方式2.提现排队到底要多久3.

在我的第一篇Substack文章《讨论鱿鱼游戏、Netflix和注意力经济》中,我谈到了内容是如何变得商品化的.

以下是值得关注的新NFT项目。FoundationDropstl;dr:Drops是一种在Foundation上创建或收集大型NFT集合的新方法.

TLDR:Camelot是一个支持UniswapV2和类似Curve的稳定币模式的DEX。并且,考虑到项目的需要,Camelot成为了?Arbitrum上新项目的启动板和Swap.