MEV最初是指矿工可提取价值,应用于工POW下,是衡量矿工通过在其生产的区块内任意添加、排除或重新排序交易的能力所能获得的利润。MEV不仅限于基于工作量证明(PoW)的区块链中的矿工,而且还适用于权益证明(PoS)网络中的验证者。最大可提取价值(MaximalextractablevalueMEV)是指在POS下,·验证者通过添加、删除并更改区块中的交易顺序,在超过标准区块奖励和gas费用的区块生产中所能提取的最大价值。现在MEV一般代指最大可提取价值。

现在以太坊过渡到POS后,任何用户质押32ETH就能成为validator。在每个出块的时间里面,会随机选择一个验证者作为区块proposer,来将交易打包执行成一个新状态,随后这个proposer将此区块打包给其他validator进行验证。从上述描述中,似乎应该是validator想办法排列区块的交易排序以此才能有利可图。但实际上,大部分MEV是有Searcher来进行排列的。这是因为Searcher需要具备专门的算法技术,进行搜索计算排序。Searcher通过其算法在Mempool/私域频道等提交给proposer,proposer随后会将其打包至区块链中。MEV表现之一就是三明治攻击。

MEV有利有弊。优点在于:能够提高DeFi高效率,依靠Searcher能够迅速扳平价差。缺点在于有的MEV极度影响用户体验,例如被攻击的用户会面临更高的滑点和极差的用户体验,且由于gaspriorityfee的存在,searcher会有时大幅拉升gas费用,导致网络拥堵和很差的用户体验。

BNB Chain验证者和项目正讨论将MEV集成到BSC网络中:6月16日消息,BNB Chain在推特上表示,BNB Chain验证者和项目正在讨论将MEV集成到BSC网络中,一些验证者以各种格式试行MEV。社区编写了一套相关的指导方针,有待讨论,正在收集反馈。

根据该指导方针,”BSC MEV执行原则“提出并阐明了一套原则和指南,用于在BNB Smart Chain(BSC)网络中进行最大可提取价值(MEV)操作,旨在确保此类操作不会损害用户体验或操纵用户以获取价值,处理交易优先级等具体做法强调用户与BNB生态系统之间公平与效率之间所需的平衡。[2023/6/16 21:42:05]

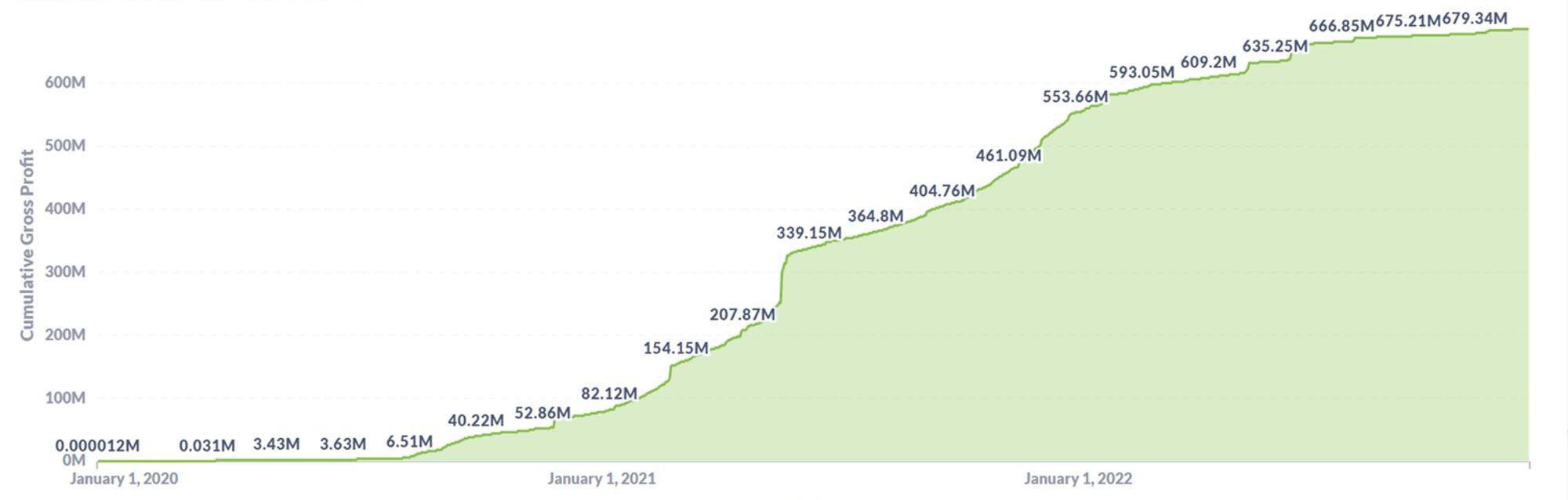

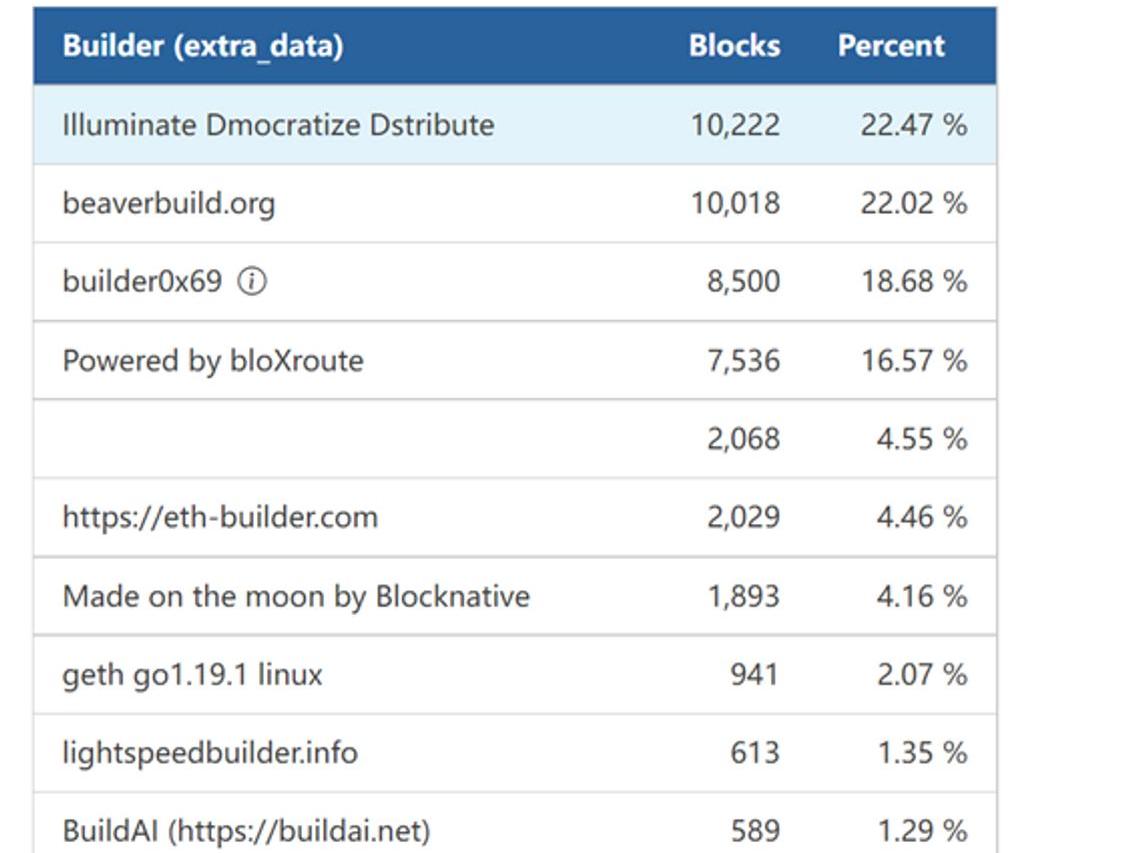

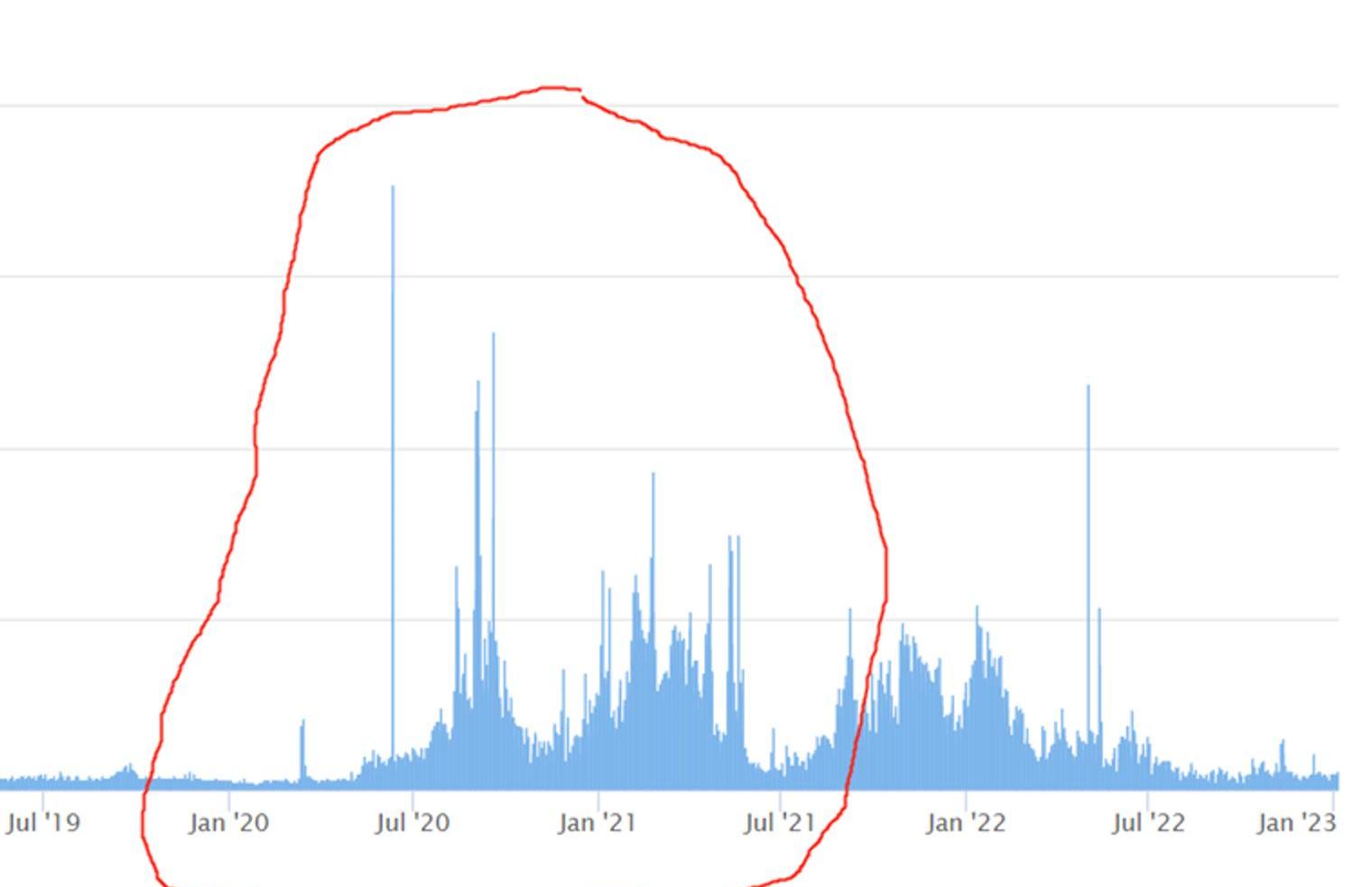

图1:以太坊头部10个DeFi历年来来实现的MEV情况

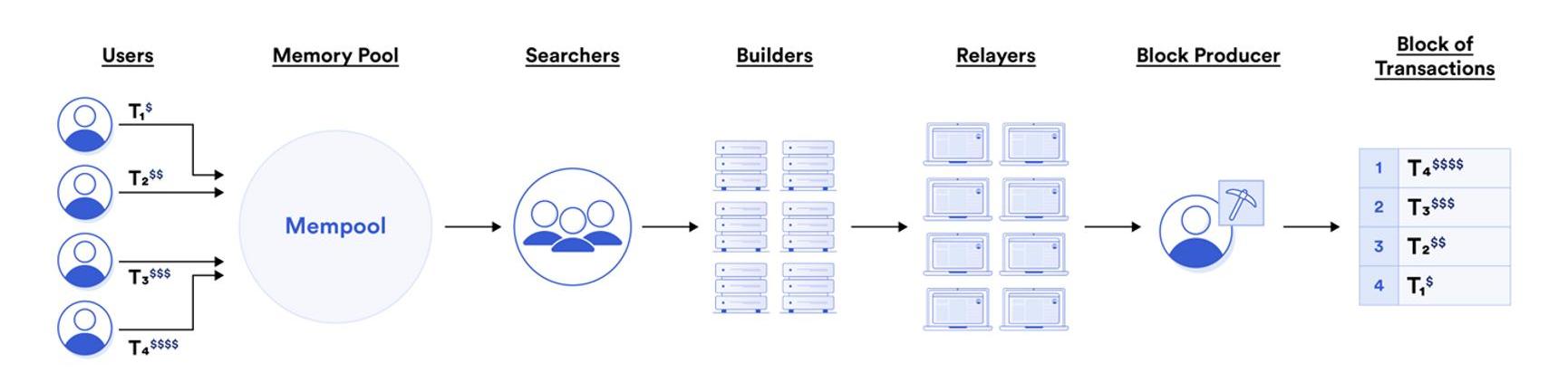

下文先简单描述一下在以太坊上MEV中各个角色的分工。

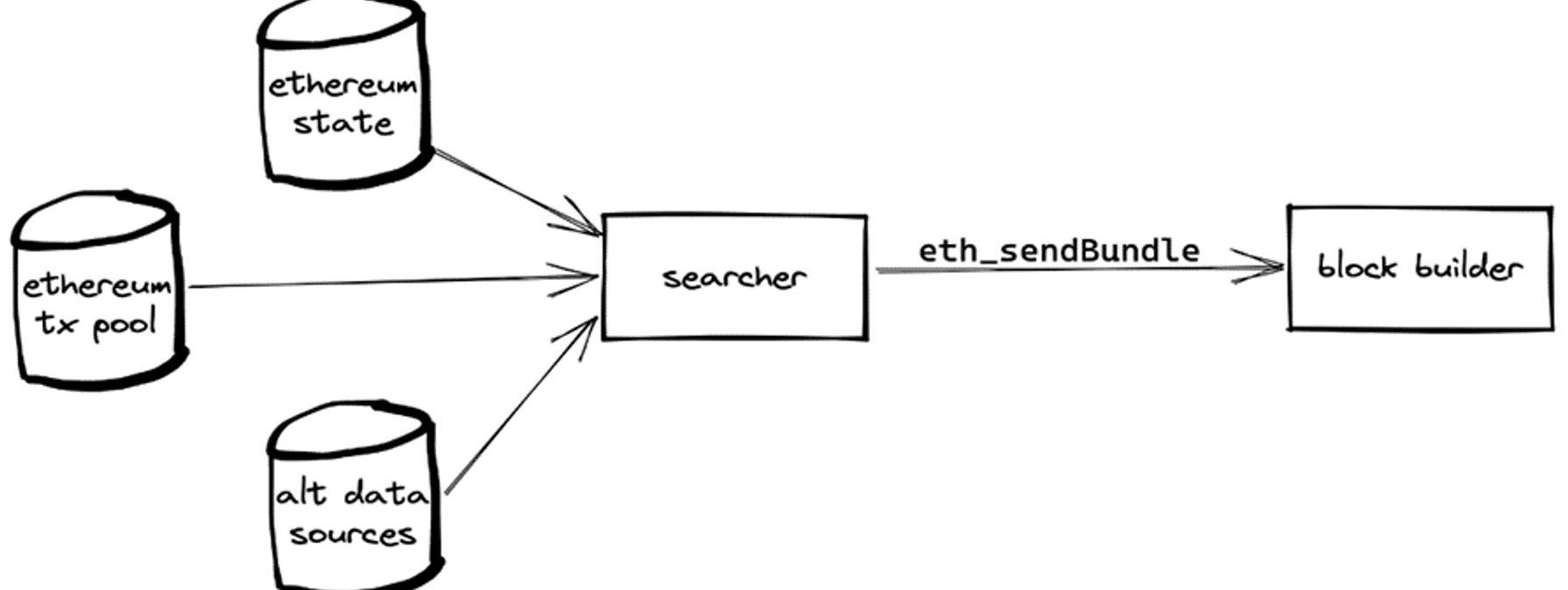

Searcher负责监听公共交易池和Flashbots私有交易池,然后利用算法算出最有利可图的区块内交易顺序,打包发给Builder。此时Searcher会给一个出价,表达愿意付出的最大成本,该成本仅对builder可见,而不是通过p2p网络对所有人可见,从而减轻链上使用压力。

图2:Searcher监听公共交易池和私有交易池来利用算法进行报价

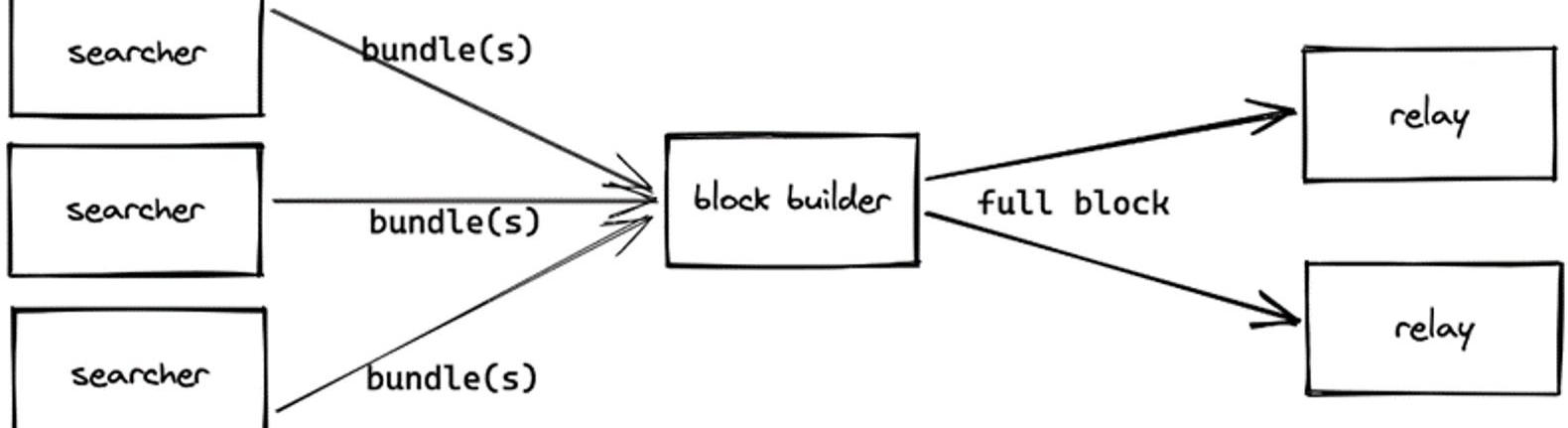

任何下载MEV-Boost的用户都可以成为BlockBuilder。Builder接受来自searcher的交易,并进一步从中选择有利可图的区块,随后将区块通过MEV-Boost发送给relay。

dYdX:将分配资源用于构建针对v4版本的MEV解决方案:金色财经报道,dYdX官方发文讨论了v4版本及MEV相关问题。文章指出,dYdX v4版本的完全去中心化和高性能的内存订单簿可能会导致MEV问题。不过,与用智能合约环境不同,Cosmos基础设施使得dYdX能够构建独特的MEV解决方案,使验证者的激励与用户的激励保持一致。dYdX正在积极致力于研究和构建这些解决方案,并计划为此分配大量资源。[2023/3/30 13:34:16]

图3:builder收集不同searcher的报价

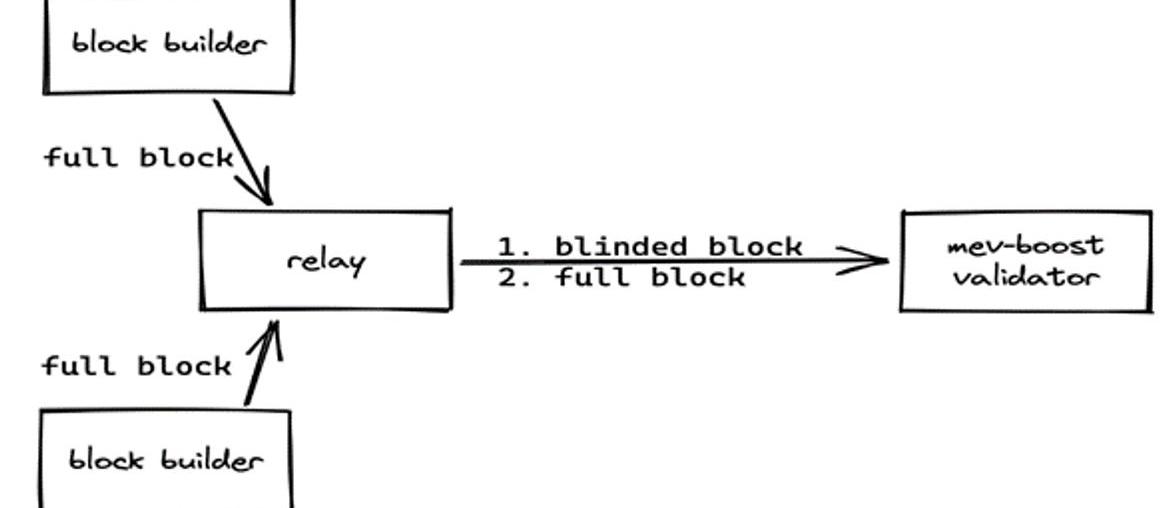

Relayer是实现PBS分离的组成部分,为Proposer托管Builder传来的区块。Relayer接受Builder传输的区块,并将最有利可图的区块头传递给Validator。当Validator验证完区块头后,relayer再将整个区块头发给Validator,以加速Validator工作效率。

图4:relayer收集不同builder的区块

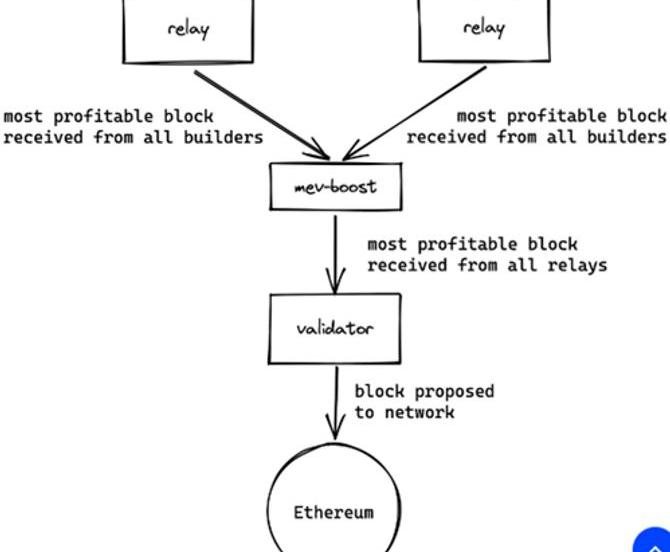

POS下任何用户都能质押32ETH成为Validator。目前Lido是最大的Validator。Validator只要使用MEV-Boost就能从多个relayer的提议中选取最有利可图的区块,并收取priorityfee,随后在众多Validator中选取一名Proposer出块。

图5:Proposer(Validator)最终选择最有利可图的区块进行构建

基础设施提供商Flashbots推出新协议MEV-Share:2月16日消息,区块链研究和基础设施提供商Flashbots推出了一种名为MEV-Share的新协议,该协议将通过最大可提取价值 (MEV) 赚取的部分资金分配给以太坊用户,而不仅仅是验证者和区块构建者。这个新协议是由Flashbots 团队在其社区论坛上宣布的,目前仍处于提案阶段。

MEV-Share是一种新的协议,它允许以太坊用户从MEV产生的利润中受益,并成为交易供应链的一部分。Flashbots的产品负责人Robert Miller表示,通过引入一种称为“媒人”(matchmaker)的新实体,MEV-Share可以将来自搜索者的交易包与用户交易进行匹配,从而使搜索者能够进一步优化他们的 MEV 捕获工作。该团队表示,钱包地址等敏感的用户交易细节将保密。(The Block)[2023/2/16 12:11:53]

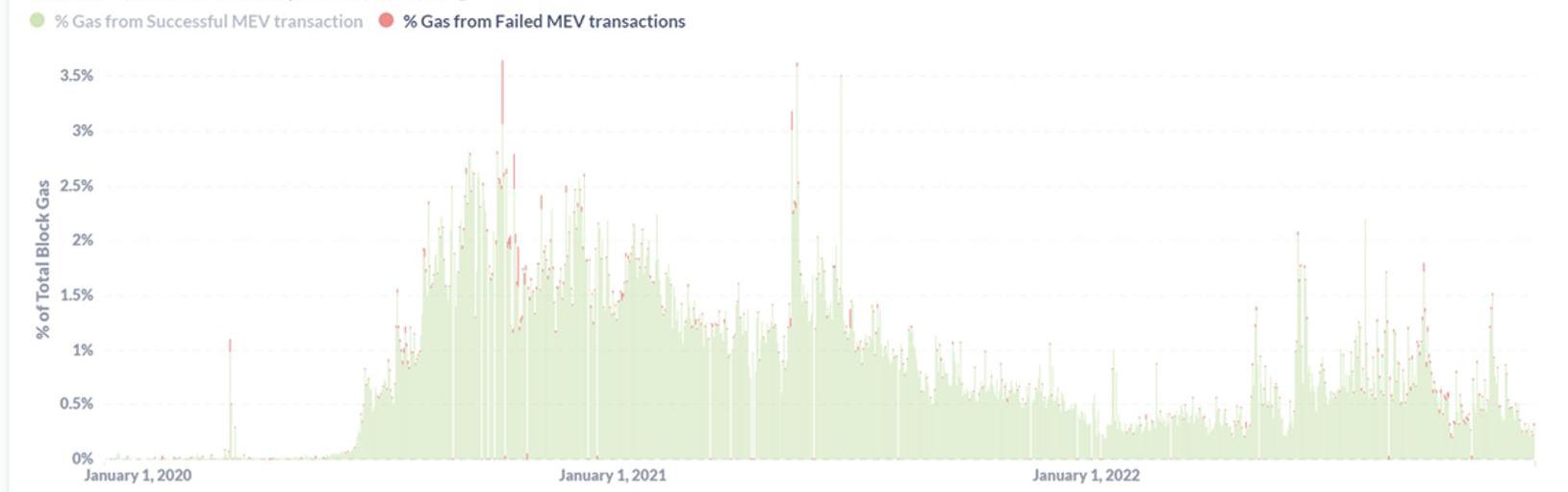

图6:整个MEV产业链

大部分MEV包含几种形式:1.Dex无风险套利。Searcher用链上数据进行分析,利用Dex中的价差+闪电贷进行无风险套利。2.借贷中的清算。searcher以最快的速度查询链上数据,确定哪些借款人可以被清算,然后第一个提交清算交易并收取清算费3.三明治攻击,例如我想花100万美金在Uni上购买ETH,这会导致ETH在Uni上大额拉升。在Searcher支付最高的gaspriority的前提下,Searcher只需要监听交易池内,把他购买ETH的交易顺序提前至我购买ETH交易顺序,然后在我购买后,他立刻卖出,即可完成三明治攻击。虽然MEV存在失败可能,即Gaspriorityfee不够高,但是从图中看得到,失败的成本在总成本中微乎其微。

前以太坊开发者会议组织者Hudson Jameson加入MEV研发组织Flashbots:8月31日消息,前以太坊开发者会议组织者Hudson Jameson宣布加入Flashbots团队,Flashbots是一个研究和开发组织,成立的目的是减轻MEV(最大可提取价值)对智能合约区块链造成的负面外部性和存在的风险。Hudson Jameson表示加入Flashbots团队的原因在于该组织在解决一个重要的生态系统问题以及团队亲切有趣。Hudson Jameson于4月正式宣布从以太坊基金会离职,此前组织了4年的以太坊开发者会议,离职后仍继续担任由Zcash社区选举产生的赠款委员会Zcash Open Major Grants的成员以及基于以太坊的企业级协议Baseline的技术指导委员会成员。[2021/8/31 22:48:41]

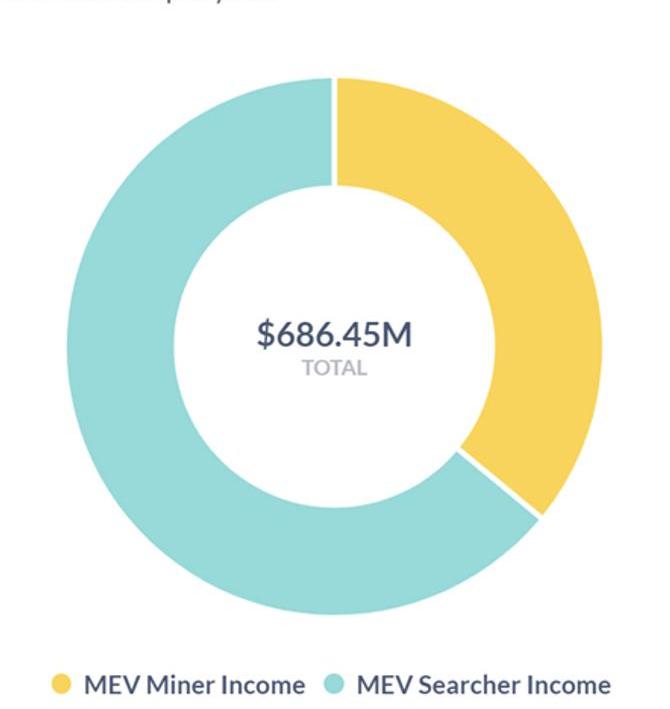

图7:在MEV中,失败的MEV成本占比很小

Flashbots是一个研发公司,旨在减轻MEV导致的负外部性。Flashbots推出了几个产品,例如FlashbotsAuction(withtheFlashbotsRelay),theFlashbotsProtectRPC,MEV-Inspect,MEV-ExploreandMEV-Boost等。在这里着重介绍一下Auction和MEV-Boost两款产品。在没有FlashbotsAuction之前,例如在2020-2021年初的DeFiSummer中,以太坊使用量激增带来了很大的负外部性,例如gas很高以及以太坊拥堵。这是由于在过去的常规交易池中,用户将gas出价费用p2p广播到所有节点,然后矿工来计算最有利可图的区块。这种公开竞价方式会导致高gas,且所有普通散户也要承担高gas,导致用户体验很差。此外,由于拍卖失败的交易也会在链上恢复,占据一定区块空间,最终导致区块空间浪费且矿工降低收益,双输。因此Flashbots创立了Auction以缓解上述问题。Auction提供了一个私人交易池+隐私的投标区块拍卖机制,允许validator无需信任地外包最有利可图的区块构建工作。在这个隐私私人交易池中,searcher可以私下交流,并不需要为失败而支付费用。MEV-Boost是由Flashbots开发,依靠链上Validator运行的一个开源中间件,用来完成Blockbuilding业务,从而实现POS下Proposer和Builder分离。目前还没有实现PBS,所以会导致规模效应和中心化,即越大的矿场越有能力开发算法提升自己Search的能力;但目前PBS已经写入了以太坊发展历程。MEV-Boost通过链接多个relay,从而选出最有利可图的区块交给Validator。MEV-Boost目前也有90%以上的采用率。但伴随越来越多的用户参加MEV,MEV的竞争开始激烈。Seacher的利润开始被降低,Producer的利润开始升高。从目前累计数据来看,64%的MEV总利润还是被算法为主导的Searcher占据。此外MEV也存在在其他链上,例如BSC,Avalanche等,其他链的竞争不激烈,但天花板相对较低。

Offchain Labs和Matter Labs计划为Layer 2网络集成抗MEV机制:以太坊扩容团队Matter Labs首席执行官Alex Gluchowski和Offchain Labs首席技术官Harry Kalodner都表示将集成可以对抗MEV(矿工可提取价值)的方案。Offchain Labs表示在探索一种相对比较新颖的方案,可能不会在刚开始的时候提供,其联合创始人和首席执行官Steven Goldfeder,同样也是MEV学术论文的作者之一,最近联合发表了一种全新的共识算法论文《Order-Fairness for Byzantine Consensus》,将排序这件事去中心化。Matter Labs表示将通过零知识证明和VDF(可验证延迟函数)技术隐藏交易内容,彻底避免MEV。[2020/12/7 14:29:20]

图8:Searcher收入毛利在64%左右

目前的一个趋势是builder中心化,CR5已经达到了84.29%。Builder会因为具备独家订单流且能跨链,因此builder逐渐集中。Builder中心化会导致以太坊POS去中心化的失效。因此为了解决如上问题,Flashbots研发了SUAVE。

图9:Builder越来越中心化

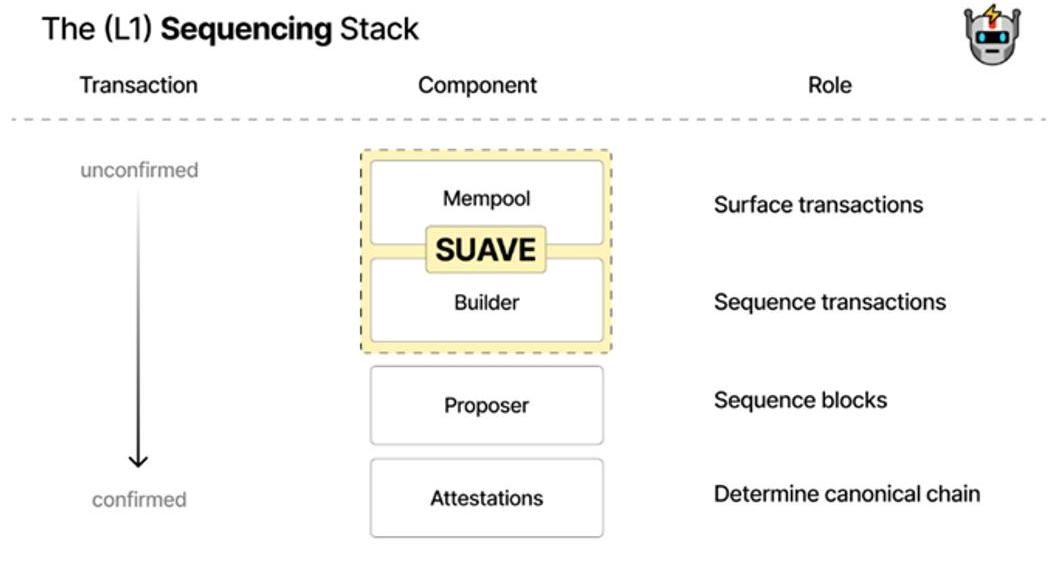

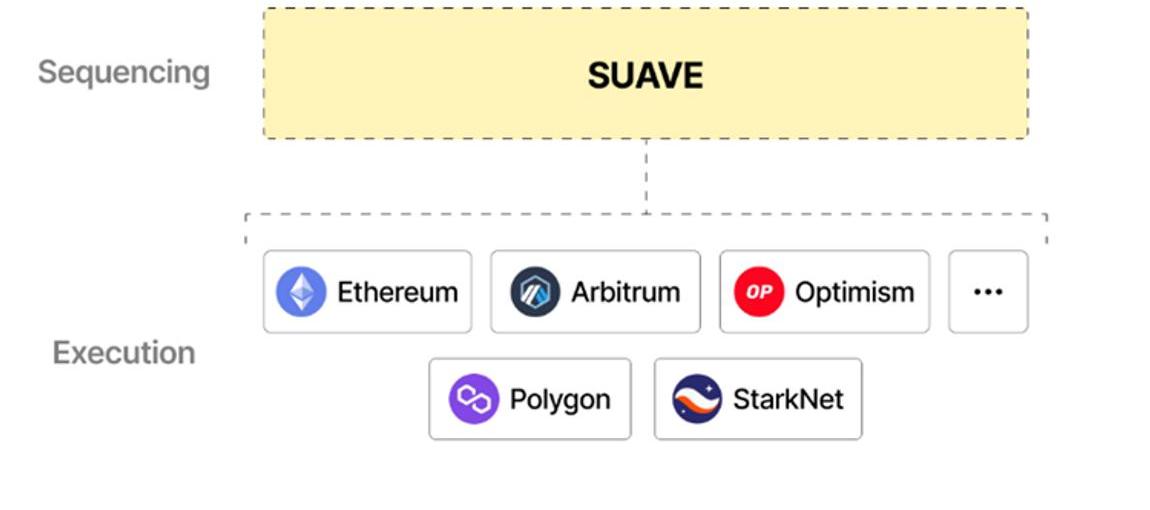

SUAVE是一个独立的区块链,但可以理解成是一个可以插在任何其他链的插件,充当其他链的Mempool和builder。SUAVE把所有链的Mempool和builder与其他角色分开,实现专业化管理,以此提升全链效率。SUAVE实现了共赢,即区块链本身更去中心化,validator收入最大化,searcher/builder能够设置偏好且潜在收入变大,用户也能用最便宜的价格进行私密交易。

图10:SUAVE架构

图11:SUAVE可以实现跨链MEV

根据Flashbots统计结果,MEV2022年在以太坊上10个头部DeFi项目中累计获得70KETH,即1.33亿美金的收入,相对于2021年牛市累计收入188KETH,4.75亿美金的收入大幅下降,原因如链上交易转熊(全链dex交易量从2021年的$1575B下降到2022年的$1255B),链上杠杆率降低等;但整体毛利率提升,2021的61%提升到2022的65%,这是由于Flashbots的推广提升了searcher毛利率。MEV高度依赖链上活跃度/交易量,而链上活跃度/交易量受行情影响较大,例如在2021年牛市,整体收入天花板有4.76亿美金。

图12:2020-2022MEV收入拆分

图13:牛市链上充满机会,MEV市场大,但是Gas费用很高,利润率低;

熊市交易量低,MEV市场小,但不再有高昂的GasWar,利润率高

MEV是一个强现金流的赛道,且和周期高度正相关。我们拿2022年熊市数据对比,选取同样是强现金流生意的DeFi进行对比。不抛去支付给矿工的成本,我们这里得到2022年所有Searcher在以太坊头部10个defi项目上到手收益为1.337亿美金,这笔真金白银在整个区块链行业中算很大的收入。虽然比不上opensea等头部项目,但是比dydx,pancake,convex,maker,synthetix等项目收入要高得多。此外这1.33亿美金仅包含以太坊上头部的10个DeFi项目,还不包括以太坊上其他defi和Layer2+其他POSLayer1的收益。对比选出的其他几家可比竞争对手中,加权PS算出12.43,最后拿加权PS来测算MEVSearcher对应的合理估值,这部分估值大约在16.62亿美金左右。因此考虑到以太坊全链+Layer2+其他POSLayer1,天花板会远大于16亿美金。

图14:2022年以太坊头部10个DeFi中MEV收入和其他dapp对比

图15:2022年MEVSearcher收入次于opensea,优于dydx,在所有区块链项目中排名很高

总结来看,MEV是一个区块链中少见的强现金流,强交易相关,高收入但相对低风险的底层赛道。MEV在某些策略上会类似于quant和做市商,但由于其不承担任何counterpartyrisk,因此MEV比quant和做市商更为稳健。MEV的策略更死板,但风险也更低,最典型的表现就是在DEX中做夹子做套利。从2022年Searcher的表现来看,以太坊上前10个头部dapp带来的MEV收入有1.337亿美金,减去约1/3的矿工gas费,到手收入约8700万美金,加上其他的Layer1和Layer2,区块链整体的MEV收入相当高。此外,以BSC为代表的其他L1们,BSC的MEV虽然整体规模会小于以太坊的MEV,但是受限于没有大一统的竞价系统,且竞争不激烈,因此Searcher整体净利率会很高。此外,我们看到了类似于Flashbots,想在Cosmos上大一统市场的MEV项目。

从投资人角度来看,MEV是一个典型的股权架构项目,整体会类似于做市商的投资,但是不存在counterpartyrisk,因此整体风险更小。由于此类公司发币可能性较小,退出的路径可能只有并购,分红等。评判MEV项目的核心还是在于1.search的算法是否可靠2.能否即时向节点报价3.对gas控制成本4.拓展其他链等,因此整体对团队的技术要求比较高,典型不是BD导向性的行业,可能适合中国人做。因此投MEV类似的公司时,如果第一轮第二轮估值较低,团队水平较高,可以考虑布局。对于我们的一些portfolio来说,这也可能是额外的业务。例如Blocksec在监听暗池,做黑客阻断时,在抢跑上很有优势。只需要改进算法,并利用抢跑优势,理论上是可以切入MEV赛道。例如Chainbase也在做一些交易的API整合,当抽象出足够多的算法后,理论上也能编写出自己的MEV算法,基于自己的节点来切入MEV。

标签:MEVSEAARCCHEmev币圈啥意思SEAMLESSblockchainresearchandapplicationCHEE价格

未来农场是一个以DAO为核心的DeFi、NFT、链游、Web3的聚合平台。未来农场由必火资本和GRIP基金联合打造,必火资本由原火币股东携离职技术,联合全球20个顶级社区共同发起成立.

自从我上次分享我推荐的书单已经过去2年了,那段时间我的生活发生了很多事情,包括币安的成长,当然还有加密货币领域的演变。?我认为在这个假期期间,我最好看一下最初的清单并为2023年及以后更新它.

1月3日,一站式DeFi平台Ondefy宣布完成了100万美元的种子轮融资,参投的机构包括了AngelDao、Paraswap等.

自2016年以来,我每年都会对未来一年的区块链生态系统进行预测。2022年是加密货币领域最动荡的年份之一,一连串的去中心化和中心化实体垮台或处于奄奄一息的阶段,这感觉好比我们处于新生生态系统的最.

注:本文来自@cryptopantone推特,MarsBit整理如下:对于@Treasure_DAO来说,这是多么美好的一年,在熊市期间,所有产品的每周活跃用户从3000人增长到15000人.

1月10日,由MarsBit主办,香港创新产业园区数码港、G-Rocket高诺国际加速器、element协办的「POW’ER香港Web3创新者峰会」在港举办.