随着FTX事件打击了人们对CeFi的信任,越来越多的投资者开始探索DeFi的解决方案。

本文研究非常热门的永续债券DEX市场的参与者,深入研究GMX和GainsNetwork等协议,并尝试分析哪些协议看起来最有可能成功,以及哪些斗志旺盛的新贵也表现出了希望。

追踪PerpsDEX领域

图片来源:LoganCraig

FTX的崩溃对整个加密货币市场造成了严重破坏,市场低迷,公司倒闭,并损害了该行业的信任度——这是加密史上最具破坏性的事件之一。然而,随着我们开始恢复和重建该行业,我们仍有理由保持乐观。

FTX内爆带来的一线希望是,它可能会促进?DeFi?的采用,因为加密行业再次意识到通过不透明的托管实体进行交易的风险。

作为DeFi的一个热门领域,去中心化永续交易所能够很好地满足这种对非托管、透明和去中心化解决方案的新需求。?

永续期货是没有到期日的期货合约,因为它们会不断展期。为了保持持仓并将永续合约的价格与标的资产的价格挂钩,交易员将持续支付利息。支付利息由交易者仓位决定,也称为资金费率。

这种设计和管理这些头寸的便利性导致perps大受欢迎,并将该行业确立为加密货币市场结构的核心组成部分。Perps交易量超过现货交易量,因为它是交易者开立杠杆多头或空头头寸的主要方式。

中心化交易所是交易perps的首选场所。然而,一系列稳步增长的DeFi协议已经成为可行的替代方案,有望在后FTX世界中捕捉流量。?

鉴于链上DEX在期货未平仓合约中所占的比例非常小,这些协议的近期可寻址市场是相当大的。?

此外,与CEX不同,投资者可能有机会抓住这一趋势的优势,因为领先的perpsDEX都拥有代币,其中许多代币的表现优于大盘。

那么,哪些是领先的永续交易所?它们的代币经济学是什么样的?哪种协议最有可能“获胜”?

让我们一探究竟。

DYDX

协议概述

dYdX?是最类似于中心化交易所的协议,因为它使用中央限价订单簿模型。这种订单簿模型以及大量激励措施使dYdX能够加入机构做市商,并为DEX上市的主要大型资产建立深度流动性。dYdX的性能也很高,因为它建立在StarkEx之上,StarkEx是一种L2,使其能够提供零gas交易。但是它的一个显著缺点是缺乏可组合性,因为基于StarkEx构建的应用程序无法相互操作。

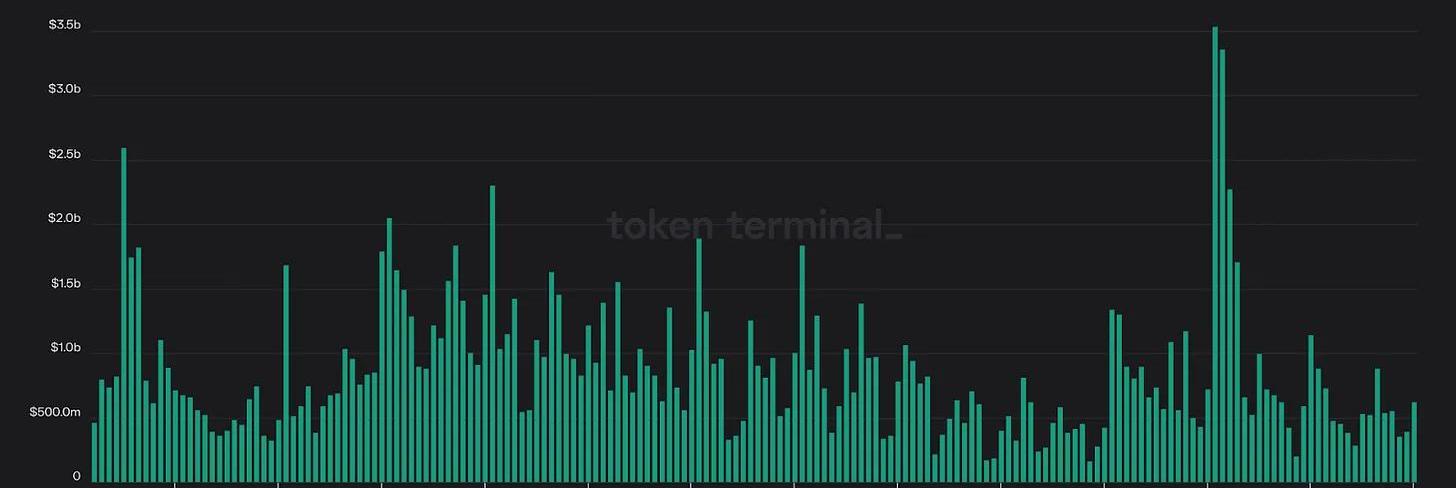

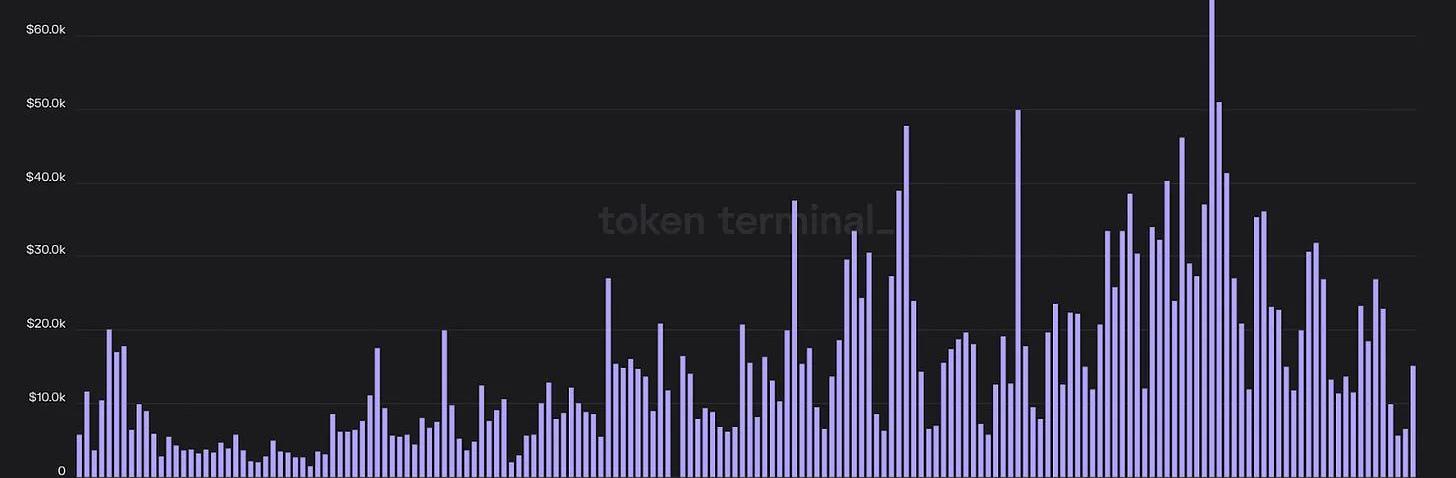

dYdX6M交易量-来源:TokenTerminal

dYdX计划在其基于Cosmos构建的特定应用程序区块链上推出其V4版本,该链预计于2023年第二季度推出,它将使交易所变得更加去中心化,因为它将不再拥有中心化匹配引擎。然而,这将以安全为代价,因为dYdX链将需要引导其自己的、独特的验证器集。

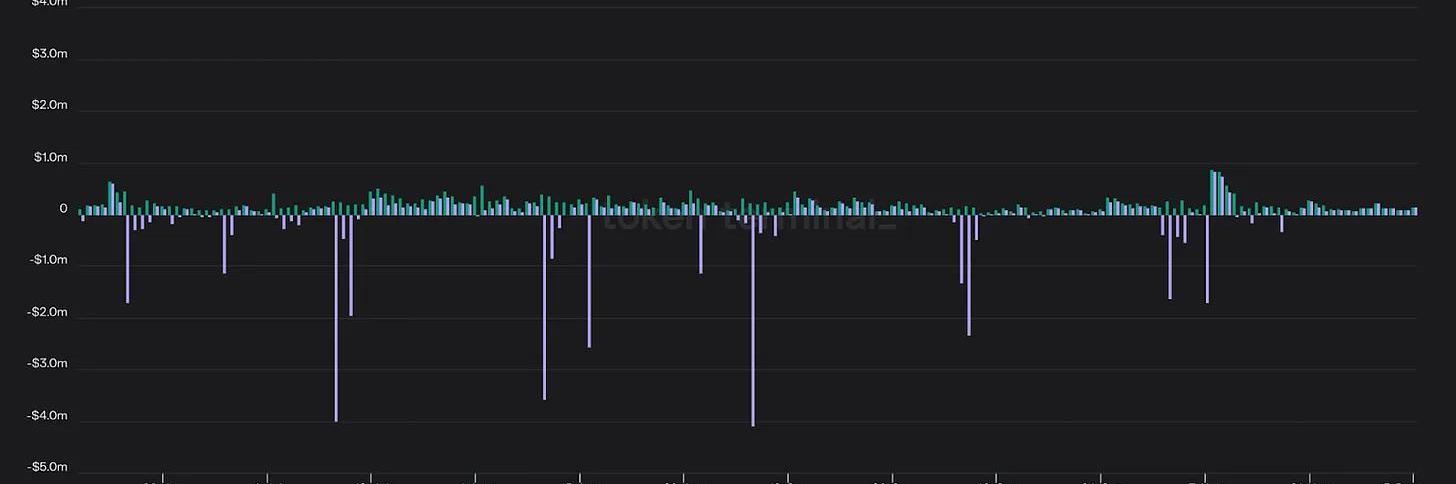

dYdX6M收入和收益——来源:TokenTerminal

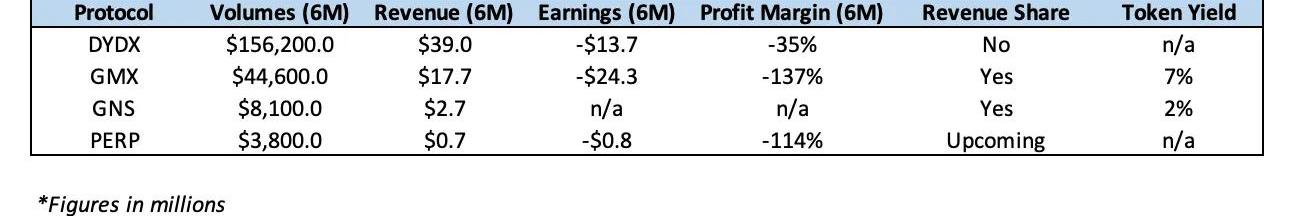

dYdX目前是最大的链上永续合约交易所,在过去6个月中产生了超过1562亿美元的交易量和3900万美元的收入。然而,由于上述激励措施,该协议在此期间亏损1370万美元,利润率为-35%。

代币经济学

dYdX由DYDX代币管理。值得注意的是,DYDX没有任何费用分享,DEX产生的收入直接流向dYdXTradingInc,这是一家从事协议开发的中心化公司。该代币作为协议支持具有一定的实用性,但其主要用途是激励流动性和交易活动。在V4中,DYDX代币有可能用于保护dYdX链,利益相关者能够赚取代币、交易费和MEV。然而,这个决定必须通过DAO治理投票。

GMX

协议概述

GMX?已席卷DeFi市场。该协议利用一种独特的模型,用户可以在该模型中为称为GLP的类似指数的一揽子资产提供流动性。

GLP主要由ETH、wBTC和稳定币组成,充当DEX上交易者的交易对手方,他们从流动性池中借款以开立杠杆头寸。这意味着GLP承担“损益风险”,因为当交易者进行无利可图的交易时它会产生价值,反之亦然。GLP赚取70%的交易费用,这些费用以ETH支付,并且一直是所有DeFi中持续收益最高的来源之一,通常净收益在20-30%之间。

GMX180D交易量-来源:TokenTerminal

GMX为交易者提供0%的滑点,因为它通过Chainlink使用基于预言机的定价。然而,这种依赖性使协议面临价格操纵漏洞的风险,因为攻击者可以操纵资产价格供给,以便在GMX上获利并抛售GLP。该协议也设置了适当的参数来减轻这种风险,例如未平仓合约上限,同时限制其支持资产的选择。GMX还面临可扩展性问题,因为它对CEX价格的依赖意味着它只能根据这些场所的流动性进行扩展。

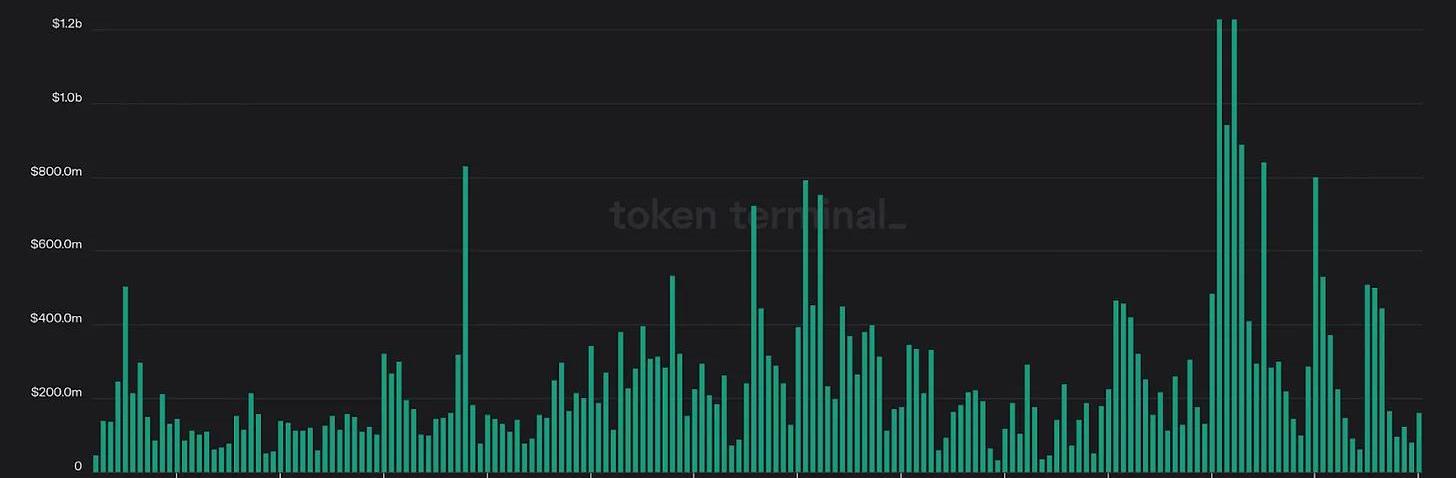

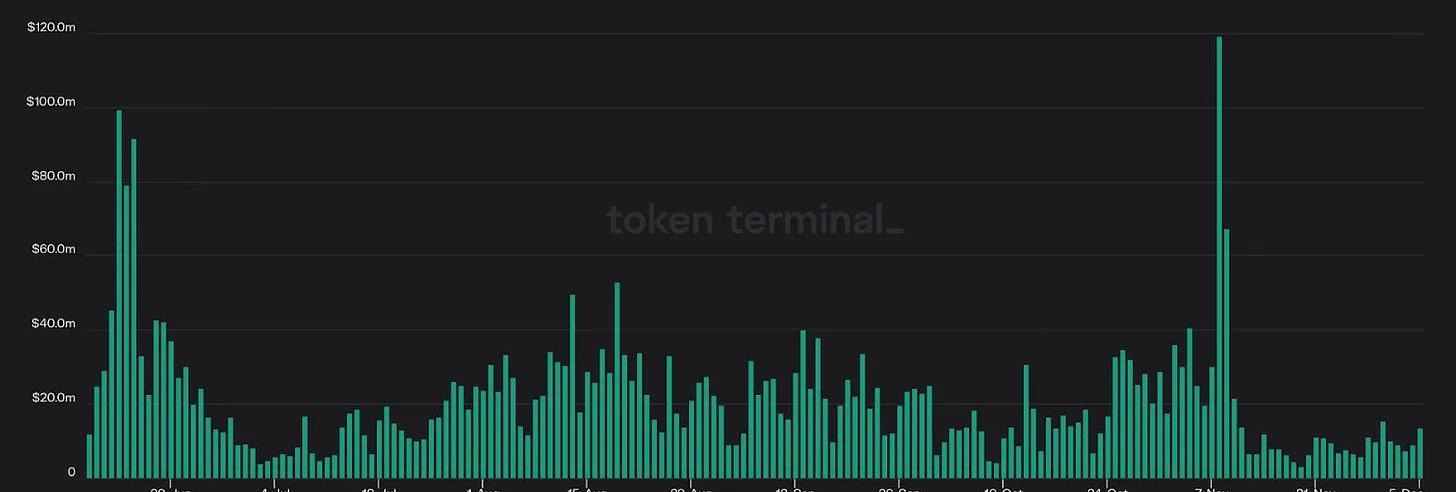

GainsNetwork6M交易量–来源:TokenTerminal

Gains具有几个独特的特征,例如除了加密货币之外还支持股票和外汇。该交易所是一个“degens天堂”,因为它支持100-1000倍的杠杆率,根据用户交易的资产类别,是所有DEX中最高的。然而,这是以可扩展性为代价的,因为用户最多只能存入75,000美元的抵押品。该交易所还将交易者的利润限制在900%。

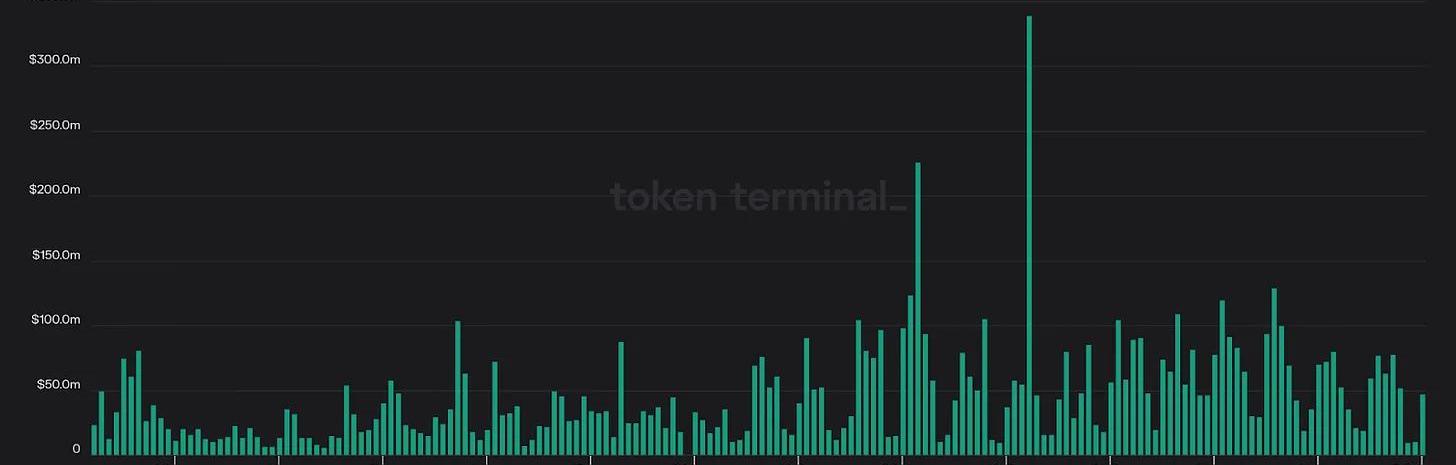

GainsNetwork6M收入–来源:TokenTerminal

在过去6个月中,该平台促进了81亿美元的交易量,同时产生了270万美元的收入。Gains目前部署在Polygon上,但是该协议计划在不久的将来部署在Arbitrum上。

代币经济学

收益由GNS代币管理,可以抵押该代币以赚取平台产生的交易费用的一部分。GNS还受益于销毁机制,因为当DAIVault的抵押率超过130%时,多余的存款将用于回购和销毁代币。

最后,GNS被用作担保,协议文档指出,如果DAI保险库抵押不足,将出售代币。在撰写本文时,GNS质押者的收益率约为2%。

PerpetualProtocol

协议概述

PerpetualProtocol使用基于UniswapV3构建的虚拟AMM架构。这使该协议能够在利用合成杠杆的同时促进高效的资本交易。这意味着在PerpetualProtocol上,用户可以交易ETH和BTC等资产,而无需DEX本身进行托管或与他们结算交易。

PerpetualProtocol6M交易量–来源:TokenTerminal

PerpetualProtocol部署在Optimism上,允许交易所受益于与L2上其他协议的可组合性。Brahama、GalleonDAO和IndexCoop等几个项目已经构建了delta中性收益率产品,这些产品从平台上的资金费率中获取收益率。

PerpetualProtocol6M收入和收益——来源:TokenTerminal

相对于GMX等竞争对手,该协议的市场份额在过去6个月中从2.9%下降到1.8%。在此期间,该交易所的交易量为38亿美元,收入为65.8万美元,亏损75.5万美元,利润率为-114%。

代币经济学

PerpetualProtocol由PERP代币管理。PERP可以为vePERP锁定,vePERP是一种不可转让的代币,赋予持有人治理权、提供流动性的提升代币奖励,以及在平台上不同流动性池之间分配代币的权利。此外,在即将进行的治理投票之前,vePERP持有人将有权获得DEX产生的交易费用的25%、50%或75%。这些费用将以USDC的形式支付给代币持有者。

后浪来袭

dYdX、GMX、Gains和PerpetualProtocol并不是该领域唯一的玩家。

在巨大的TAM和协议的强大网络效应之间,去中心化的perps行业与众多希望从现有企业手中窃取市场份额的项目展开激烈竞争。

简要介绍以下几个项目:

CapFinance是一种基于Arbitrum的DEX,它通过独特的预言机系统提供0%的费用和资产定价。Cap正在为即将推出的V4版本做准备,并在过去6个月中促进了14亿美元的交易量和产生了61.4万美元的收入。RageTrade?是Arbitrum上新推出的交易所。在Rage上,用户可以通过“80/20”金库向交易者提供流动性,这些金库将闲置资产存入外部收益场所以增加LP回报。该协议的第一个80/20保险库目前收益率为9.2%,目前资金池的最大容量已达到约330万美元。Kwenta?是一种基于Optimism的DEX,它建立在Synthetix之上,利用后者的流动性和Chainlink价格信息。还有许多其他令人兴奋的协议正在开发中,例如Vertex以及DriftProtocol——其V2版本在Solana上重新启动。Perpetual的基础设施甚至正在使用NFTPerp等协议为NFT构建,NFTPerp是另一种基于vAMM的DEX,正在Arbitrum上推出。

结论

正如我们所见,每个永续DEX在协议设计、代币经济学和运营性能方面都有所不同。

尽管GainsNetwork和PerpetualProtocol带来了独特的功能和代币设计,但截至目前,该领域仍然是dYdX和GMX在进行角逐。

dYdX在交易量和收入方面处于明显领先地位,同时以更高的利润率运营。从长远来看,它还以CLOB的形式拥有最具扩展性的交换模型。

然而,它的代币经济学是同类产品中最差的。获得所有协议收入的不是DAO或dYdX持有者,而是dYdXTrading。由于流动性激励,DYDX代币也承受着持续的抛售压力,尽管这可能会随着dYdXV4的推出而改变。

GMX已成为Arbitrum的核心原语,并且在最近几个月见证了其市场份额的急剧增长。GMX的代币经济学非常出色,因为质押者可以以目前超过ETH质押率的速度赚取ETH收益。

尽管如此,该协议设计中的几个特性限制了可扩展性,同时引入了独特的尾部风险。

DYDX/GMX–来源:TradingView

此外,尽管DYDX在许多方面领先于其竞争对手,但它在过去6个月中相对于GMX下跌了53.3%。因此,虽然DYDX似乎拥有更好的产品,但去中心化永续赛道似乎是另一个明确的例子,即在加密行业中,产品不是代币。

注:本文来自@NintendoDoomed推特,整理如下:美债暴跌会导致USDC/USDT爆雷么?由于最近市场悲观情绪蔓延,加上联储加息导致美债价格下跌,已经有不少朋友开始询问这个问题了.

注:本文来自@0x_Todd,MarsBit整理如下: 1/n 今天看了一下AMPL推出的新算稳总结一下:看起来可以很稳定,但是规模不容易扩大.

刚刚过去的11月是今年加密市场最为动荡的时期。受FTX事件影响,诸多主流风投机构都遭遇巨大损失,这给本已震荡下行的加密行业蒙上了阴影.

近日,ApeCoin?DAO?社区正在对由CartanGroup发起的新提案AIP-183进行投票,CartanGroup想要延长与ApeCoinDAO社区的合作.

在加密行业的黑暗森林里,Defi已成为黑客的提款机,今年迄今损失总金额已超过30亿美元。一是因为Defi平台持有大量资金,攻击成功的回报很高.

1.钱包简介 钱包常称加密钱包或者数字钱包。在Web3的世界中,钱包不仅仅承担着传统意义上管理资产的功能,它还是一个在Web3世界中通行的必备工具.