在开始今天的话题之前,我们首先要明确三个主要角色,灰度Grayscale、Genesis和DCG。Grayscale是美国SEC监管下的加密信托公司,Genesis是一家在美国注册的经纪自营商,前者发行和管理GBTC、ETHE等17款数字货币基金产品,后者则提供BTC、GBTC、美元等各类资产的借贷服务,而DCG则是上述两家机构的母公司。

要弄清楚灰度是否会暴雷,首选需要搞清楚参与灰度基金的出资模式。参与灰度一级市场有两种模式,一种是现金出资模式:投资者提供认购资金,灰度拿到资金后通过经纪人由Genesis在现货市场上买入BTC,然后灰度把BTC资产交给Coinbase存储保管,并向投资者发行等值的GBTC份额。另一种是BTC实物出资:投资者以BTC现货购买GBTC,获得等比值的GBTC,之后灰度将收到的BTC给Coinbase存储保管。两种方式下的GBTC都可以在二级市场上交易,而我们所说的负溢价指的就是二级市场上的GBTC价格低于对应比例下的现货比特币价格,而后一种出资方式为GBTC在正溢价情况进行套利提供了可能。

当然,灰度的数字货币信托产品有很多,但?GBTC是最核心的一个产品,资产价值占到了灰度基金总价值的70%以上,所以,以下内容都以GBTC为例。

数据:灰度GBTC负溢价率超45%,再创历史新低:11月21日消息,OKLink数据显示,灰度比特币信托基金(GBTC)的负溢价达45.2%,再创历史新低。此外ETH信托负溢价为44.65%,BCH信托负溢价为32.61%,LTC信托负溢价为48.28%,ETC信托负溢价为66.99%。[2022/11/21 22:12:30]

灰度的发展历程

作为行业内的知名企业,有关灰度的内容很多,这里仅对灰度发展历程中的重点内容进行盘点。

2013年,BarrySilbert成立Grayscale,当年就推出了比特币信托,开创了以证券形式为投资者提供数字资产敞口的模式。

2015年,DCG成立,而Grayscale则成为了旗下的一家子公司,此外,GBTC也在这一年正式开启了场外交易,成为美国第一只公开交易的比特币基金。

2016年,Grayscale首次提交了比特币ETF的申请,并在之后数年尝试多次,直到今年6月,在遭SEC多次拒绝后,灰度将SEC告上了法庭。

2017年,Grayscale新推出了ETH、ETC和Zcash三种新的加密资产信托基金。

数据:灰度比特币信托负溢价率达35.18%,创历史新低:9月25日休息,据最新数据显示,灰度比特币信托(GBTC)目前持有比特币(BTC)占总供应量的3.12%(超过640,000枚比特币),负溢价率达35.18%,创历史新低。(Cointelegraph)[2022/9/25 7:20:04]

2020年1,灰度宣布成为了向美国SEC报告的公司,而且参与基金的锁定期从12个月变成了6个月,成为美国最大的加密资产管理公司,一度管理着超400亿美元规模的资产。

巅峰与危机

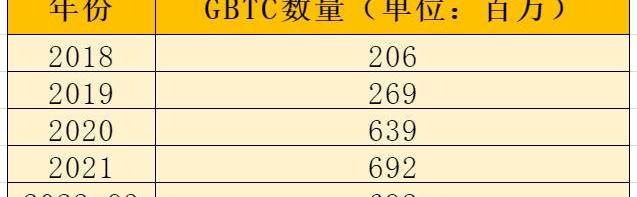

可以说,2020年是灰度的巅峰之年,在DeFi之夏和牛市的热潮之下,为灰度带来了数量众多的机构客户,诸如:MicroStrategy、特斯拉等上市公司都它的客户;此外,根据灰度历年提交的审计报告显示,2020年灰度累计新增发行3.7亿GBTC,是了过去7年GBTC总发行量的1.3倍,名下的BTC数量也超过了63.9万枚,2020年,单就GBTC这一种产品的管理费,灰度就能拿到超3亿美金的收益。

灰度与CoinDesk联合推出DeFi基金及DeFi指数:灰度(Grayscale)旗下数字资产管理公司Grayscale Investments已与CoinDesk子公司CoinDesk Indexes推出Grayscale DeFi基金及CoinDesk DeFi指数,Grayscale DeFi基金是一个跟踪CoinDesk DeFi指数的投资组合,而CoinDesk DeFi指数基于DeFi协议代币的市值占比加权得出。

该基金已开放供符合条件的个人和机构投资者认购。灰度(Grayscale)正计划将该基金份额以股票形式上线二级市场。截至2021年7月1日,该指数由以下资产组成:Uniswap(UNI,49.95%)、Aave(AAVE,10.25%)、Compound(COMP,8.38%)、Curve(CRV,7.44%)、MakerDAO(MKR,6.49%)、SushiSwap(SUSHI,4.83%)、Synthetix(SNX,4.43%)、YearnFinance(YFI,3.31%)、UMAProtocol(UMA,2.93%)、Bancor(BNT,2.00%)。(Globenewswire)[2021/7/19 1:03:16]

灰度在不同年末总计发行的GBTC数量数据来源:灰度SEC文件

灰度的加密货币资产管理规模达到近520亿美元:灰度昨日宣布,该公司管理的加密资产(AUM)的总价值已达到近520亿美元。根据灰度官方推特显示,目前,该公司管理的加密资产总额约为518亿美元。灰度拥有65万个比特币,总价值超过370亿美元,同时还拥有超过300万个以太坊,价值超过110亿美元。(Finance Magnates)[2021/5/7 21:35:08]

注:1GBTC=0.001BTC,目前灰度持有69.2万枚BTC

GBTC的爆发发生在2020年,之后缓慢增长,但在去年3月进入负溢价通道之后,GBTC的增长也陷入了停滞,也是从这个时候开始,DCG也开始了购买GBTC之路,这个后面会详谈。虽然以前GBTC也曾短暂地出现过负溢价,但这次在进入负溢价后,却再也没有走出过这个区间,这种状况带来了两个最直接的影响。

2020-至今GBTC溢价率走势图数据来源:coinglass

首先是没有套利空间,会让GBTC流动性呈现螺旋式减弱。

灰度创始人:2021年将是隐私保护、去中心化以及抵制审查的一年:1月10日消息,灰度创始人、DCG创始人Barry Silbert发推称,看来2021年将会是隐私保护、去中心化以及抵制审查的一年,同时,他提及了两个在灰度投资持仓组合中的代币:ZEC和ZEN。[2021/1/10 15:48:40]

在正溢价的情况下,机构可以拿现货BTC来等比例换购成GBTC,然后在二级市场上卖出套利,已经暴雷的三箭就是通过这种方式来套利的,当然,它还借助了Genesis,以高溢价抵押GBTC借出资金购买BTC,以循环贷的方式在实现杠杆化收益。在正溢价的情况下,这种做法没有问题,还能为二级市场带来更大的流动性,从某种程度上来说,Genesis与GBTC以这种方式实现了彼此的相互成就,但在负溢价情况下,这些都行不通了。

因为GBTC和现货BTC不能实现互换,无论是参与GBTC的一级市场参与者,还是二级市场参与者,最终资金退出的出口只有一个——那就是在二级市场上交易。

其次,在负溢价的情况下,灰度很难以新基金名义来吸引新资金的进入。因为无论是现金出资还是现货出资都是不划算的,前者直接在二级市场购买GBTC会更便宜,但叠加Crypto市场转入熊市,圈外市场对这类产品的需求本就是极度萎缩;而现货出资进来就是亏损,自然也没有人会这么去做。所以,自从去年年初之后,灰度的GBTC总量也再也没有增加过了,一直保持在6.92亿的规模。在供给侧则面临了不小的清算抛压。

Genesis既然支持抵押GBTC来进行借贷,那如果积累的抵押品过多,一旦到达清算阈值,就会形成对GBTC的巨大抛压。在三箭暴雷之后,Genesis表示曾向三箭资本提供了23.6亿美元贷款,并索赔12亿,中间差值的11.6亿美元很可能就是来自于清算三箭抵押品后所收回的部分贷款,而作为GBTC最大的持有机构,三箭曾持有3888万的GBTC,对于这部分资产的处理细节我们没法知道,但如此体量的GBTC也自然会对二级市场形成不小的压力,之后BlockFi、FTX的相继暴雷,给本就陷入危机的Genesis雪上加霜,不得不清算更多的抵押资产。

一面是需求侧的减少,一面是抛压的增加,让GBTC的负溢价一直维持在了高位。

另外,这种负溢价很难逆转。在灰度公开的投资者报告中,有这样一个内容,即灰度公司的所有数字货币产品都遵循一个四步的生命周期,1)启动私募;2)开放二级市场;3)向SEC计较资产报告;4)转换为ETF,但显然,这四个步骤还有最核心的一个环节没有跑通,那就是转化ETF,卡在了这一步,也是让灰度深陷当前窘境的原因之一。

负溢价想要逆转有两种可行的方式,一是外界市场重新燃起对比特币的投资需求,或是Genesis能完美的渡过危机,灰度能重拾起用户的信心,在经过一定时间的消化后,GBTC重返正轨也是可能的,但在当前的这个环境下会比较难,但相比下一种方式可能性更高;二是灰度能在此次对SEC的起讼中胜诉,实现向比特币现货ETF的转型,那灰度不仅能渡过难关,还将为Crypto的未来带来全新的增长点,不过这种希望极其渺茫,无论是哪种方式,想要实现负溢价的逆转都不容易。

自产自买?灰度会爆发危机吗?

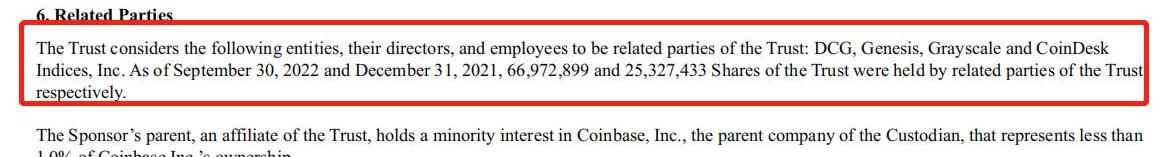

根据灰度最新的Q3审计报告显示,截至2022年9月30日,灰度的关联方,也就是Genesis、Coindesk以及其母公司DCG,共持有6697万份GBTC,即6.69万枚BTC,,持有量占到总发行量的近10%,是目前市场上持有GBTC最大的机构,紧随其后的才是CathieWood方舟资本所持有的867.59万份GBTC。

来源:灰度2022Q3财报

对比2021年年底DCG所持的GBTC数据可以发现,2022年,DCG累计增持了4165万份GBTC,而且2022年并没有新增发行GBTC,换句话说DCG或是今年GBTC市场最大的买家。

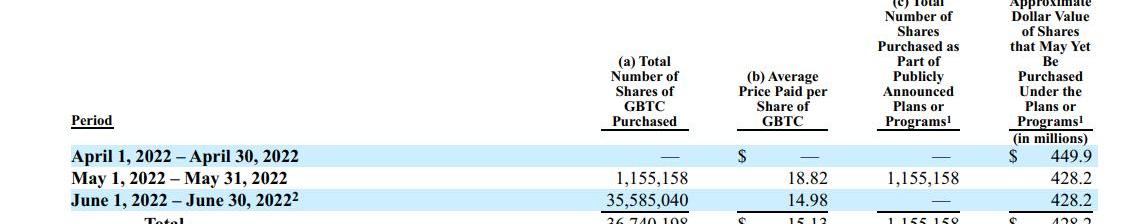

此外,DCG早在在2021年3月就开始了购买GBTC,最大的一笔发生在今年6月,当月,DCG以14.98美元的均价购买了3558万股GBTC,如果按照当前GBTC二级市场8.44美元的价格计算,仅仅这笔交易,DCG就损失了大约3亿美元。从2021年3月10日到2022年10月31日,DCG购买的信托资产总价值累计已经达到了7.718亿美元。

关联方Q2购买GBTC数据来源:灰度Q2财报

有趣的是,就在2021年3月GBTC开始从正溢价转向了负溢价时,DCG开始正式入场购买GBTC,这也被一些人质疑这是DCG的托市。而在FTX的各种丑闻被曝光后,市场陷入了极度的恐慌和对中心化组织的不信任,于是,多家交易所发布储备证明以自证清白,以缓解投资者对其资金安全的担忧。灰度也公布一份由其资产托管机构CoinbaseCEO和CFO联合签署的资产证明文件,这份由Coinbase品牌背书的文件,在极度FUD情况下依旧没有挽回用户的信心,大家希望灰度能公开资产的链上地址,但灰度以安全为由,拒绝了这一请求,毫无疑问,现在灰度正处于成立以来最大的危机当中,能否走出至暗时刻,不仅考验着他们,也考验着整个Crypto市场。

11月16日,Genesis宣布借贷部门暂停客户资金赎回和新贷款发放,只有母公司DCG紧急在推特公布,声称这次冲击没有影响到Genesis与DCG的其他业务,当然,其中就包括灰度。真的没有波及吗?细节我们无从得知,但毫无疑问是,FTX破产的余波也还在继续,熊市的风依旧凌冽。

注:Web3数据知识图谱协议0xScope?统计AlamedaResearch在以太坊链上资产情况,以下为其推特原文:围绕FTX的闹剧还在继续.

首先是Terra的崩盘,然后是中心化加密贷款机构破产,现在,世界上最大的加密货币交易所之一FTX(几乎可以肯定)破产了.

当我们听到“版税”这两个字时,脑海中首先浮现的是什么?是对创作者作品权属的保护,还是项目方、平台额外的收益?长期以来,版税作为一种收益机制,让买家“为知识和内容付费”,又让卖家“享受持续收益”.

一、过去一周行业发生重要事件 1.DeFi dYdX计划于2023年二季度发布V4主网,实现基于DAO的完全去中心化治理dYdX基金会发布了关于dYdXDAO潜在发展路线的文章,文中指出.

11月18日,UniswapLabs发布了两个新的智能合约:1、Permit2允许在不同的应用程序中共享和管理代币审批,创造更统一、更高效和更安全的用户体验.

MarsBitCryptoDaily2022年11月3日 一、今日要闻 Meta将使用Arweave存储其创作者的数字收藏品,AR代币上涨36.65%Arweave团队发推称.