如今,超质押贷款协议是DeFi的常态——像Aave、Compound和Maker这样的平台是这个领域的巨头,总价值锁定(TVL)超过180亿美元。这些协议的一个共同因素,以及许多其他协议,是一个以清算为中心的设计,其中,当某个贷款价值比(LTV)阈值或健康因素被打破时(例如:由于他们的质押品价值无法覆盖他们的债务价值),借款人的资产将被清算。

正如MYSO研究系列的早期文章中所讨论的,以清算为中心的协议设计可能无法在借款人、出借人和清算人之间创建一个公平的竞争环境。借款人要处理过多的操作,必须不断地监控ltv,并确保他们的仓位得到了充分的担保。掠夺性清算机器人、过度清算和链上清算的金融传染可能性是由于此类协议设计的扩散而出现的重要问题。

清算系统管理界面

为了了解更多关于清算指标的信息,以及清算需要什么样的价格变动才能产生广泛的传染影响,让我们来看看DeFiLlama团队创建的一个工具——清算管理系统。

美国财政部正在研究如何使用数字美元来保护隐私:金色财经报道,负责金融机构的助理部长Graham Steele表示,美国财政部一直在研究如何使潜在的数字美元的零售交易尽可能保持私密和匿名,尽管他说美国还没有决定是否推进中央银行数字货币(CBDC)的发展。

然而,Steele也指出了零售业CBDC可能存在的风险,特别是运行的危险。最近的美国银行业动荡表明,\"使存款流动的技术只会越来越快,\"这增加了高速、恐慌性的资金流动的危险。斯蒂尔说,一个由财政部领导的小组正在研究建立美国中央银行数据中心的可能性,\"该小组正在评估与全球金融领导地位、国家安全、隐私、非法金融和金融包容性有关的政策目标。[2023/6/14 21:34:44]

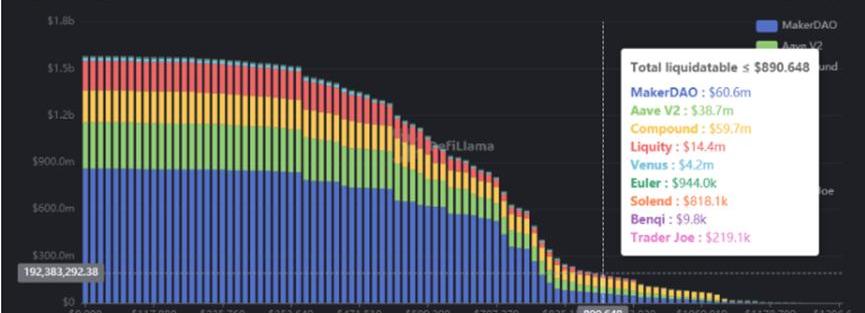

当打开清算管理后台时,我们会看到一些与ETH作为质押品仓位清算相关的指标。虽然还有许多其他加密货币质押品需要研究,但让我们关注ETH和ETH衍生品。根据管理页面显示,价值约16亿美元的ETH被用作借款质押品,并可能面临清算。管理页面还显示了已提交的可清偿质押品的每日变化百分比,以及在价格下跌20%的情况下可清偿的ETH的美元数量。

萨尔瓦多居民仍对如何使用比特币和Chivo钱包感到困惑:11月27日消息,萨尔瓦多政府此前通过Chivo钱包向当地居民发放了价值30美元的比特币,两个月后,许多人仍然对如何使用比特币和该应用感到困惑,他们在花掉或兑现比特币后,已经完全放弃使用Chivo。其他人则表示,他们仍在坐等价格上涨。30岁的机修工Luis Mauricio表示:“Chivo还不能完全运作,但我希望随着时间的推移,它能得到修复,这会让人们对它的使用更有信心。”他补充说,自己在周末使用Chivo ATM机时也遇到了问题。

此前消息,数百名萨尔瓦多人10月底表示,有黑客用其身份证号码打开了Chivo钱包,以获得政府提供的30美元比特币奖励。(Decrypt)[2021/11/28 12:36:42]

右边的图表也是一个很好的工具,他将清算价格和各种ETH价格点上可能清算的规模可视化,以协议为基础。让我们来看看图表中的一些数据:

币情观察室 | 我是如何从650赚到100个比特币的?:4月8日 19:00,金色盘面邀请实盘大V 币圈栋哥做客金色财经《币情观察室》直播间,将分享《我是如何从650赚到100个比特币的?》,敬请关注,扫描下图二维码即可观看直播![2020/4/8]

l?eth计价质押品的前5个协议是Maker、AaveV2、Compound、liquid和Venus

l?Maker在可清偿金额(8.622亿美元)方面领先,其次是AaveV2(2.942亿美元)和Compound(2.065亿美元)

l?如果ETH降至700-800美元区间,清算量将会是灾难性的,仅Maker在这一水平上就有超过4.4亿美元的ETH待清算。

如果我们点击“累积”切换按钮,我们就能看到累计的平仓水平。基于这些数据,如果ETH要重新测试6月份890美元的低点,大约1.8亿美元的ETH质押品将需要清算。如上图所示,低于约800美元的水平将意味着通过各种贷款协议进行大规模清算。

声音 | 江卓尔:扩容之争核心是如何解决拥堵问题,应该大区块扩容:莱比特矿池江卓尔今日发微博称,扩容之争核心是如何解决拥堵问题,扩容派坚持中本聪的大区块扩容路线,Core党提出隔离见证SW扩容(号称有4M效果)和闪电网络,3年过去了,结果呢?SW扩容只有1.2MB的微弱效果,区块还是满的,一到5月的小牛市立马堵成狗,手续费飙升。闪电网络更是彻底扑街,没人去用这种反人性+反经济规律的产品。Core无法解决拥堵问题,无可争辩的事实说明中本聪是对的,应该大区块扩容。[2019/11/16]

这些质押来自什么链呢?不出所料,以太坊领先,BSC、Polygon、Avalanche和Solana紧随其后,总共有约3700万美元的可清偿ETH质押品。

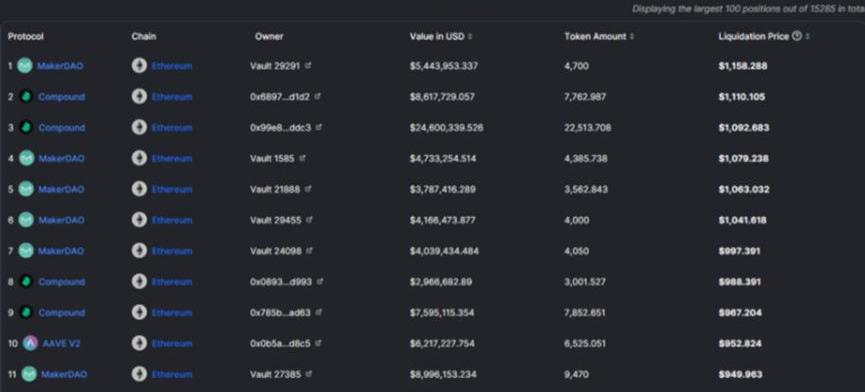

在线管理页面显示了所有借贷平台的前100个空缺仓位(按价值计算)。这些顶级的仓位很多都是Maker金库——然而,一些特色看起来是在Aave和Compound上开的个人账户。

声音 | Robert Rosenblum:如果监管者将加密货币视为证券,应明确公众如何购以及交易市场建立场地等问题:据CoinDesk消息,在Token Summit 2019会议上,Wilson SAonsini Goodrich&Rosati公司的律师Robert Rosenblum表示,他的公司通常将大多数加密货币视为证券。当时他的同事总是感觉存在差距,“那么,现在怎么办?”换句话说,监管者需要解释,如果代币是证券,公众应该如何购买,交易市场可以在哪里建立。Cosmos创始人Jae Kwon也提出类似观点。他指出,没有人知道如何以美国监管机构目前认可的方式经营去中心化交易所。但是Robert Rosenblum似乎觉得这是可以解决的,“只有当我们拥有一个运行良好的市场,我们才会有更多的经验和更好的框架。”不过,这需要多长时间?这成了根本问题。缓慢折磨着快速发展的行业。欧洲合规公司MME的律师Andreas Glarner表示,来自欧洲的观点是整个行业都很困惑:“大约五年后,答案是还不清楚。否则,我们不会坐在这里(讨论)。那是外面的景色。[2019/5/18]

第12大的未平仓是Compound-价值约2460万美元的ETH作为质押品-但该仓位平仓价格有点不稳定,为1092美元。在前100个未平仓中,有12个平仓价格高于950美元,这意味着在价格下降30%的情况下,有相当多的ETH处于被平仓风险。

DeFiLlama的管理页面还提供了一个链接,可以下载所有这些协议的开放位置——深入研究这些数据,我们可以发现一些有趣的细节。922个不同的地址已经质押了超过100,000美元的ETH质押,其中200个已经提供了100万美元。AaveV2在所有eth-质押中领先,目前有超过7700个空缺。

ETH的衍生品

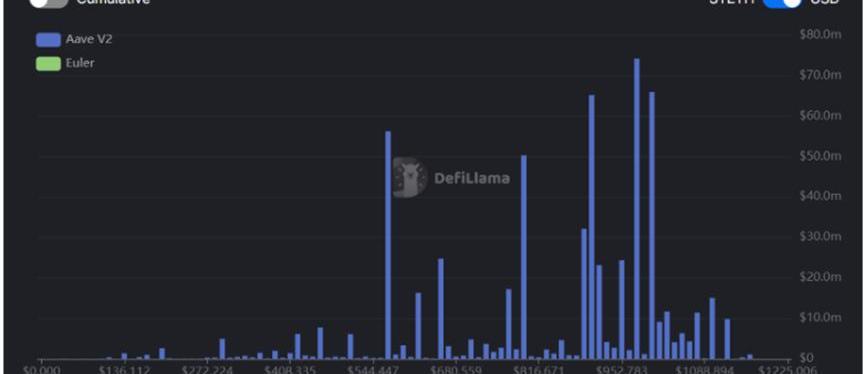

看看一些流行的ETH股权衍生品,如stETH和wstETH,数字也相当惊人。

目前,约6.1亿美元的stETH作为AaveV2的质押品,其中约1.4亿美元可在价格下跌20%的情况下进行清算。

Maker上的wstETH质押有更多的回旋余地,因为如果代币价格跌至~950美元,将会看到大量的清算。大约2.4亿美元的wstETH在3个Maker金库中持有,前2个金库的平均清算价格约为970美元。

危机蔓延的风险

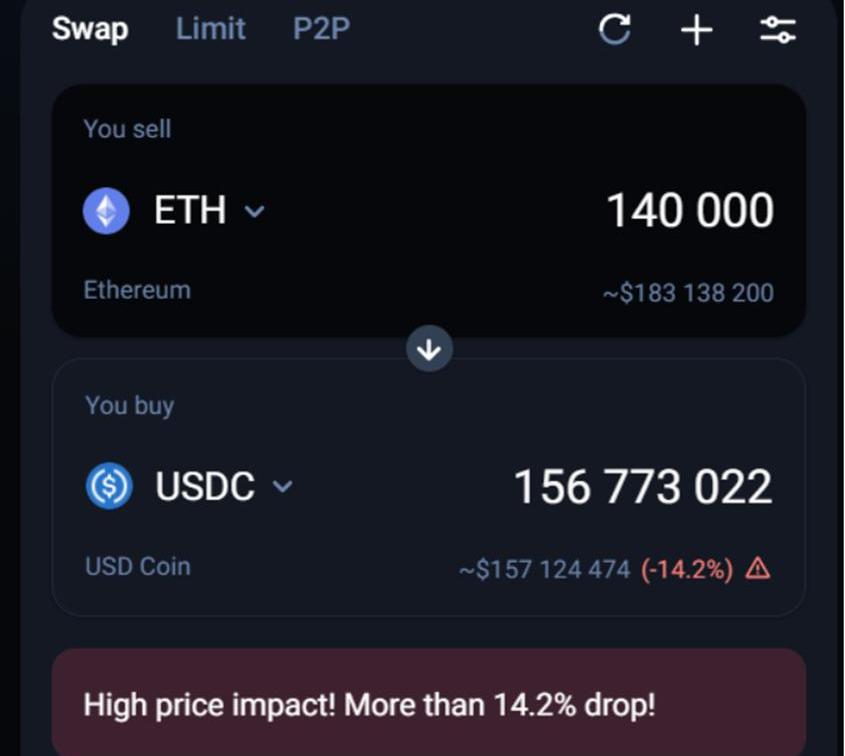

回到ETH,让我们思考一下负价格行为的一些影响,以及这将如何影响链上清算和整体市场健康。考虑到不确定性和一些宏观经济条件,ETH的价格将重新测试2022年6月的低点~890美元,大约1.8亿美元的ETH质押品将受到清算。如果清算人要收回这个ETH,并继续在链上的DEX上出售,这会让价格产生什么程度的滑坡呢?会对市场产生什么影响呢?

价值约1.8亿美元的ETH与USDC在1inch上的单次互换将造成大约14.2%的价格浮动,这确实是一个巨大的下滑,但后果甚至会更深远。在这种情况下,由于ETH的新价格将允许目前ltv足够低的其他ETH担保仓位被清算。这将意味着某种死亡螺旋向下,直到达到某个耗尽点。然而,这种情况假设套利者的速度被清算机器人超过,整个初始质押的金额被一次性清算,这并非不可能,只能说可能性比较小。

这种蔓延的情景以前也发生过。今年早些时候,Fantom生态系统中的一位高净值人士将价值约5000万美元的FTM存入贷款协议Scream,并抵押购买了两个代币($SOLID和$DEUS)。然后,该用户将借来的代币锁定在一份为期四年的股权合同中。不久之后,市场的不稳定导致FTM的价格暴跌,用户的LTV比率开始接近协议将其清算的水平。如此大规模的FTM代币清算会对代币价格造成巨大的下行压力,导致进一步的清算和bot活动的狂潮。

最终,DeusFinanceDAO的一名成员借给用户200万美元,以帮助他们加强仓位健康,防止灾难性的清仓。然而,一些部分清算仍然发生了,用户的质押价值下降到3500万FTM(从5900万FTM下降),对应的是FTM代币的链上价格从美元下降0.85美元0.76-进一步的向下探底也会随之而来。如果不是这个DeusFinanceDAO的朋友加强了仓位,整个链可能已经被清算机器人和可能的FTM代币死亡螺旋摧毁。

清算数据

DeFiLlama的清算管理页面是一个非常宝贵的工具,用于分析DeFi领域的债务仓位的纯粹价值,即使是ETH,目前也有超过16亿美元用于借款。在这方面,DeFi的伟大之处在于其数据的透明度和可组合性,我们能够清楚的确定重要质押资产可能被清偿的价格点,并分析各种贷款协议的特定仓位。

这样明确的指数化数据使我们能够观察到大量质押资产将被出售给清算人的价格水平,并推断二级出市场是否无法在没有显著价格下滑的情况下,吸收相应的清算量,后者可能会扰乱市场流动性,造成额外的抛售压力。在这种情况下,基于flashloan的清算机器人会发现自己无法允许它们以实际结算相关债务仓位的价格出售质押资产,从而可能导致协议出现坏账。正如前面所讨论的,虽然导致这种情况的价格波动相当罕见,但问题是,如果这种情况发生,它们可能会产生毁灭性的影响,引发一连串的平仓。这会给整个加密市场带来系统性风险,以清算为中心的贷款协议会加速并加剧市场崩溃。

zkSyncToken发行已确认并将很快启动,请参阅其文档以获取更多信息。尽管无法保证空投,而且我们不知道是否已进行了快照,但值得尝试以下任务,以最大限度地提高获得潜在空投资格的机会.

对于许多人来说,zkEVM被视为扩展以太坊的「终局」,区块链中有许多零知识技术的应用,包括zk-L1s、zkEVMrollup和zk-zk-rollup.

区块链是一种创新的计算模式,数据和应用的安全不由中心化的第三方保障,而是由去中心化的计算机网络保障。由于区块链本身具有无需许可性,因此任何人都可以加入网络,并独立验证计算的真实性.

你是否正在为寻找Web3产品的好想法而苦恼?在加利福尼亚大学伯克利分校WEB3MOOC课程中,Dragonfly合伙人Haseeb最近进行了一个关于如何在Web3领域找到一个好主意的讲座.

来自GavinWood博士的声明:Parity最初在2015年底由5人创立为EthCore,一年后Bj?rnWagner作为联合创始人加入了我们.

八月初,美国财政部海外资产控制办公室(OFAC)决定将TornadoCash添加到制裁名单中的消息将抗审查的问题放到了聚光灯下.