以太坊POW到POS的转型为整个Web3?行业的发展引入了一层新的叙事,即对于去中心化更深切的要求。原文标题:《ETH2.0背景下的新机会与新叙事|ZONFFResearch》

撰文:Kylo,ZonffPartners投资经理

TIPS

在Merge-ShanghaiUpgrade的约9个月的小周期内,流通状态的ETH在持续单调递减;

从长远来看,未来ETC等EthhashPOWToken?将会迎来数倍的算力增加值;

去中心化GPU算力网络可能会开启GPU挖矿的下一个叙事;

未来的Staking赛道Lido和CEX仍然会是Staking的主力,但各种去中心化的质押协议以及其他类型的质押服务提供商也会呈现百花齐放的状态;

ObolNetwork等协议对于维护验证者网络运行的稳定和去中心化具有重要意义;

若质押在信标链上的ETH可以取出,由于增加了?stETH的变现途径,用户进行循环贷的风险将会极大的降低;

ETH质押收益与小费收益的分离实际上为Lido等流动性质押协议以及节点托管商提供了寻租的空间;

未来可能会有大量基于ETH票据的收益和交易产品的涌现;

DeFi协议基于其不断拓展业务范围,挤占竞争对手市场的本能将有动机下场做ETH流动性质押。

1ETH基本面的变化

ETH在POW阶段每个区块会产生2枚ETH作为区块奖励,按照15s的出块时间进行估计,一年约产生420万枚。但在完成Merge之后,ETH的质押奖励将会根据质押在信标链上的ETH的总量进行动态调整,目前每年增加的ETH数量约为质押的ETH总量的4%,即一年增发约50万枚。随着未来ETH质押率的上升,增发量占质押ETH总量的比例会逐渐降低。在ETH质押率为30%的情况下,ETH的年增发量可能会达到120-150万枚。但在EIP-1559的加持下,ETH在未来有极大的可能性会实现通缩。在去年Gas暴涨的牛市阶段,一天甚至可以销毁约2万枚ETH,因此Merge之后以太坊的整个通证经济将会发生质的变化。

如果将Merge之后的大周期分为Merge-ShanghaiUpgrade和ShanghaiUpgrade-Infinite两个周期,这两个周期的通证结构也完全不一样。ShanghaiUpgrade也被称为Post-mergeClean,主要特征是质押在信标链上的ETH可以被有序取出,在升级完成前所有质押的ETH,包括流动性质押协议如Lido中的资产都无法取回。因此在Merge-ShanghaiUpgrade的约9个月的小周期内,流通状态的ETH在持续单调递减。

具体的原因归结为以下几点:

以太坊核心开发者:EIP-1559将ETH的年通货膨胀率从4.2%降低到2.6%:以太坊核心开发者、EIP-1559联合作者eric.eth表示,EIP-1559将ETH的年通货膨胀率从4.2%降低到2.6%。一旦合并在几个月内发生并且PoS生效,这将是一个负数。当ETH通货紧缩时,以太坊将是安全的。现有的最佳加密货币政策。[2021/8/8 1:41:49]

EIP1559的燃烧效应;

信标链上质押的ETH的数量不断增加但又无法取出;

信标链上节点的质押奖励无法取出,即该周期内所有增发的ETH处于锁定的状态;

验证者从执行客户端获取的MEV和各种小费收入可以由验证者自由支配,但这部分收入本质上属于ETH存量,并不影响ETH的整体流通量。

ShanghaiUpgrade之后随着质押的ETH以及质押收益可以被取出,原本完全有利于ETH持有者的通证结构将不复存在。随着ETH的质押率达到稳定,ETH流通量将由EIP-1559和增发奖励这两者共同决定。

2矿机回收以及挖矿的未来

ETH挖矿产业在Merge前可以提供的算力为910TH/s,约为ETC算力的20-30倍。两者使用的POW算法都是Ethhash。可运行Ethhash算法的矿机可以很轻松地在ETC、ETH以及其他支持Ethhash算法的Token如Conflux之间做到自由切换。矿机分为GPU矿机和ASIC矿机,前者具有普适性,适配于不同的挖矿算法,也可以用于其他用途,后者则只适用于特定算法。也正是因为存在GPU矿机和ASIC矿机普适性的差异,ASIC矿机的效率会比GPU矿机更高。目前缺少关于AISC矿机以及GPU矿机算力的详细数据,但预估约有40%的算力来自ASIC矿机。由于ASIC矿机只能用于Ethhash挖矿,当ETH转POS后这部分矿机将有一部分转向ETC等支持Ethhash的POWToken,另一部分将进行ETHPOW分叉。分叉是一件比较复杂的事情,需要多方势力包括矿工、交易平台、开发者以及生态内部项目的共同推动,而且在分叉后会经历一段时间的混乱期。

从长远来看,未来ETC等EthhashPOWToken将会迎来数倍的算力增加值,虽然目前尚且没有找出算力与POWToken价值之间的联系,但比特大陆推出的3000万美元生态基金本质上也是对于ETC极大的利好。而ETHPOW分叉链生态的价值则还需要时间的考验。

相比于用途狭窄的ASIC矿机,GPU矿机的去向则更广,部分GPU矿池已经提前为正在运行的矿机寻找了退路。Hut8和HIVEBlockchain曾收购数据中心,并计划在ETH2.0后将部分矿机投入数据中心。另一方面在考虑GPU挖矿机器的报废、转向BTC等其他Token?挖矿的比例、进行ETHPOW分叉后,仍然有大量的GPU矿机闲置,而这部分闲置矿机经改造后可用于各类需要GPU算力的网络,例如AkashNetwork、Flux、RenderNetwork、Liverpeer或者ZKP的GPU挖矿等。

ETH突破440美元关口 日内涨幅为6.3%:火币全球站数据显示,ETH短线上涨,突破440美元关口,现报440.19美元,日内涨幅达到6.3%,行情波动较大,请做好风险控制。[2020/11/6 11:49:01]

去中心化GPU算力网络可能会开启GPU挖矿的下一个叙事。从GPU设备生产商的角度看,ETH转为POS后GPU设备生产商急需寻找下一个拥有ETH挖矿产业规模的GPU需求行业;从监管层面上看无国界全球化的GPU算力网络并不会对国家金融主权造成像BTC和ETH同样的威胁。同样是租用GPU网络算力,利用去中心化网络进行GPU效用挖矿获取利益的方式是Token,中心化GPU计算平台获取的收益是法币,两者并没有本质区别。因此挖矿行业的未来可能会以GPU效用挖矿的形式继续存在。

3质押赛道

3.1流动性质押

https://www.stakingrewards.com/

数据取自9月14日

POS公链安全性的衡量指标包括公链Token?的质押率以及该公链Token的市值。根据其他POS公链的质押数据大致可以估算一般情况下质押率应该处于30-70%的区间,而目前以太坊质押率仅为11.8%,因此对于质押赛道而言未来至少会迎来200%的增长。

质押是一个进入门槛并不高的赛道,目前已知的入场玩家包括:

原有的矿池:F2pool

DeFi龙头协议自做Staking协议:例如FraxFinance

SaaS提供商

流动性质押协议

中心化机构

SoloStaking

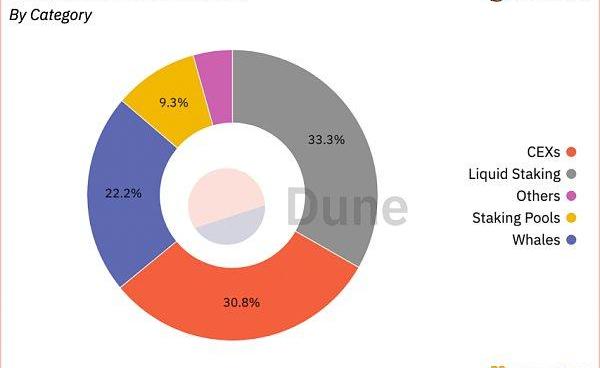

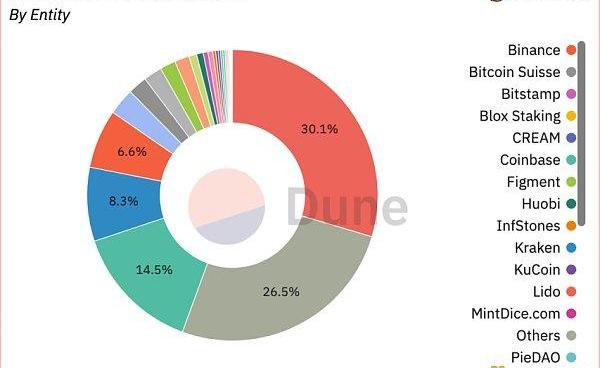

具体的质押数据如下图:

目前市场上ETH的流动性质押占33%的份额,其中?30%的份额为Lido,30.8%在CEX,26.4%为Others。

由上述数据可以看出去中心化质押目前只占约3%-10%的份额,绝大多数的ETH都进入了具有较强中心化色彩的质押协议,如Lido。目前Staking赛道仍然处于较早期的形态,在各类基础设施不完善的情况下,用户基于资金安全性以及稳定性的诉求会选择中心化程度较高的Lido。各大CEX基于自身ETH存款也进入Staking赛道。Lido和CEX基于先发优势形成了垄断的格局。但Staking是一个竞争非常激烈但是门槛并不高的赛道,而且参与ETH质押服务的主体如CEX、SaaS服务商、节点托管商、个人、LiquidityStaking协议等经常存在着合作竞争关系。CEX和LiquidityStaking解决资金端方面的问题,节点托管商以及SaaS服务商解决实体机器方面的问题。但CEX也可以提供节点托管服务,SaaS服务商同时也可以吸引拥有大额资金但是缺少运行节点能力的用户,这种复杂的竞争合作关系在随着新玩家的加入会不断达到一个动态平衡的状态。未来的Staking赛道Lido和CEX仍然会是Staking的主力,但各种去中心化的质押协议以及其他类型的质押服务提供商也会呈现百花齐放的状态。

动态 | 跨ETH/EOS/TRON/IOST四大公链,DApp活跃度排行榜:据 DAppTotal 02月03日数据显示,过去一周,综合对比ETH、EOS、TRON、IOST四大公链的DApp生态情况发现:总用户量(个): ETH(186,861) > TRON(52,006) > EOS(20,882) > IOST(4,423);总交易次数(笔):EOS(279,250,084) > IOST(6,554,539) > TRON(3,637,636) > ETH(958,050);总交易额(美元):EOS(74,752,824) > ETH(59,064,553) > TRON(33,948,488) > IOST(2,984,986);跨四条公链按用户量TOP3 DApps为:MillionMoney(ETH)、Dragon7(TRON)、Oasis 金库(ETH);按交易次数TOP3 DApps分别为:EIDOS(EOS)、POW(EOS)、iPirates(IOST);按交易额TOP3 DApps分别为:Newdex(EOS)、BigGame(EOS)、dice2.win(ETH)。[2020/2/3]

以太坊POW到POS的转型为整个Web3?行业的发展引入了一层新的叙事,即对于去中心化更深切的要求。这种对于去中心化的要求和审美未来也会推动应用层和协议层的去中心化。基于这个判断,在未来的增量市场上去中心化流动性质押协议将会迎来很高的成长性。

以太坊基金会官方给出了一套评估流动性质押协议的体系,该体系泛泛的针对所有的流动性质押协议,具体的指标包括:

安全性:BUG奖励、是否审计;

客户端的多样性;

流动性票据的流动性以及汇率的稳定性;

私钥安全性:私钥非人为托管;

任何人是否都可以参与运行节点,即对于整个以太坊网络去中心化的贡献。

为方便理解,这里列举出Lido和RocketPool进行比较的例子:

客户端的多样性:客户端的多样性表示采用各种客户端的比例要均衡;

票据流动性以及汇率的稳定性:Lido的流动性票据stETH主要在Curve上,虽然可以按照3:1的比例构建stETH:ETH池,提高资本效率,但特殊情况下容易产生价格波动;而RocketPool的rETH主要在UniV3上,价格更加稳定;

私钥安全性:Lido与Rocketpool几乎同时开始开发,但是Lido上线更早,RocketPool直到智能合约可以作为ETH存款的取款私钥这一功能上线后才上线质押功能,而Lido之前一直由多个机构共同托管用户的取款私钥。因此Lido对RocketPool的先发优势主要在于时间优势上;

对于去中心化的贡献:RocketPool支持所有人参与运行客户端,而Lido则是将客户端的运行任务托管给CEX等机构。RocketPool对于ETH2.0而言有利于其实现去中心化,而Lido对于去中心化实质上没有发挥作用。

动态 | 监测:逾78.9万枚ETH自Plustoken地址转至一未知地址:据Whale Alert监测,北京时间8点51分,789,524枚ETH自0xf4a2开头的Plustoken地址转至一未知地址(0x9971开头)。[2019/12/19]

3.2为验证者网络运行的稳定和去中心化做出的进一步努力

ETH2.0验证者有两个私钥,第一个是取款私钥,对质押的32个ETH享有取款权。用户质押的32个ETH是绝对安全的,即使取款私钥泄漏,用户也不会丢失ETH资产。这是由于取款私钥与用户的地址绑定,若黑客通过各种途径获取了取款私钥,黑客也只能将ETH从质押合约取回并存入用户原先与该合约绑定的地址中。第二个私钥被称为验证者私钥,用于共识投票以及签名。当正确参与共识,即签名正确时验证者可以获取奖励,但若客户端离线或者错误投票,验证者原先质押的ETH将会被罚没。因此保证验证者网络运行的稳定性将是各类质押服务商以及个人验证者需要重视的。

关于质押赛道的去中心化与中心化的议题可能会产生一些讨论。ETH质押产生的两个私钥分别代表着资产所有权和共识参与权,资产所有权可以以中心化的形式存在,但是若将共识参与权,即验证者私钥按照去中心化的方式分配,这样是否可以在一定程度上解决质押赛道的中心化问题?

SSVNetwork和ObolNetwork为解决上述两个问题做出了努力,两者都是通过对验证者私钥进行冗余分割来实现的。以ObolNetwork为例,冗余分割指的是将验证者私钥分成冗余的n份,交给ObolNetwrok中的n个Operator。当POS网络需要验证者私钥进行签名时,n个Operator中的任意f个在线即可完成签名过程。

这样做的好处有多个:

消除验证者单点故障风险,降低被Slash的概率;

不同规模的质押服务商可以互相协作,降低过度垄断带来的危害;

中心化质押服务提供商对于POS网络的控制权被分配给了去中心化的ObolNetwork等协议,在一定程度上增强了POS网络的抗审查性;

3.3ETH流动性质押票据的应用拓展

用户向ETH流动性质押池存入资产时会收到一张票据,作为用户存入质押池资产的所有权凭证,该凭证类似于银行的大额存款。Lido的所有权凭证为stETH,对应的RocketPool的流动性凭证为rETH。未来流动性质押赛道至少存在着200%的增长空间,这意味着stETH等ETH质押票据的存在会极大的丰富DeFi可用的资产类别,也因此会为DeFi应用带来各种更多玩法。

3.3.1循环贷

stETH等流动性质押票据目前在DeFi里的应用场景比较狭窄,常常用做借贷协议抵押品。今年5月出现的stETH大幅贬值事件就与此有关。机构常用的策略在于进行ETH-stETH循环借贷,通过这样的方式进行ETH质押收益的套利。但这种套利模式建立在?stETH价格稳定的前提下。当stETH出现流动性危机而导致价格下跌时,ETH-stETH循环借贷很可能面临着连环清算。

行情 | ETH昨日新增地址数为71332个:据etherscan.io数据显示,ETH昨日新增地址数为71332个,较上一日减少1.6%。目前ETH总持币地址数为40,269,302。[2018/8/5]

发生stETH脱锚事件的最底层原因在于质押在信标链的ETH无法取出、stETH无法被销毁。唯一可以变现stETH的途径就是利用现有的DEX。而且stETH与ETH的流动性池建立在Curve上,并且是按照stETH:ETH=3:1的配比搭建的。这种杠杆化的交易模式无法承接海量的stETH抛压造成stETH大幅度贬值。但若质押在信标链上的ETH可以取出,由于增加了stETH的变现途径,用户进行循环贷的风险将会极大的降低。

做一个简单的计算,若ETH持有者有1个ETH,借贷协议对于stETH的清算线为90%,ETH持有者按照80%借款率循环借贷,每次借款的金额为1、0.8、0.64……,求和得到全部的ETH质押敞口为5ETH。在ETH质押年化约5%-8%的情况下,循环贷可获得的年化质押收益为25-40%。值得注意的是直到明年以太坊的上海升级之前做循环贷除了需要考虑ETH可能存在的下跌外,还需注意ETH票据可能存在的连环清算问题。

3.3.2ETH流动性质押票据的基本面判断

验证者参与验证者网络获取的收益包括两部分:ETH质押收益和小费收益。这两部分收益是分开的,质押收益将会发送到ETH存款地址,小费收益则会发送到与执行客户端对应的小费地址。这种收益的分离实际上为Lido等流动性质押协议以及节点托管商提供了寻租的空间。ETH质押收益毫无疑问将返还给ETH票据的持有者。但对于小费收益而言,其在ETH票据持有者、流动性质押协议以及节点托管方三者之间的分配仍然不清晰。因此另外一个判断流动性质押协议优劣的一个潜在标准则是对于小费收益清晰的分配方式。

小费收益分配方式的不同将在微观层面影响不同ETH流动性质押票据的基本面,然而循环贷的存在以及未来的ShanghaiUpdate将从宏观层面影响ETH流动性质押票据的价值。目前几乎所有的ETH流动性质押票据都对于ETH存在折价,尽管该ETH票据在信标链内已经积累了很多价值。由于ETH票据无法兑现而现在正处于流动性溢价显著的熊市,ETH票据处于折价是一个正常的状态。但当ShanghaiUpdate完成、ETH票据可供兑现之时,我们可能会碰到ETH票据扭转折价的状态而对ETH产生正溢价。

ETH票据从折价到溢价的转变是市场上明确存在的套利机会。几个月前三箭资本打算推出GBTC套利基金,寄希望于SEC可以批准GBTC的ETF从而改变GBTC的基本面,使GBTC从折价变为溢价,但最后由于GBTC的ETF一直未通过而以失败告终,而这一次则可能产生不一样的结果。

3.3.3基于ETH票据的衍生品开发

衍生品是一个非常大的金融范畴,而不仅仅局限在期权、期货以及结构化产品等。传统金融里衍生品的种类则是层出不穷,涉及交易以及资产管理的方方面面。狭义上讲,若要对衍生品进行简单分类的话,大致分为两类:一级衍生品和二级衍生品。一级衍生品是基于原生资产衍生出来的金融产品或者票据,二级衍生品则是基于一级衍生品衍生的。若将上述概念放在区块链领域进行解释,ETH就是原生资产;ETH经过某个协议的加工处理后铸造的另一个凭证,比如stETH就是ETH的一级衍生品;而对stETH进行再加工,铸造出的凭证或者提供的产品则为二级衍生品。目前区块链行业内一级衍生品随处可见,包括AAVE为LP铸造的atoken、stETH、DEX为LP铸造的LPToken等。这些狭义上的一级衍生品有个共同的特征,即均为Yield-bearingAssets。这些Yield-bearingAssets均有自身的风险和收益,对这些一级衍生品进行组合打包或者对风险和收益进行分割均可衍生出多种金融产品。上述叙事看似很有需求,但该赛道似乎没有任何一个协议产生破圈的效果。

具体原因可能包含以下三种:

链上的DeFi?用户量仍然很少且大多数链上用户缺少DeFi?意识;

一级衍生品资产过于分散使得协议层难以维持多种二级衍生品的流动性;

Yield-bearingAssets的收益率波动性过低,衍生品难以发挥作用;

虽然目前仍然处于链上衍生品发展较为早期的阶段,用户意识并不到位,但逐渐成熟的杠杆化交易模式以及ETH票据的出现解决了收益率波动性低和衍生品流动性差的问题。以利率掉期为例,通过杠杆化交易的模式可以放大Yield-bearingAssets的收益率波动性,把原本1%的波动放大为原来的5-10倍从而催生出交易需求。此外从流动性的角度上看,被交易的Yield-bearingAssets及其底层资产需要有很深的流动性才适合开发,stETH等ETH票据就是一个典型的例子。流动性质押协议未来大约会占所有质押ETH的30%,即未来至少有1000万枚ETH票据可以进入DeFi生态。由于ETH票据在未来可以做到与ETH的即时兑换,对于如此高市值和高流动性的单一Yield-bearingAssets,可以预见未来会有大量基于该资产的收益和交易产品的涌现。

4DeFi龙头应用与流动性质押的整合

金融天然具有垄断的属性,这意味着无论是横向还是纵向,DeFi协议均有不断拓展业务范围,挤占竞争对手市场的本能。因此对于处于资产来源端的质押赛道而言,龙头DeFi协议会有下场做流动性质押协议的动机,通过提供ETHStaking服务的形式吸引用户的ETH存款,并将ETH存款票据作为填充协议自身TVL的资产来源。这样一方面可以提高资产利用率,另一方面扩展业务范围做到上下游同吃也可以增加协议的收入,增加协议自身的价值。从这个角度看,未来ETHLiquidityStaking赛道将不仅仅只有LiquidityStaking协议,部分老牌DeFi项目也可能会踏入市场分一杯羹。但无论上游Liquidity端怎么变化,SaaS服务商或者节点托管商的利益将不会受损,甚至还会获利。部分LiquidityStaking协议本身就是SaaS的大客户,上游Liquidity端的恶性竞争本质上有利于下游的验证者节点托管商。目前Frax正在开发ETHLiquidityStaking的业务,并打算将fraxETH票据作为Frax铸币的抵押资产。以ETH票据作为Frax的铸币资产从另一个方面也可以解决Frax过于依赖USDC等中心化稳定币的问题。

5ETH2.0带给大家的公共产品:PortalNetwork

ETH2.0的轻客户端也被称为无状态客户端,其只需要存储区块头数据,而不需要存储区块状态,因此其执行交易的验证功能时只能在全节点的帮助下进行。运行轻客户端无需质押32个ETH,其无法参与ETH2.0共识的达成。ETH1.0版本中Infura以及PocketNetwork提供的就是轻客户端服务,全节点开放IP地址,轻客户端可以连接全节点从而获取所有的区块数据。而PortalNetwork是以太坊官方打算利用非经济激励的方式打造的轻客户端节点网络,致力于提供公共轻客户端API接口。正是因为缺少经济激励,目前PortalNetwork仍未上线。

PortalNetwork的网络层是通过?ClientServer实现的整合,整合后可以提供无状态客户端。无状态客户端可以让用户运行一个极小的个人节点,共个人查询链上数据使用,使得ETH2.0阶段用户对于链上数据的获取更加Web3。接入PortalNetwork所需的机器性能极低,甚至移动端手机都可以接入,而缺点是无法处理大规模的JSONandRPCAPI的数据调用。因此个人对于PortalNetwork的使用场景包括:个人RPC端口、低延迟以及更安全的连接Dapp与钱包。

6结语

上文其实只是ETH2.0背景下叙事的冰山一角,未提及的赛道还包括MEV和跨链互操作性协议等。MEV在POW阶段是被充分讨论过的问题。协议层、客户端层都对MEV给出了一定的解决方法,并逐渐将无序的MEV市场规范化。但在以太坊转为POS共识后,瓜分链上MEV的参与方由原来的单一矿工群体变成了各大Layer2、CEX、Lido、验证节点托管商等。多方参与也使得ETH2.0的MEV问题变得更加复杂。Danksharding的PBS落地后在完全竞争的假设下可以在底层解决MEV问题。但从现在到Danksharding的数年时间内,MEV仍然需要一个过渡的解决方法,从应用层和客户端入手是常用的方式。

另外跨链桥以及互操作性协议在ETH2.0实现Danksharding后将成为跨分片交易与通信极为重要的方式。在原本Sharding1.0状态分片的设想中不同分片链之间的交易可以通过信标链与分片链的交联直接进行交易确认。但在Danksharding的架构里以太坊将实行数据分片,执行完全交由Layer2,随后Layer2将Rollup数据以Blob的格式存入数据分片内,数据分片再通过交联与信标链连接。若此时仍然依赖信标链作为跨分片交流的直接媒介则会面临两次Blob数据的重新编码和解码,在效率以及便捷性上是不如跨分片互操作性协议的。

ETH2.0整个计划的推进在某种程度上直接推动着区块链行业的发展。每个细小机制的改变都可能对不同赛道的趋势和格局有深远影响,这种影响也在无形中重塑着整个行业。

来源:金色财经

欧盟即将在MiCA框架下制定加密法规。2022年9月15日14时42分59秒,以太坊正式转向POS共识机制后,首笔交易诞生,标志着加密货币领域即将开始通过web3.0主动吸纳主流互联网用户.

头条 ▌狗狗币成为目前市值第二大的PoW区块链9月17日消息,在以太坊过渡到权益证明共识机制后,狗狗币已是目前市值第二大的工作量证明区块链,仅次于比特币.

操作建议:1415-1428附近多单进场,目标点位1450-1480,破位1500,不破高位空单进场,止盈1440附近,已到目标点位附近,恭喜跟单操作的学员多空完美获利75个点.

BTC延续昨日震荡行情,今天日间继续震荡为主,是否开启二次探底?BTC日线级别,KDJ死叉向下发散,MACD低位金叉快线将要下穿慢线形成死叉,K线延续昨日横盘盘整行情.

作者:北辰 低迷的crypto市场在投资机构的注血下有恢复的迹象,但大多都是集中在旧的叙事或者花边主题上,我对它们能否开辟新的赛道并杀出重围天然地持怀疑态度.

比特币价格预测表明,由于空头的存在,BTC可能会开始负面修正。如果果断突破19,000美元的支撑位,卖压可能会增加。因此,如果空头推动市场价格走低,盘整可能会发展成熊市.