目录

一级市场数据融资概览

Alpha&Beta项目趋势总结

部分头部机构主要投资偏好

投资总结

前言

首先定义我们研究涉及的投资方向。

Layer1包括数据层、网络层、共识层和激励层的扩容解决方案,典型例子包括Avalanche,Solana等

Layer2包括-合约层项目,典型例子包括Perpetualprotocol、Scaling等

应用层项目里面涉及21个不同的行业标签,其中需要具体说明的有:

WebBuilder:表示web3网络、区块链搭建服务,和基础设施区分开来

Legal:表示合规服务

Environment:表示ESG相关服务

01加密一级市场融资概览

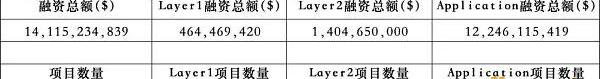

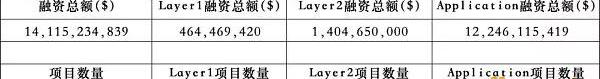

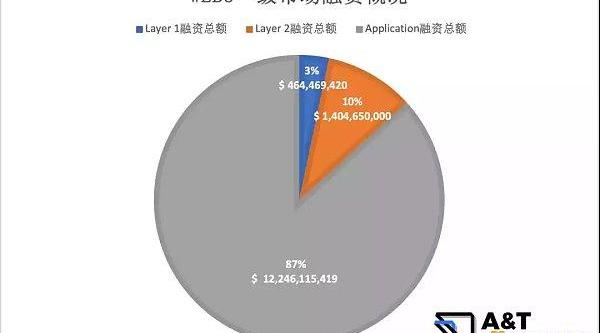

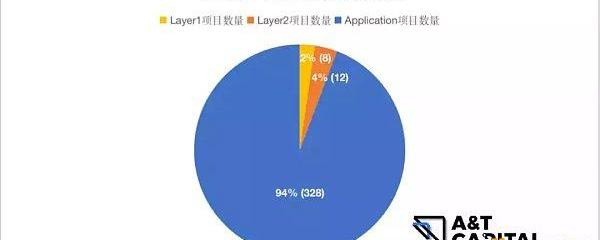

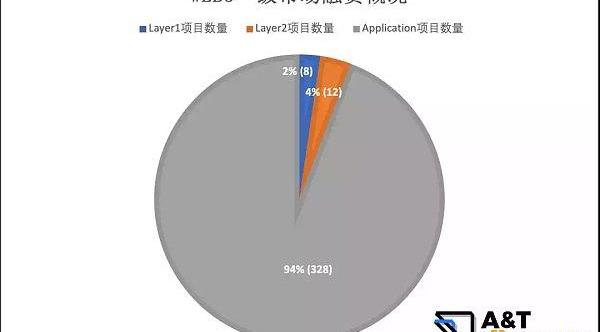

基于以上统计数据,2022.5.1-2022.8.13应用层最获得Web3行业资本的青睐,出现了最多的被投项目:87%资金流入应用层,94%的融资项目也是在应用层。

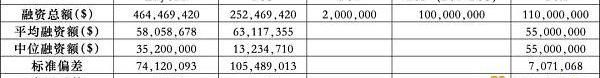

1.1Layer1

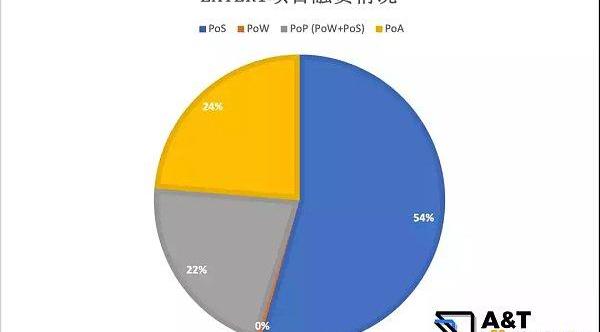

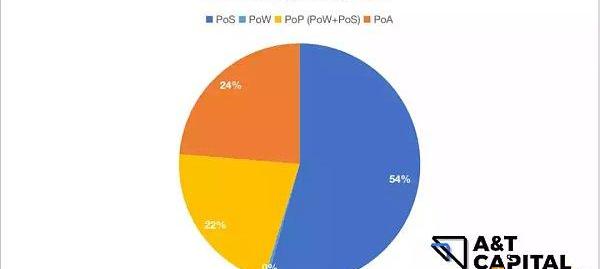

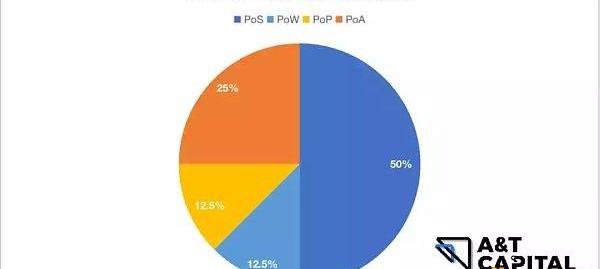

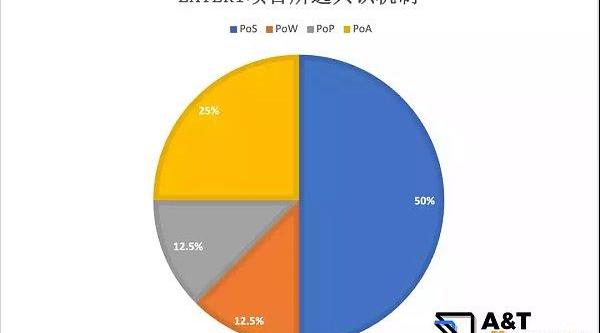

PoW占比非常少,其融资金额小于总融资金额的1%:由此可见,PoW存在的诸多问题,因此资本更加青睐PoW以外的模式。

PoS是layer1中融资表现最好占比约总金额50%,明显超越其他category的赛道。融资情况来看市场对于PoSLayer1尤其看好。PoS相比于PoW有更低的能源消耗,更高的可扩展性和交易吞吐量。

PoP:获得融资金额占比总量22%

。PoS并非完美解决方案,混合机制结合了PoW和PoS的好处

。避免了1.中心化2.安全风险3.MEV风险4.PoS协议所导致的DoS风险

。避免了PoW的高能耗和低性能

PoA获得融资金额占比约25%。模式可以在不牺牲安全的前提下,保障速度和高性能。与区块链传统的运作方式不同,但是提供了一种新兴的区块链解决方案,可能非常适合私有区块链应用

1.2Layer2

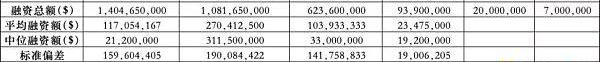

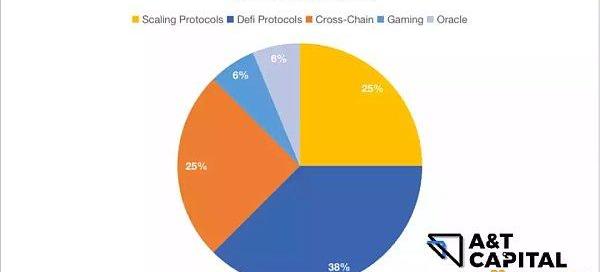

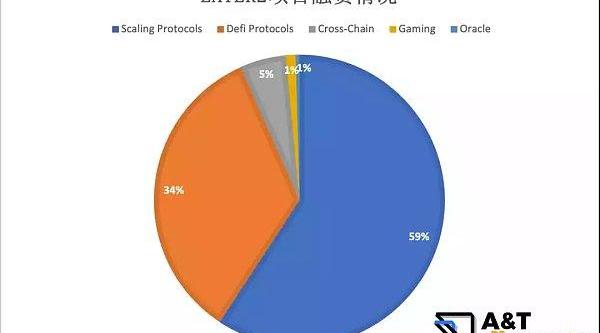

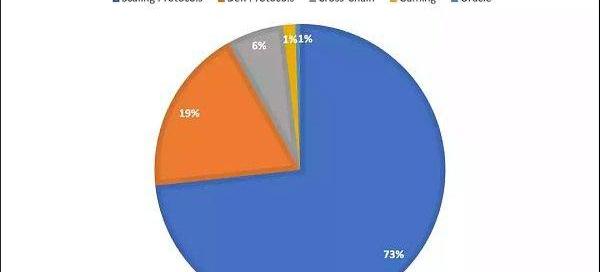

总体来说,ScalingProtocols和DeFiProtocols有更好的融资表现。

ScalingProtocols

。ScalingProtocols:投资机构对于扩容协议这一整体赛道的下注增高

。市场对于扩容方案的需求因为更高的gasfee/TPS/latency变强

DefiProtocols

。DefiProtocols赛道整体关注度高

。66%项目做跨链协议方向,但是从融资金额上来看表现并不突出,仅占总融资数额11.5%

。DefiProtocols中,基础设施融资数额占比56%,稳定币借贷协议融资数额占比32%

。Aptos为行业alpha,考虑看作离群值。把Aptos从DefiProtocols中移除,DefiProtocols的fundingamount占比降低到19%,说明Defi赛道的关注度呈冷却的趋势,而相较而言,ScalingProtocols赛道的占比达到了overwhelmingmajority,为市场关注度最高的热门趋势。

Oracle

Oracle方向获得融资的项目非常少,占L2总融资数额的1%。原因可能在于,1)Oracle的概念没有什么创新;2)Oracle的使用受行业限制,而且需要现实生活的数据(i.e.保险/房地产),如今比较火热的赛道i.e.GameFi和NFT大多数不需要Oracle

游戏

GameFi相较于其他赛道例如Defi,对交易速度和gasfee的要求更高。GeneralLayer2提供了潜在的扩容解决方案,但是在这一次的研究cover到的项目叙事中出现了为GameFi专门打造的protocol。这可能说明GameFi类型应用有具体的需求是通用的Layer2无法完美解决的,这个方向值得继续研究。

1.3应用

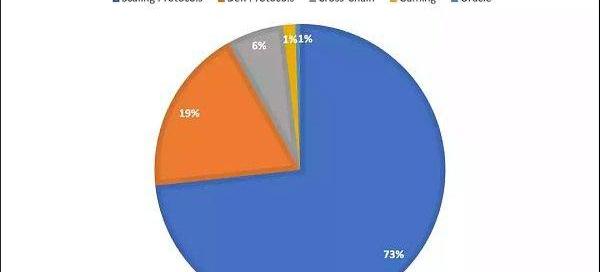

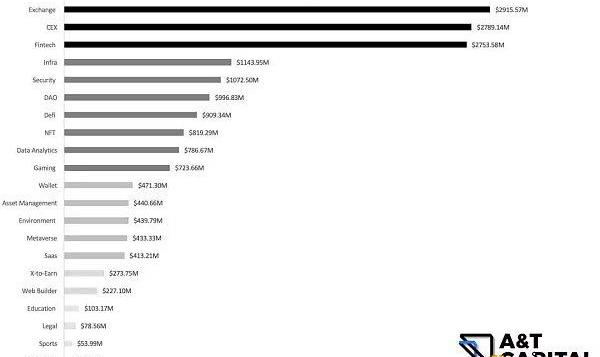

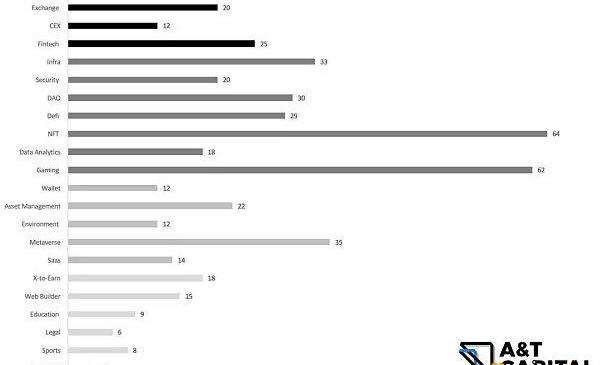

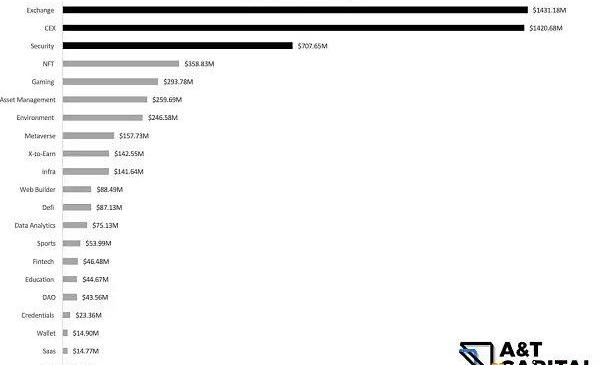

由上图所见,融资标的中交易平台、金融科技共占47%,其余均低于6%,分布比较均匀。

大趋势(总体)

融资金额前三的类别:交易平台、中心化交易平台、金融科技。

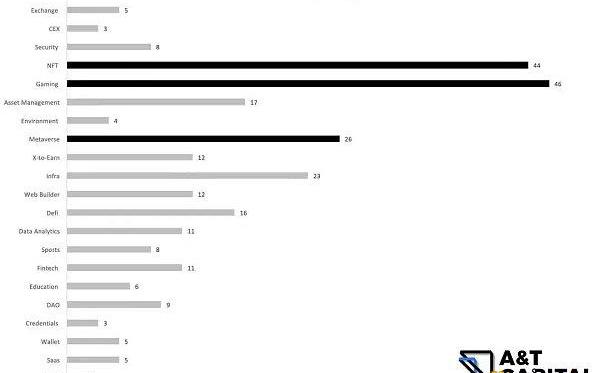

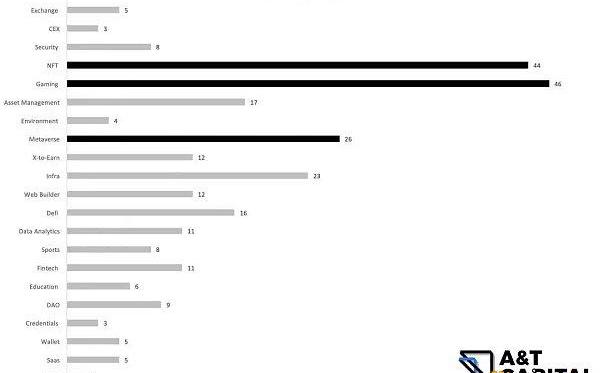

融资项目数量前三的类别:NFT、游戏、元宇宙。

新趋势(前种子轮-preA轮)

由图可见,种子轮融资项目数量前三类别:游戏、NFT、元宇宙。种子轮融资金额前三类别:交易平台、中心化交易平台、安全。

1.4总结

Layer1-以PoS和hybridchain为最主要的热门趋势,能看到hybridchain的关注度越来越高,间接证明大家对于PoS潜在的security问题已经关注到,并且在寻找能balancesecurity和efficiency的方案。

Layer2-以generalscalingprotocol为最主要的热门趋势,新增方向包括针对行业的layer2chain。

Application-大趋势和新趋势都是以短期能在二级市场流通的项目为热门趋势,新增的一个大方向为security。

02?Alpha&Beta趋势

2-1Alpha

首先定义Alpha:

Alpha市场的特性是在交易驱动的融资。具有Alpha特性的项目需要表现为同一个Layer的类别中明显超越其他项目。我们在本文中寻找的Alpha项目,需要满足总融资超过其所在赛道平均融资的2倍以上。

2-1.1Layer1

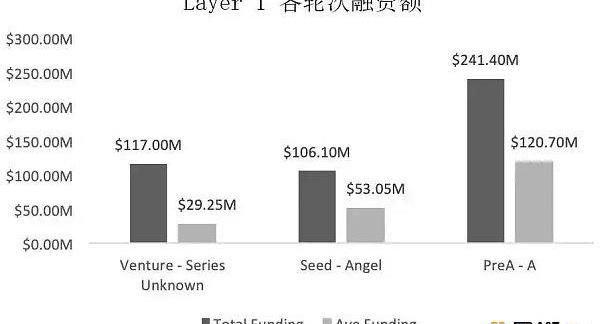

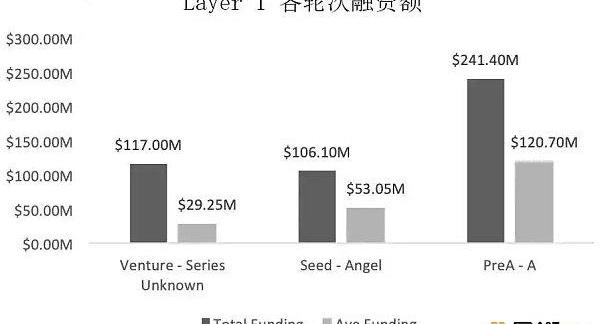

由图所示,Layer1里没有看到alpha。

2-1.2Layer2

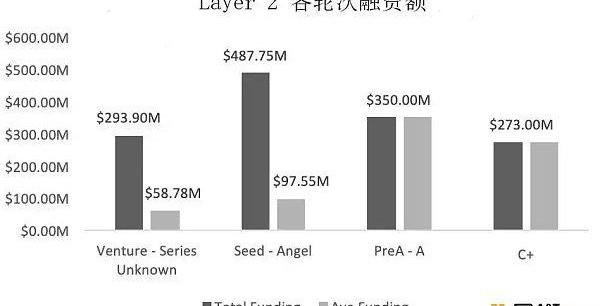

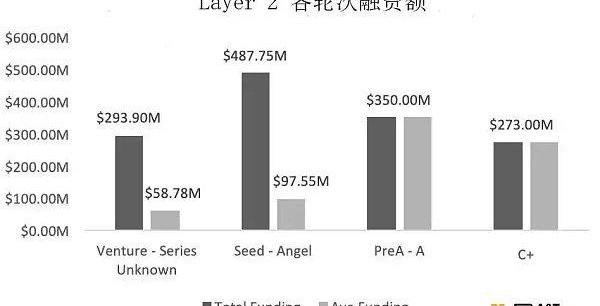

由图所示,Layer2中Seed-Angel阶段存在Alpha,Polygon是这个stage里的alpha项目。其他如PreA-A,B-C,C+都没有Alpha。

2-1.3应用层

Seed-Angel

PreA-A

B-C&C+

2-2Beta

定义Beta:

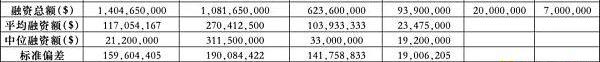

Beta市场特性是市场驱动融资。Beta衡量市场对某行业/技术类别整体是否看好。具有Beta属性的赛道融资普遍不错。统计上的离散系数越低,表示赛道融资离散度低,进而体现市场有beta属性。我们进一步用平均数和中位数做差来交叉对比验证。CV较低且average和median的差距不大的市场更体现beta特性。我们用CV<1.5和log(average)/log(median)<1.05判断。

2-2-1.Layer1&Layer2

总体数量太少,不具有统计意义。总体来说,Layer1&Layer2属于融资额度高,赛道火热。按照技术流分项目的话,融资额度相差不大。

2-2-2.Application

由上图可见,从CV1.5以下低离散度的角度来说,beta市场可以大致定为Wallet、Gaming、WebBuilder、Sports、Education、Environment、X-to-earn、Credentials和Legal。但是因为一个季度的数据量会对CV的可信度造成影响,这里用AVE-MEDIAN做crossverification,如下。

由上图可见,X-to-earn、WebBuilder、Legal是经验证的beta。其具体融资数据如下。

2-2-3.总结

在应用层里,通过两种算beta方法的对照下,得出X-to-earn、WebBuilder、Legal具有beta属性。

03?部分头部机构主要的偏好

3.1DigitalCurrencyGroup

DCG共投资10个项目。在阶段上没有偏好,从seed到seriesF都有布局。DCG投资的layer2项目为polygon,其他9个项目均为application。在投资的9个application里,偏好从高到低:

Wallet,这也包括exchange里有builtin的wallet

Security,包括代码审计、安全检测

Analyticstools,主要是数据数据分析、追踪、alert

3.2A16ZCrypto

A16zcrypto出手了2个application项目,均为seed轮次。2个项目均为平台型项目:

Creatorplatform聚集创作者,帮助他们NFT化他们的原创作品

NFTpledgingplatform让所有由于高门槛nft无法玩一些游戏的玩家通过这个nft借贷平台成功访问这些游戏,最终在平台完成所有支付后即可拥有这些NFT的所有权

3.3A16Z

A16Z共出手7次,包括1个Layer1项目-Aptos,和6个application项目。

在投资的6个application里,轮次包括2轮seed和4轮seriesA,方向包括:

5个gaming/x-to-earn

1个nft项目

3.4Tiger

Tiger共出手14次,1个layer1,1个layer2及12个application。Layer1的项目为Aptos,Layer2的项目为polygon。在投资阶段上,14个项目从seed到seriesD均有出手,没有明显阶段的偏好。

在投资的12个application里,偏好从高到低:

4个Infra类的项目,包括stakingservice、DID、deploymentplatform

4个assetmanagement

2个analytics和2个exchange

3.5Lightspeed

Lightspeed共出手7次,7次投资时间均为application。在投资阶段上,从seed到seriesD均有出手,阶段上没有偏好。

在投资的7个application里,偏好从高到低:

2个assetmanagement

2个wallet

2个exchange

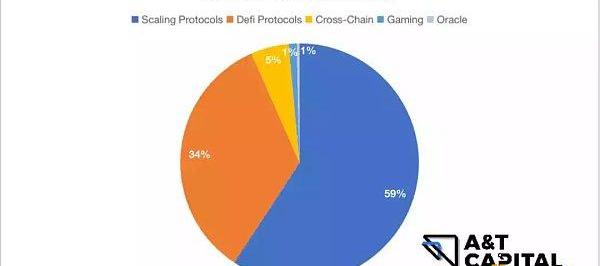

3.6?A&TCapital

A&TCapital共出手了14个项目,其中包括1个Layer1-MystenLabs。在投资轮次上,有明显偏好早期的趋势,其中包括7个种子轮和2个A轮。

在投资的13个application里,包括:

3个infrastructure?

3个gaming/x2e

2个wallet?

2个DAO工具?

3.7?Paradigm

Paradigm共出手4次,4个投资均为application。在投资轮次上,4次出手均为seed轮。在投资的4个application里,包括nftmarketplace、gaming/x2e、social、metaverse。

3.8?Dragonfly

Dragonfly共出手12次,其中包括1个layer2crosschainbridge,另外11个均为application。在投资轮次上,主要聚焦在早期seed轮,和成长期。在投资的12个application里,偏好从高到低:

5个gaming

3个assetmanagement

2个social

3.9?Sequoia

Sequoia共出手5次,其中包括1个layer2-starkware,另外4个均为application。在投资轮次上,有明显偏好后期的趋势,其中包括一个ICO轮项目。在投资的4个application里,包括:

2个metaverse

1个assetmanagement

1个insurance

总结

在本文中,我们回顾了加密行业在2022.5-2022.8期间获得机构基金投资的项目,总结有以下主要趋势:

从投资阶段看,市场上的基金在熊市里更愿意出手非常早期或后期项目;退出方式以短期内能进入二级市场为主,能看到对链游和加密资金管理项目的投资数量增加;

从投资方向看,Layer1以PoS为主,hybridchain的关注度显著增加;Layer2以generalscaling为主,industry-specificchain的关注度提升;应用层以游戏、NFT为主,对安全赛道的关注度明显在增加。

原文标题:《熊市下的Web3投资:哪些赛道值得布局?探寻头部基金和Alpha》

原文作者:Jessica、Aaron、Rosie,A&TCapital?

来源:区块律动

来源:金色财经

在一个不太好的加密货币冬天中,比特币和以太坊经历了很长一段时间以来最好的一周。在本周初跌破19,000美元后,比特币在接下来的7天内经历了9.2%的稳定反弹,目前交易价格为21,654美元.

作者:北辰 ?1.基础设施 上周在基础设施层面的总结依旧可以套用在这周——“没有大事发生,只能说新的叙事还在酝酿之中”.

互联网是一个永无休止的长河,大河之中实则平静,暗则波涛汹涌,每一个人都希望通过自己选择的小船航行到对岸,因为对岸是无比美好的,那里充满了所有人的向往!可是真正行驶到彼岸的人寥寥无几.

从一级市场角度,领略Builders的耕耘和布局。原文标题:《熊市下的Web3投资:哪些赛道值得布局?探寻头部基金和Alpha》撰文:Jessica,Aaron,Rosie摘要:Web3市场遭遇.

9.6今日热点 V神:合并仍预计在9月13日至15日左右发生金色财经消息,以太坊创始人VitalikButerin发推称,合并仍预计将在9月13日至15日左右发生.

00:00-07:00 关键词:华尔街不需要比特币、AlexKrüge、巴西证券监管机构CVM1.据官方消息,基于StarkNet的资管协议Magnety宣布暂停运营,Magnety解释称.